本記事では、2022年11月の為替市況について解説いたします。

毎週の為替状況をまとめております。

是非ご参考下さいませ。

またFXで良くあるテクニカル的な分析ではなく、ファンダメンタルズ(経済/金融の流れ)中心の見解となります。

※参考URL(トレード履歴)

https://ideal-fxsys.com/category/trade-history/ideal/

2022年11月28日~12月2日

上記日程の重要局面をまとめました。

①ドル売り

- 中国ゼロコロナ政策に対するデモ

- ロックダウンによる中国経済の減速

- リスクオフ

②ドル買い

- ブラード米セントルイス連銀総裁

- FOMCの政策金利、5%~7%レンジの下限に到達する必要

- 市場はFOMCがより積極的になる可能性があるリスクを過小評価

- 2024年に入っても利上げを継続する必要も

- インフレを抑えるには金利を引き上げる必要

③ドル買い

- 米経済指標の強い数字

- 第3四半期GDP(改定値)/個人消費(改定値):予想+2.7%/+1.6% 結果+2.9%/+1.7%(前回+2.6%/+1.4%)

- JOLTS求人:予想10250千件 結果10334千件(前回10687千件)

>>139.960円台まで回復

④ドル売り

- パウエルFRB議長の発言

- 政策金利引き上げのペースを12月にも減速させる可能性

- 引締め政策を受けても米経済をソフトランディングできる

- ターミナルレートは9月時点の予想より高くなる可能性が高い

⑤ドル売り(PCEデフレータ)

- 米経済指標の弱い数字

- PCEデフレータ・前年比:予想6.0% 結果6.0%(前回6.3%)

- PCEデフレータ・前月比:予想0.5% 結果0.3%(前回0.3%)

- PCEコアデフレータ・前年比:予想0.4% 結果0.2%(前回0.5%)

- PCEコアデフレータ・前月比:予想5.0% 結果5.0%(前回5.2%)

- ISM製造業景況指数:予想49.7 結果49.0(前回50.2)

>>2022年8月16日以来の安値(133.600円)を記録

⑥ドル買い(雇用統計)

- 米経済指標の強い数字

- 非農業部門雇用者数:予想20.2万人 結果26.3万人(前回28.4万人)

- 失業率:予想3.7% 結果3.7%(前回3.7%)

- 平均時給(前月比):予想0.3% 結果0.6%(前回0.5%)

- 平均時給(前年比):予想4.7% 結果5.1%(前回4.9%)

>>135.960円まで買い戻し

⑦ドル売り

- FRBが利上げペースを減速の見方が強い影響

- 非農業部門雇用者数:予想20.2万人 結果26.3万人(前回28.4万人)

>>134.300円まで下落

為替市況

先週の為替市場では、パウエルFRB議長の発言内容をきっかけにドル円が133.600円付近まで失速。

週足の高値より、6円(600pips)程の大幅下落をして日足の200日線あたりで引けた状況です。

目立ったヘッドラインである以下2点を解説します。

- 中国ゼロコロナ政策のデモ

- パウエルFRB議長の発言

中国ゼロコロナ政策のデモ

デモが起きたきっかけは以下のニュース。

https://www.bbc.com/japanese/video-63771165

上記の火災がきっかけとなり、「ゼロコロナ政策による制限」で我慢をしていた人達が徐々に抗議を行う流れとなった。

この状況は1989年「天安門事件の再来」と言われており、現在習近平氏に対しての不満が臨界点に達した状況です。

上記の事件が世界的にリスクオフの流れを作っていますが、それほど「チャイナマネー」は世界にとって必要不可欠。

各地方でストライキが起こりサプライチェーンのさらなる遅れなど、貿易関係にも引き続き影響が出ていくということが懸念材料となりました。

ロックダウンが解除すれば、世界的な景気回復は可能だと思いますがどのように中国政府がこの事態を収目ていくのか?に注目です。

なお、現在は「ゼロコロナ政策の過度な制限を調整する」と中国当局から発表があり落ち着きを取り戻している状況。

パウエルFRB議長の発言

水曜日にパウエルFRB議長の発言がありました。

FRBの現在の状況をまとめます。

- 利上げペースを緩めることは理にかなっている

- 物価安定の回復にはまだ長い道のりがある

- 10月のインフレデータは驚き。インフレが実際に低下しているという安心感を与えるにはより多くの証拠が必要

- インフレの先行きは依然として非常に不確実

- 金利のピークは9月時点の予想よりいくぶん高いだろう

- 景気を抑制する政策は当面の間必要となるだろう

- 利上げペースを緩める時期は早ければ12月となる可能性

- 雇用は順調に伸びており、人口増加に対応するために必要な速度を上回っている

- 賃金の伸びは 2% のインフレ目標を大きく上回っている

- 過去の経験から、 時期尚早の政策緩和に対して強く警告されている

- これまでのところ、 労働需要と賃金の伸びが鈍化する 「暫定的な」 兆候しか見られない

- 経済活動の成長は、 長期的な傾向を大きく下回るレベルまで減速しており、これを維持する必要がある

上記の発言内容になりますが、トレーディングチームの見解は『パウエル氏の発言内容はこれまで通り』だと解釈しております。

つまり、

- 2022年12月から利上げペースを緩める可能性がある

- ターミナルレートは2022年9月時点の予想より高くなる可能性が高い

という事です。

12月から利上げペースを緩めるとの事でマーケットでは『75bpから50bpへ』と推測されているが、それでも50bpという利上げ幅はかなり大きい数字である事も事実です。

そして「ターミナルレートは9月時点の予想より高くなる」との事なので、利上げ率はこれからも続くということです。

ここまで米株価が上昇し、ドルが売られる反応自体に不自然さを感じておりますので、過剰にマーケットが反応している感も否めません。

しかし従来と異なる点は、「引き締め政策を受けても米経済はソフトランディングできる」と言う内容を発言していたことです。

ソフトランディングとは、ある経済の状態から次の局面に移行する際に、円滑にかつ正常に移行する為の調整局面を指す。

以前は、『痛みを伴ったとしてもインフレを撃退していく』という発言内容だっただけに、引き締めに対して緩ん少し緩んだのではないかとマーケットは判断したのかもしれません。

FRBは12月3日よりブラックアウト期間に入っている為、来週の1週間は要人発言が予定されていません。

材料という材料が乏しい週になる為、値動きには注意していく必要があります。

まとめ

来週の値動きがキーポイントになりますが、再来週には今年最後のCPIとFOMCが控えています。

その前週というだけあって、様々な思惑で動く1週間になる可能性が非常に高いです。

かなり神経質な動きになる可能性もある為、警戒をしています。

年末に向けて流動性が低下してくる時期となりますので、いつも以上にメリハリある環境認識を心がける必要があります。

大事な一週間だと捉えて、気を引き締めて相場確認をしていきます。

よろしくお願いします。

2022年11月21日~11月25日

上記日程の重要局面をまとめました。

①ドル買い

- 前週のFRB高官タカ派発言&ポジション調整

- FRB高官タカ派発言が続いている状況

- 祝日前のポジション整理による上昇

②ドルストレート買い

- 米長期金利の低下

- 火曜日から米国長期金利の低下が始まる

③ドル売り

- 米製造業・サービス業PMI

- 製造業:予想50.0 結果47.6(前回50.4)

- サービス業:予想47.9 結果46.1(前回47.8)

④ドル売り

- 米新規失業保険申請件数

- 予想22.5万件 結果24.0万件(前回22.3万件)

⑤ドル売り

- FOMC議事要旨

- 利上げペースの減速が近く適切になると認識

- 急速な利上げによるリスク増大を認識

⑥ユーロ売り

- ECB議事録公表

- 利上げ継続の内容

- 一部メンバーが50bpの利上げを主張

為替市況

先週の為替市場は、ドル円が祝日前のポジション調整により142円台にまで回復しました。

しかし週後半には、

- FOMC議事要旨

- PMIの弱い数字

などにより、138円台まで押される展開となりました。

現在の相場は、米長期金利の動きが全体的に影響を及ぼしているので、前週に引き続きFRBの状況について解説していきます。

FRBの状況

最終的には、利上げ地点(ターミナルレート)が上方修正されるかどうかがポイントとなります。

今週のFOMC議事要旨では、ハト派意見が目立つ内容にはなりましたが、「逆イールド」が40年ぶりの水準に到達してきているという事でリセッション(景気後退)にフォーカスされたと考察しています。

要するに、急速な利上げが今後の景気後退を招いているのではないか?という内容になります。

利上げはあくまでインフレを抑える為の一つの手段になりますが、FRBとしてはリセッションとのバランスが非常に難しい状況に陥っています。

【FOMC議事要旨】

- 利上げペースの減速が近く適切になると認識

- 急速な利上げによるリスク増大を認識

- 複数の当局者は以前の予想よりも高いターミナルレートを予想

- 英国の混乱を踏まえて市場のレジリエンスを討議

- 数人の当局者は利上げペースの減速で金融システムのリスクを軽減できると指摘。一方、利上げペース減速はインフレのさらなる進展を待つべきだと指摘する当局者もいた

- 金融政策が十分に制限的なレベルに近づいているため、当局者はターミナルレートがペースよりも重要になっていることを強調

- 当局者は概ねインフレ見通しに対するリスクは依然として上向きに傾いていると指摘

逆イールドとは?|リセッションとの関係性

冒頭でもお伝えしている「逆イールド」について掘り下げていきます。

2022/7/30の週報と重複する内容になりますが、理解を深めていただければと思います。

逆イールドとは、

長短金利において、償還までの期間が短い債券の利回りが、期間の長い債券の利回りを上回る状態になることを指します。

通常は、償還までの期間が長い債券の利回りの方が高くなり右肩上がりになるのですが、それが逆転している状況。

具体的にどのような兆候があるかというと、「リセッション→景気後退の予兆」とマーケットでは捉えられています。

実際に2000年以降で逆イールドが発生した3回のタイミングでは以下の混乱が起きている。

- ITバブルの崩壊

- リーマンショック

- コロナショック

1960年からさかのぼると合計9回発生し、うち7回がリセッション局面に陥ったとされています。

ではなぜこの現象が「リセッション→景気後退の予兆」となるのかというと、あくまで一例ですが、通常であれば金融機関は短期で資金を調達し長期で資金を貸出しています。

つまり安い金利で資金を借りて、高い金利で貸し出すことで利ザヤを稼いでいるのですが、金利差が縮小すれば利ザヤが減少し、逆イールドとなれば利ザヤがなくなるだけでなくマイナスとなります。

この状態は当然ですが長く続ける事ができないので、長期の資金貸出が抑制されて景気の悪化につながってしまうという理由につながります。

つまり現在は、大幅な利上げをし続けたことによる、

- 株価下落の要因

- 景気後退につながる状況の水準

まできているという事です。

さいごに

来週はパウエルFRB議長の発言もあり、月末リバランスも意識される週になります。

米ドルはかなり売りこまれているので、月末リバランスにてドルの買い戻しには多少期待しています。

また米国の重要な経済指標も連日発表されます。

そのデータにより、今後の政策金利に影響があるためしっかり分析していきます。

よろしくお願いします。

2022年11月14日~11月18日

上記日程の重要局面をまとめました。

①ドル買い

- ウォラーFRB理事の発言

- 来年以降の大幅利上げも排除しない

②ドル売り

- ブレイナードFRB副議長の発言

- 利上げ幅の減速は近く適切に

③ドル売り

- 生産者物価指数(PPI)

- 前月比:予想0.4% 結果0.2%(前回0.2%)

- 前年比:予想8.3% 結果8.0%(前回8.4%)

- コア・前月比:予想0.3% 結果0.0%(前回0.2%)

- コア・前年比:予想7.2% 結果6.7%(前回7.1%)

④米ドル以外:全通貨リスクオフ

- ロシアのミサイルがポーランドに着弾

- ユーロ・ポンドは大きく売られる

- 有事のドル買いにて上昇

⑤欧州通貨買い

- ウクライナがロシアのミサイルを 迎撃した結果の事故という結論

- ユーロの買い戻し

⑥ドル買い

- セントルイス連銀総裁の発言

- 政策金利について5-7%程度になる可能性がある

⑦ドル買い

- ボストン連銀総裁の発言

- 12月のFOMCで75bpの利上げも可能性があるという事に言及

⑧ユーロ売り

- ECBメンバーが指摘

- 利上げ鈍化とQTの縮小への代替案への移行の可能性

為替市況

先週の為替市場は、ドル円は137円後半~140円後半のレンジ幅で方向感が無い動きとなりました。

ファンダ要因としての内容は、

- 「米指標の弱い数字」

- 「FRB関係者の発言」

この辺りが焦点となりました。

では先週のおさらいになりますが、FRB関係者の発言内容について触れていきます。

(米国)FRB関係者の発言内容

※2022年3月時点

先週のドル円は約3円程のレンジ相場となりました。

前週のレポートでもお伝えしておりましたが、FRB高官の「今回のCPIの一回のデータだけで判断するのは間違えている」的な強い発言が非常に多かった印象です。

発言していたFRBメンバーでハト派的な発言と捉えられていたのはブレイナードFRB副理事ぐらいではないでしょうか。

しかし、ブレイナードFRB副理事は元々ハト派の方なのでそこまで市場に対するインパクトはありませんでした。

特に印象的だったタカ派発言をされていたのは下記2名です。

- ウォラーFRB理事

- セントルイス連銀総裁の発言

【ウォラーFRB理事】

- 10月CPIはある時点のデータに過ぎず、一定期間のCPI動向を見る必要がある

- 物価が一部で下落したのは良いことだが、継続が必要

- インフレ率7.7%は高過ぎる、金利は当面高水準に

- インフレ率が低下しているという明確で強い証拠ない限り、金利は引き下げられない

- 米国のインフレ率をできるだけ速く低下させることが重要

- これまでに利上げで何も壊れていない

- FRBは利上げペースの鈍化を考え始めることができる

【セントルイス連銀総裁の発言】

- FRBの政策はまだ十分なレベルに達していない

- 5-7%の金利レンジを示唆

- インフレ抑制のためにさらに金利を引き上げる必要がある

- 制限的な政策金利の最低水準は5-5.25%

- ディスインフレが始まると、企業が競争するにつれて急速に進行する可能性

- 10月のインフレ指標は励みになるが、来月は逆方向に進む可能性も

- 労働市場の落ち着きはあまり見られない

特に驚いた事は、ターミナルレートが【最低でも5%で最高でも7%】という具体的な数字を出している所。

米国の75bpの利上げは現在4会合連続で行われていますが、このキッカケを作った人物がセントルイス連銀総裁。

このセントルイス連銀総裁は普段タカ派として知られている人物ですが、今年の75bpという異常値な利上げの口火を切った方なので発言内容にはかなり注目をされていました。

来年7%の利上げとなると、残り300bpの利上げが米国で行われるのではないかという判断になります。

明確な目的も無しにこのような発言は考えにくいので、改めてインフレを撃退する事に対してFRBは本気だと感じました。

今週の米ドルについて

引き続き今週もFRB高官の発言は続きます。

また今週24日早朝にはFOMC議事録(11月)公表があります。

例えば議事録公表時に、パウエルFRB議長が「75bpはまだ可能性がある」など利上げの事について示唆する発言となると、マーケットは「50bp」が大方の予想となりますのでドル円が一気に買い戻しされる可能性も十分考えれます。

今週は重要な米国指標はありませんが、要人発言には注目しています。

今週も大事な一週間だと捉えて、引き続きしっかり分析していきたいと思います。

よろしくお願いします。

2022年11月7日~11月11日

上記日程の重要局面をまとめました。

①ドル売り

- 中国のゼロコロナ政策の一部緩和を否定

- 中間選挙による影響

②ユーロ買い

- ラガルドECB総裁発言

- 追加利上げが必要と示唆

③市場がリスクオフ

- FTX社の姉妹会社アラメダリサーチ社を巡る財務懸念

- ドル高・株安

※11日に破産申請(少なくとも10億ドルの顧客資産が喪失)

④ユーロ下落

- ロシア国防相発言

- ヘルソン市からの撤退を命令

- ポドリアック・ウクライナ大統領顧問が上記を否定

⑤ドル売り(木曜日)

- CPIの結果

- 前月比:予想0.6% 結果0.4%(前回0.4%)

- 前年比:予想7.9% 結果7.7%(前回8.2%)

- コア・前月比:予想0.5% 結果0.3%(前回0.6%)

- コア・前年比:予想6.5% 結果6.3%(前回6.6%)

- 約6円(600pips)の下落

- NYダウ1200ドル急騰にて全面株高

⑤ドル売り(金曜日)

- 米ミシガン大消費者信頼感指数の結果

- 予想59.5 結果54.7(前回59.9)

為替市況

先週の為替市場は、なんといってもCPI後の荒れた動きでした。

過去を振り返ってもたった一つの指標でここまで動いた記憶は無いです。

「CPI」によるドル売りが目立ちましたので、現在の見解などをまとめていきます。

米消費者物価指数(CPI)

(木曜日)CPIの影響により、ドル円は金曜日の引けまでに8.2円(820pips)ほど下落しています。

一回目の為替介入(2022/9/22)の底値が140円ぐらいでしたが、さらに下に抜けて138円台後半で引けました。

▼米CPI推移

下落のおもな原因は、

- CPIの数字がコア数含め全体的に弱い数字(4か月連続弱い数字)

- 「利上げペース鈍化」につながるとマーケットが判断

その結果として大きく売られる形となりました。

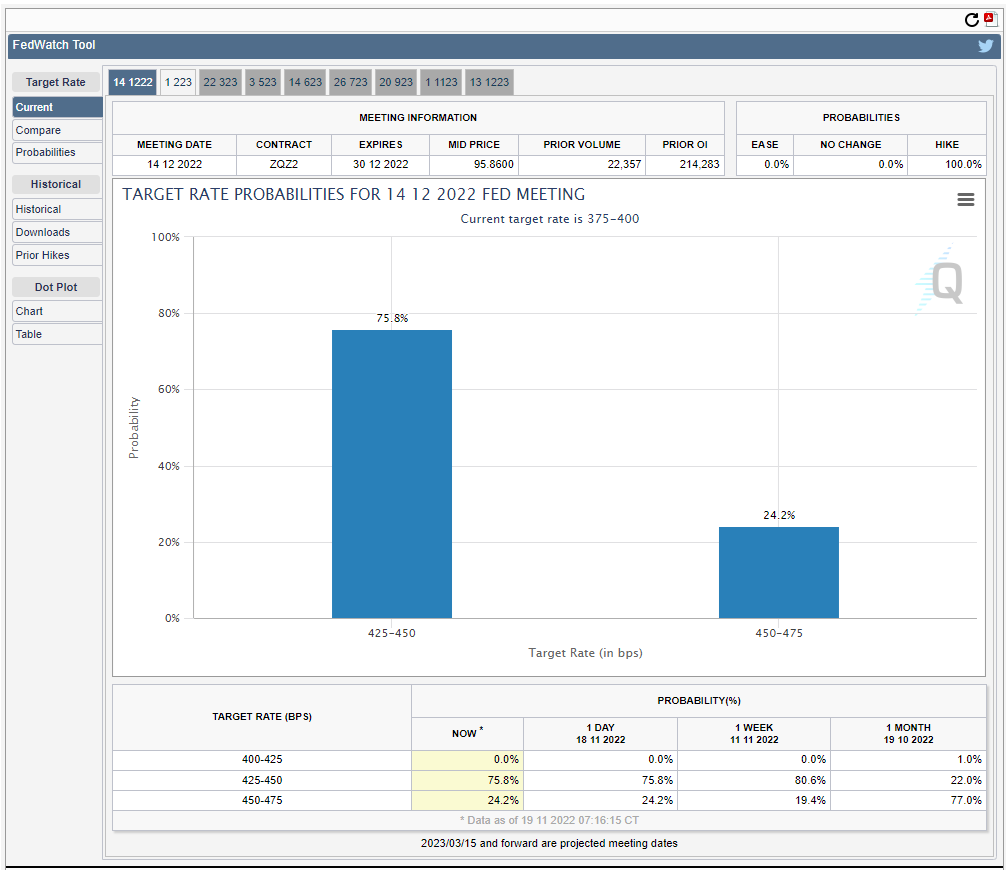

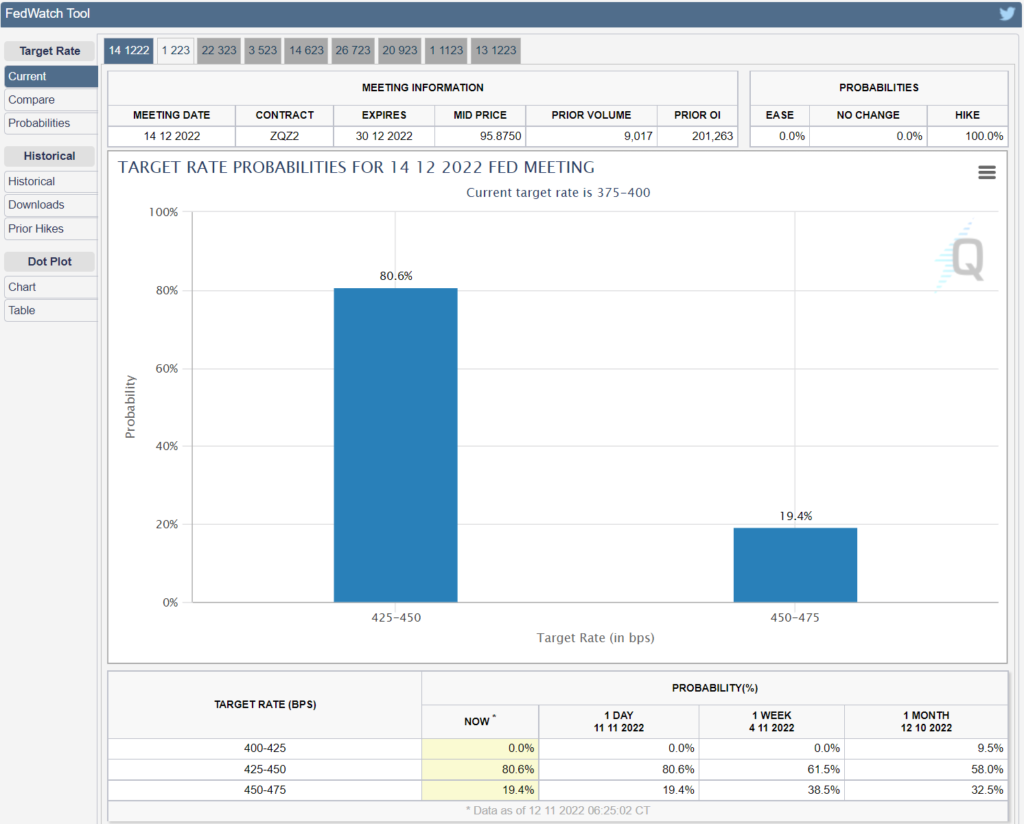

FedWatchでは、現在は次回FOMCの利上げに関して80.6%が50bpの利上げと判断。

ドル売りが過熱しすぎた事による『パニック売り』のように感じますが、事実に着目すると50bpは大きい利上げ水準です。

次回(12月)のFOMCで、

- 50bpの利上げ

- 政策金利は合計4.5%

そして、現在の米長期金利は木曜日のCPI後に3.8%まで下落しています。

この過熱売りがどこまで続くか?は分かりませんが、テクニカルな動きやファンダメンタルズ的な視点でも、そろそろポジションの調整が終了しそうな気配を感じています。

このようなペースが早い織り込み方は異常値であり、適切な数値へいずれ正されてくると推測しています。

インフレ撃退の勝利宣言は時期尚早?!

FRBがここでインフレの勝利宣言をすると、企業が動き始めてインフレが加速する可能性がありますので、FRBメンバーはインフレ撃退の目標達成にはまだ時間を要すると仕掛けてくると推測しています。

今後は、FRB高官の「CPIの一回のデータだけで判断する事は間違えている」的な強い発言が多くなってくるのではないかなと感じています。

まず事実として、

- FRBのインフレ目標は2%に戻すこと

- 痛みを伴ったとしても徹底的にインフレと戦う姿勢

など、パウエルFRB議長は一貫したスタンスを取っています。

痛みとは株価下落の事ですが、その株価も今回のCPIで回復してきています。

しかしパウエル議長は1年前の今頃に、「インフレは一時的」と誤った見解による発言をしてしまっていただけに、インフレ撃退に本気にならざる得ない状況でもあります。(つまり株価の下落は致し方ない)

4か月連続CPI数字が下落しているとは言え、数字の落ち幅だけ見たら、数字が高すぎてインフレが撃退された!とはまだ考えにくく、12月の利上げは従来より50bpになる可能性があることは前回のFOMC時にも事前にわかっていた内容です。

それでも50bpを利上げしないといけないとなると、結局は大きな利上げとなり、マーケットが冷静になればドル買いが始まるのも時間の問題ではないのかなと推測しています。

注意点

ただし、年始から始まったような【急速なドル買い】にはならない可能性が非常に高いです。

ドル円の天井は『151.90円』付近と考えるべきであり、今まで通り強い上昇になる期待はしていけません。

今後も引き続き、

- FOMCメンバーの発言内容

- 12月のFOMC内容

- 12月に発表のCPI(11月分)

- 来年の利上げ回数(当初は2~3回の回数が減少する可能性)

などなどに注意を払っていく必要があります。

今週より祝日明けの米国勢が戻ってきますので、とても大事な一週間だと捉えて、引き続きしっかり分析していきます。

よろしくお願いします。

“2022年11月|為替市況” への1件のフィードバック