本記事では、2024年10月の為替市況について解説いたします。

テクニカル分析も重要ですが、FXは外貨と外貨の両替による取引で損益が発生します。

そのため週間レポートは、通貨の売買を促すきっかけとなるファンダメンタルズ(経済/金融の流れ)中心の見解となります。

また相場が動く三大テーマは、【需給・金利・投機】となります。

(政治は動いた方向感を後押しする材料と考えています。)

各週の相場状況・重要トピックスについて解説します。

2024年10月28日~11月1日

①(月)円安

- 政局不安

- 政治の不安定化で日本の状態があまりよくない

- 今月末の日銀会合にて「利上げできない」

- 「為替介入」がしずらい

②(月)日経平均株価上昇

- 織り込み済み

- ショート勢が先物で買い戻し

- 国民民主党と連携することによる政策期待

- 世界的な株高(欧州・米国)

③(火)10年債利回り上昇

- 報道記事

- FRBは年内2回の利下げする可能性は低い

- 4.336%まで上昇

- ドル円直近高値付近の153.850円まで上昇

④(火)ドル安→ドル高

- 経済指標

- JOLTS:予想8000千件 結果7443千件(前回8040千件→7861千件)

- 消費者信頼感指数:予想99.5 結果108.7(前回98.7→99.2)

- JOLTSに関しては21年1月以来の低水準

- ハリケーンの影響??

- 瞬間はJOLTSの影響で下落して信頼感指数で再浮上

⑤(火)ドル安

- 米7年債入札

- 最高落札利回り:4.215%(WI:4.235%)

- 応札倍率:2.74倍(前回:2.63倍)

- 米長期金利は低下でドル安

⑥(水)ポンド安→ポンド高

- 予算案の発表

- 英国の労働党になってから初となる予算案

- 警戒感から売りが先行

- 400億ポンド(約8兆円)の増税

- OBRがインフレ見通しを上方修正

- 利下げ観測後退からのポンド高へ

⑦(水)ユーロ高

- 経済指標

- 独第3四半期GDP(前期比):予想-0.1% 結果+0.2%(前回-0.1%→-0.3%)

- 独第3四半期GDP(前年比):予想-0.3% 結果+0.2%(前回±0.0%→+0.1%)

- 欧第3四半期GDP(前期比):予想+0.2% 結果+0.4%(前回+0.2%)

- 欧第3四半期GDP(前年比):予想+0.8% 結果+0.9%(前回+0.6%)

- 独HICP(前月比):予想+0.2% 結果+0.4%(前回±0.0%)

- 独HICP(前年比):予想+1.8% 結果+2.0%(前回+1.6%)

⑧(水)ドルレンジ

- 経済指標

- ADP雇用統計:予想+11.4万人 結果+23.3万人(前回+14.3万人→+15.9万人)

- 米第3四半期GDP【速報値】:予想+3.0% 結果+2.8%(前回+3.0%)

- 米個人消費:予想+3.3%結果+3.7%(前回+2.8%)

- ADPは強い結果だが、GDPは弱い結果

⑨(木)円高

- 日銀会合&植田日銀総裁

- 結果:据え置き

- 為替に言及した部分があったので153円を割れ

- 「金融政策変更には時間的余裕がある」という文言を撤廃

- 植田氏がタカ派姿勢だったこともあり円高

- 「利上げ」は毎会合で判断していく予定

⑩(木)ドル高

- 経済指標

- 米新規失業保険申請件数:予想23.0万件 結果21.6万件

- 個人所得:予想+0.3% 結果+0.3%(前回+0.2%)

- 個人支出:予想+0.4% 結果+0.5%(前回+0.2%→+0.3%)

- PCE前月比:予想+0.3% 結果+0.3%(前回+0.1%→+0.2%)

- PCE前年比:予想+2.1% 結果+2.1%(前回+2.2%→+2.3%)

- PCE前年比・コア:予想+2.6% 結果+2.7%(前回+2.7%)

- ドル円153円台に再浮上

⑪(木)ポンドトリプル安

- 労働党初の予算案について

- 「数年間の市場からの借り入れ」と「財政刺激策」の発表

- 英国債安・株安・通貨安となる

- ドル円・クロス円・欧州通貨に影響

- ポンド円は3.2円の下落

⑫(金)ドル安→ドル高

- 経済指標

- 雇用者数:予想+11.3万人 結果1.2万人(前回+25.4万人→22.3万人)

- 失業率:予想4.1% 結果4.1%(前回4.1%)

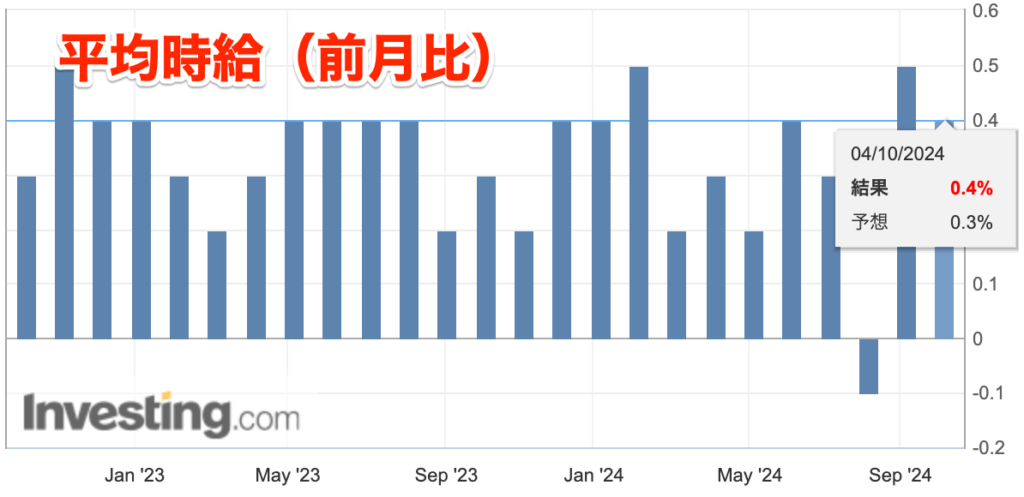

- 平均時給(前月比):予想+0.3% 結果0.4%(前回+0.4%→0.3%)

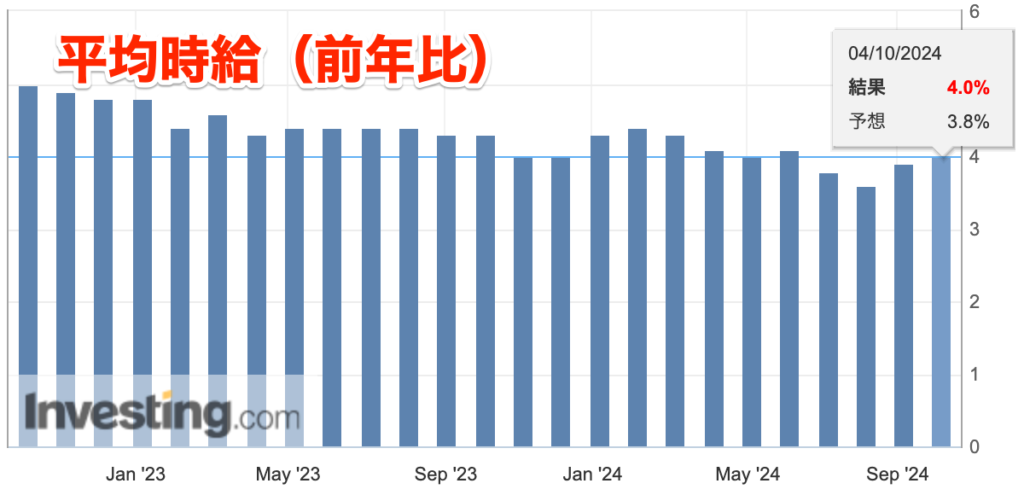

- 平均時給(前年比):予想+4.0% 結果4.0%(前回+4.0%→3.9%)

- ハリケーンの影響が大きいのでは?(データが不確実)

- ドル安で反応(1円100pips)

- すぐ買い戻しが入る(往って来い相場)

- ISM製造業景況指数:予想47.6 結果46.5(前回47.2)

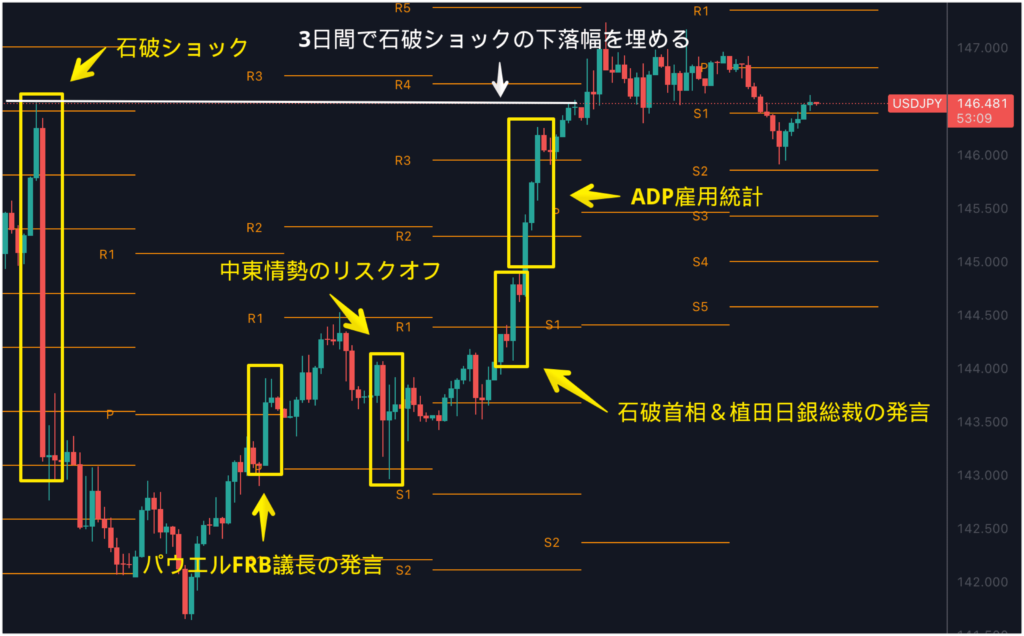

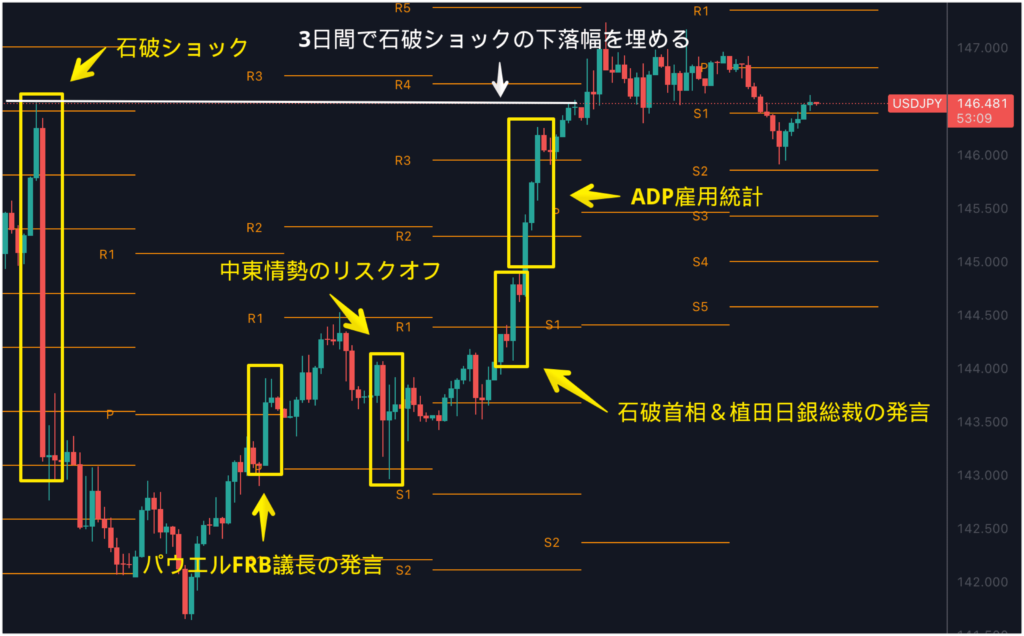

為替市場は、衆院選の結果が出て窓開きからのスタートでした。

重要な経済指標など材料が多い1週間でしたが、方向感はそこまで出ていません。

ドル円の値幅は約2.1円(210pips)となり、次週のFOMCや米大統領選を控えたレンジ相場となりました。

今回のメイントピックスである、

- 「日銀政策金利発表」

- 「労働党の予算案」

- 「雇用統計」

上記についてまとめます。

日銀政策金利発表

【結果】

- 据え置き

植田日銀総裁、利上げ判断に「時間的余裕」は使わず-金融政策維持

https://www.bloomberg.co.jp/news/articles/2024-10-31/SK1OQ6T0AFB400

【日銀声明】

- 政策金利の現状維持、全員一致で決定

- 無担保コールレート翌日物の誘導目標を0.25%程度で維持

- 予想物価上昇率、緩やかに上昇している

- 輸出や 生産、横ばい圏内の動き

- 個人消費、物価上昇の影響などみられるものの緩やかな増加基調にある

- 潜在成長率、足元ではゼロ%台後半と計算される

【日銀経済・物価情勢の展望(展望レポート)公表】

今回の日銀会合は、市場の予想通り「据え置き」という結果となりました。

事前予想は衆院選の影響による政局不安となり、日銀も政策を変えるに変えれないだろうと「据え置き」の予想だったので、発表直後のインパクトもそこまでありませんでした。

しかし今回は「経済・物価展望」の内容に記載されている、

「とくに、ここのところ、企業の賃金・価格設定行動が積極化するもとで、過去と比べると、為替の変動が物価に影響を及ぼしやすくなっている面がある」

という為替に言及した部分があり、153円を割れて円高方向に少し進みました。

そして会見での植田日銀総裁のタカ派姿勢から、さらにドル円は円高方向に進むことになります。

キッカケはやはり「金融政策変更には時間的余裕がある」という文言に対して取り下げたことが円高の材料になりました。

従来の「時間的余裕がある」という言い方は、「すぐには利上げしないと思います。」というイメージにつながっていたのでマーケットは「利上げなし」と判断していました。

しかし「その表現を使わない」と発言した事で、「今後の利上げはやはりあるか?」とマーケットが解釈して、円高・株安が進んだという流れになります。

【毎会合で判断】と述べていますが、こうなってくると12月会合にて利上げする可能性も出てきたので、「円高」には警戒が必要ということになります。

そして、

「経済・物価の見通しが実現していくとすれば、それに応じて引きつづき政策金利を引き上げる」

としているので、米国の影響で円安に進むようなら「利上げ」の可能性もあり、円高になるのであれば「据え置き」もできる状況ということです。

今回は時間的余裕の文言を削除して、円安進行を抑える為に慎重に言葉を選び、思惑通り円高の流れになった日銀会合でした。

英国労働党の予算案

30日に英国の労働党になってから初となる予算案の発表があり、英国債が下落し、長期金利が上昇でポンドの買いが入ることになりました。

英国、400億ポンド増税へ-現労働党政権が最初の予算案発表

https://www.bloomberg.co.jp/news/articles/2024-10-30/SM66J1DWRGG000

30日にリーブス財務相が「政府には更なる経済成長強化策がある」と発言したことでポンド高になりましたが、31日には「数年間の市場からの借り入れ」と「財政刺激策」の発表で英国債が再度急落することになります。

英国はトリプル安的な動きとなり「英国債安・株安・通貨安」となりました。

発表された予算案がインフレ的ということで、BOEが引き締め気味のスタンスを保つとの観測が広がります。

英国債が大幅下落、予算案への懸念続く-英中銀利下げ見通し後退

https://www.bloomberg.co.jp/news/articles/2024-10-31/SM7RINDWLU6800

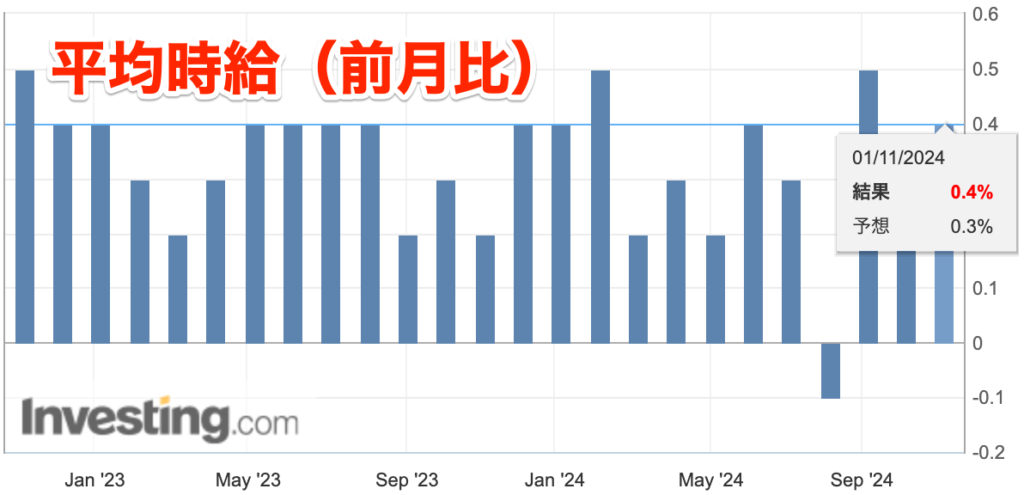

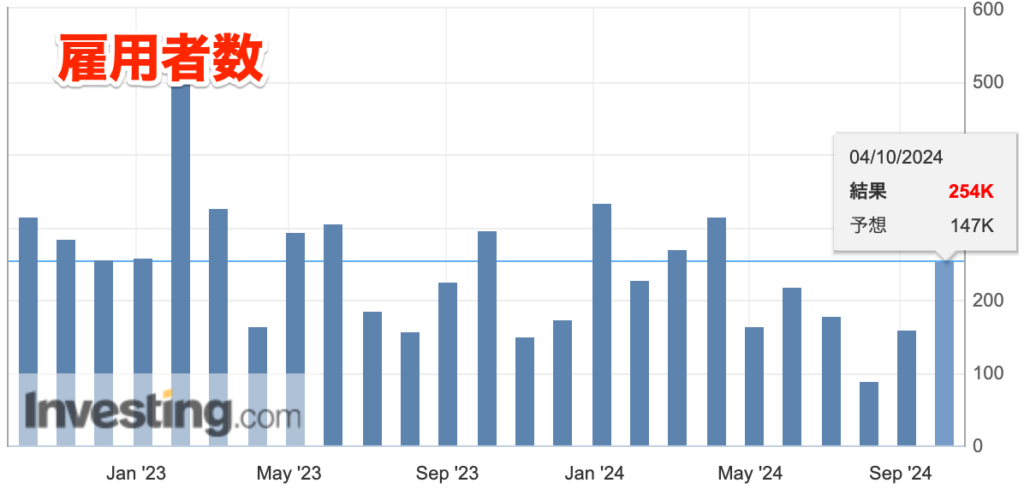

雇用統計

【結果】

- 雇用者数:予想+11.3万人 結果1.2万人(前回+25.4万人→22.3万人)

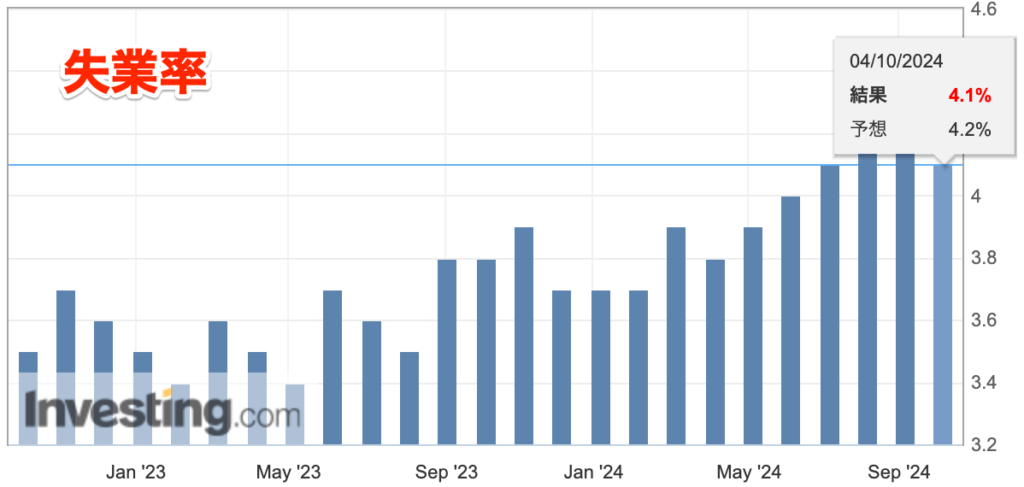

- 失業率:予想4.1% 結果4.1%(前回4.1%)

- 平均時給(前月比):予想+0.3% 結果0.4%(前回+0.4%→0.3%)

- 平均時給(前年比):予想+4.0% 結果4.0%(前回+4.0%→3.9%)

注目されていた米雇用統計の結果ですが、インパクトはやはり雇用者数。

1.2万人という結果となり、ドル円の初動は金利低下に引っ張られて下落で反応することになりました。

特に酷かったのは、前回、前々回分の雇用者数も合計11万人の調整が入ったということです。

ドル円は151.800円付近まで下落することになります。

その後、一旦下落が一服するとドルの買い戻しが入ることになりました。

以前から雇用などに関わる経済指標にはブレが出るとの噂はされていましたが、米国の「ハリケーン」「ボーイング・港湾のスト」が影響されているということです。

米雇用者数、10月は1.2万人増にとどまる-ハリケーンとスト影響

https://www.bloomberg.co.jp/news/articles/2024-11-01/SM9USZDWLU6800?srnd=cojp-v2

要するに上記要因により、マーケット目線では「数字が不正確で、一時的な話では?」という反応です。

失業率に変化がないことから、実際はそこまで経済は悪化していない状況だということ。

こういった状況もあり、大きくドルの買い戻しが入り、発表前の水準以上まで戻す結果となり「往って来い相場」となりました。

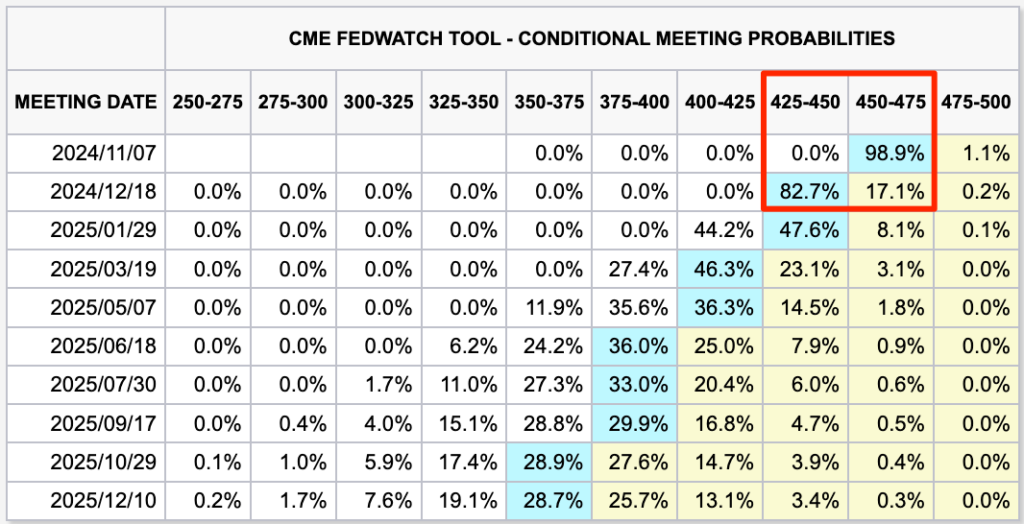

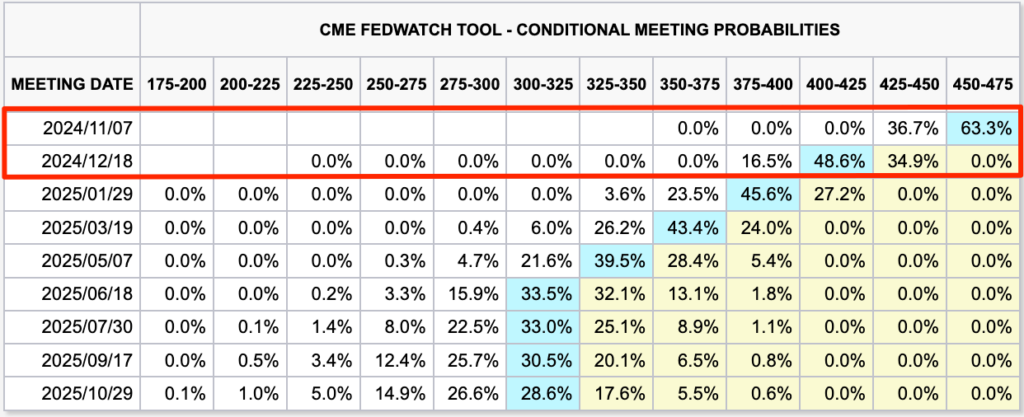

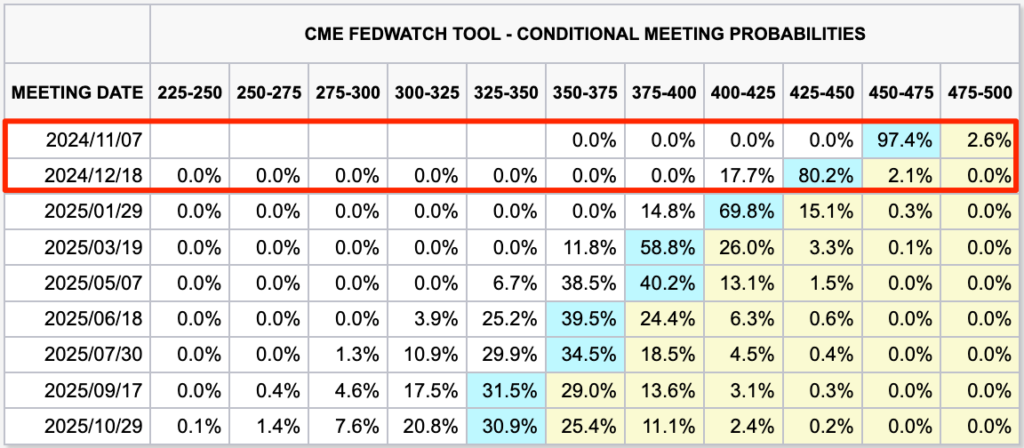

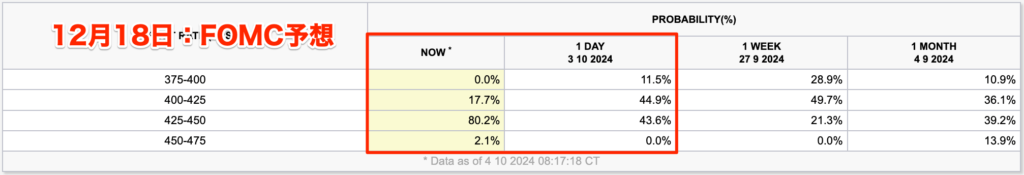

今回の結果を受けてFedWatchは以下になり、大きな反応はありませんでした。

年内はほぼ25bp利下げが2回というのがメインシナリオになっています。

まとめ

.png)

.png)

(対米ドル)

2024/10/28~週は、5週連続で米ドルが強い1週間でした。(今週のEUR・2024/10/7~CHFを除く)

(対円)

週明けは衆院選による影響で上窓のギャップで円売りが加速。

しかし円売りはそこまで続きませんでしたが、週単位ではAUDを除くすべての通貨が強い1週間でした。

重要指標も数多く、

- 米重要指標

- BOJ会合

- 英国労働党の予算案

など、市場に大きな影響を与えるイベントが立ち並びましたが、方向感としては乏しかったです。

今週の注目は、

- 米国:大統領選挙の開票

- 豪州:RBA会合(市場は据え置き予想)

- 英国:BOE会合(市場は25bp利下げ予想)

- 米国:FOMC(市場は25bp利下げ予想)

など、冬時間入りとなり相場が変わる局面でもあり、かつ各国の中銀会合が予定されています。

市場の大きな変動が予想されますので、短期的な戦略を取りつつ、相場の方向感を掴んでいければと考えています。

2024年10月21日~10月25日

①(月)ドル高

- トランプが激戦州で優勢&11月「据え置き?」

- トランプ氏の政策がインフレに陥りやすいからドル買い

- 米経済指標の結果が良く11月FOMCでは「据え置き?」報道

- ドル円は150.898円まで上昇

- 米長期金利は4.075%→4.2%まで上昇

②(火)ドル高

- 激戦区でリード

- トランプ氏が激戦区でリード

- インフレ政策なので金利上昇のドル買い

- 米経済が強く11月FOMCでは「据え置き」予想も

③(火)日経平均株安

- 政局不安

- 衆院選の影響で「与党過半数割れ」の報道

- ドル円と逆相関

④(水)円安

- 政局不安

- 衆院選での自民・公明与党の苦戦が予想

- 月末の日銀会合では「据え置き」という基本シナリオ

- 円売りが加速しドル円が上昇中

- ドル円は2.2円上昇をして153円を突破

- 財政赤字不安からの米国債売りによる金利上昇でドル円も上昇

⑤(水)カナダ安

- BOC政策金利

- 結果:50bp利下げ(375bp)

- 50bpの大幅利下げ

- 4会合連続の利下げ

- 高インフレ時代の終了から低インフレの維持へ

- 内容的にはハト派

⑥(木)ドル安

- 前日の調整相場

- 1.27円ほど下落し続け、結局151円後半で引ける

- 経済指標は悪くなかったがポジション調整の売りが勝る

⑦(木)ユーロ・ポンド高

- 経済指標

- 仏PMI製造業:予想44.9 結果44.5(前回44.6)

- 仏PMI非製造業:予想49.9 結果48.3(前回49.6)

- 独PMI製造業:予想40.8 結果42.6(前回40.6)

- 独PMI非製造業:予想50.6 結果51.4(前回50.6)

- 欧PMI製造業:予想45.3 結果45.9(前回45.0)

- 欧PMI非製造業:予想51.5 結果51.2(前回51.4)

- 英PMI製造業:予想51.4 結果50.3(前回51.5)

- 英PMI非製造業:予想52.4 結果51.8(前回52.4)

- フランスは弱かったがドイツは強い結果

- 英国は50をキープ

⑧(木)瞬間的なドル高

- 経済指標

- 米PMI製造業:予想47.5 結果47.8(前回47.3)

- 米PMI非製造業:予想55.0 結果55.3(前回55.2)

- 米新規失業保険申請件数:予想24.2万件 結果22.7万件(前回24.1万件)

>>瞬間的にドル円は上昇するも調整の売りが入る

⑨(金)ドル高

- 経済指標

- 耐久財受注:予想-1.0% 結果-0.8%(前回±0.0%)

- 耐久財受注・コア:予想-0.1% 結果+0.4%(前回+0.5%)

- ミシガン大学消費者信頼感指数:予想69.0 結果70.5(前回68.9)

- 1年先期待インフレ:予想2.9% 結果2.7%(前回2.9%)

- 5年先期待インフレ:予想3.0% 結果3.0%(前回3.0%)

材料がそこまで無かったにも関わらず、ファンダ要因にてドル円は大きく上昇した1週間でした。

値幅は約4円(400pips)となり、一時は153円を突破する大相場となります。

メイントピックスである「ドル円が上昇した要因(米大統領選・衆議院選挙)」についてまとめます。

ドル円が上昇した要因

重要な材料が少ない中で、ドル円は149.08~153.19まで4円を突破する上昇幅を記録しました。

- 米大統領選

- 衆議院選挙

米大統領選挙

米大統領戦は、2024/11/5の投開票に向けて注目が集まっています。

現在スイング・ステート(激戦州)にてトランプ氏が優勢とのこと。

優勢・劣勢の状況を確認する為にはスイング・ステートの動向が重要となり、そのデータでは確かにトランプ氏が優勢ですがまだまだ混戦状態であり明確に勝敗が付いている訳ではありません。

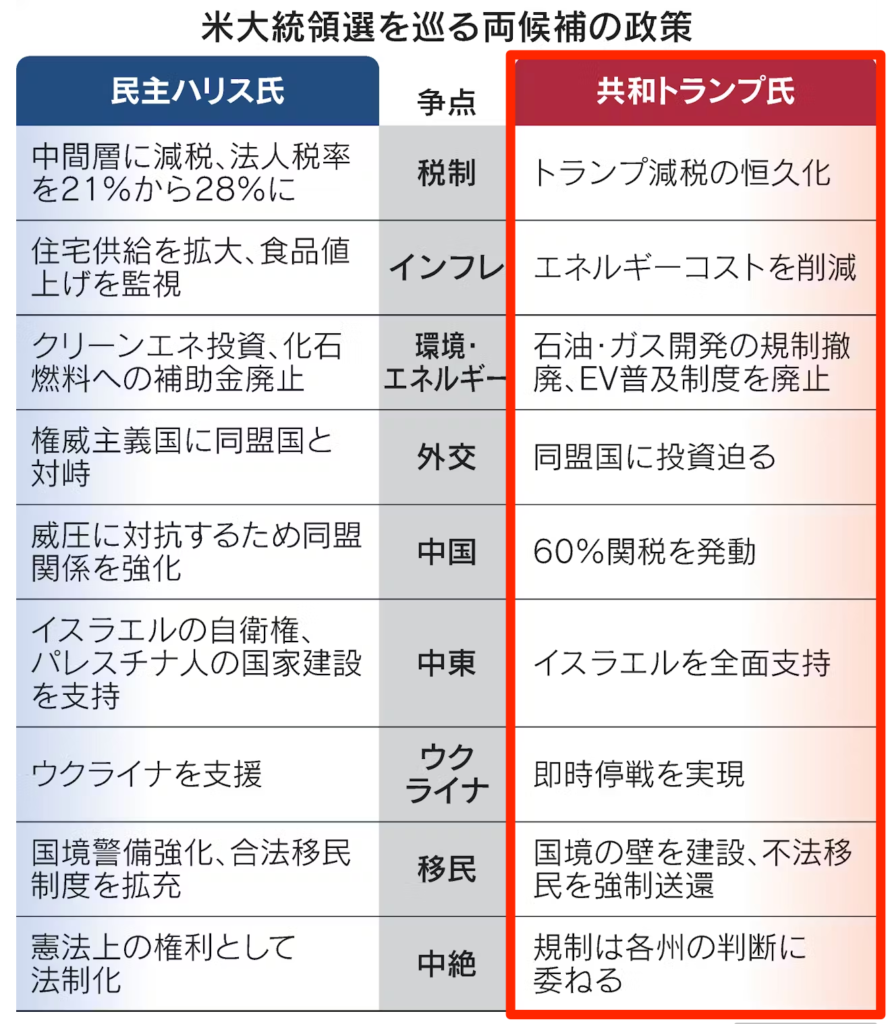

ただ世論的にはトランプ氏が勝つ予想が強く、もしトランプ氏が再び大統領に当選すると「インフレが再発」する政策という点があります。

トランプ氏は「アメリカ・ファースト」の考えを持っています。

(例)

関税を引き上げることによって、安い海外製品が輸入されにくくなり、米国内で物価上昇を引き起こす。

移民を抑制することで人手不足となり、賃上げが起こり、インフレが強まる可能性が浮上する。

など、公表している政策を実行した場合、市場目線では「インフレリスクが高まる」政策が多いと想定しています。

トランプ氏の政策は以下となります。

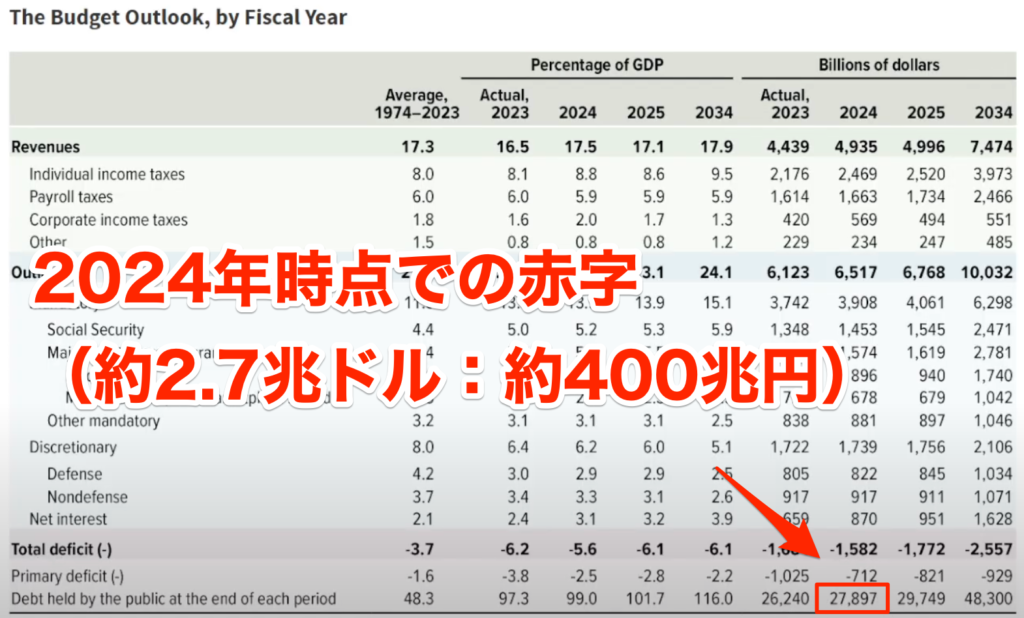

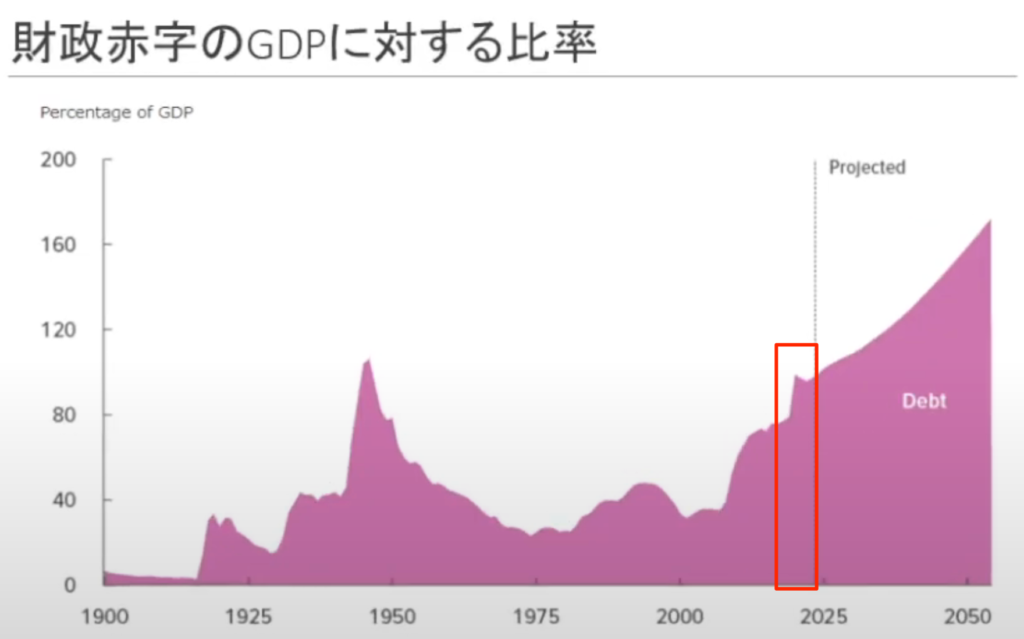

さらに「財政赤字が拡大するのでは?」という観点から、米国債の売りが続いている状況です。

(現在)米国の財政赤字の額が以下になります。

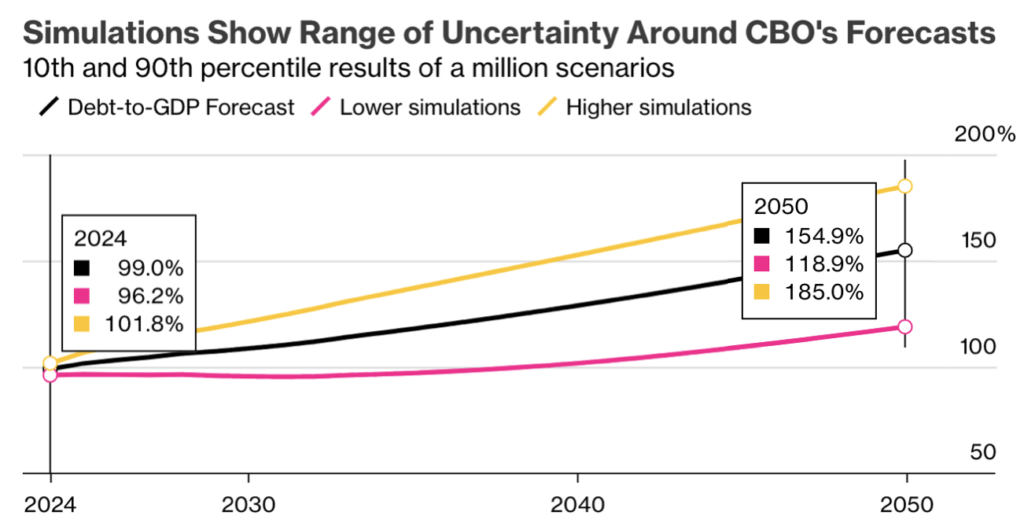

以下の記事によると、米国は2050年にはGDPに対して最低でも118.9%膨らみ、最高で185%まで上昇すると指摘されています。

米政府債務は持続不可能-100万通りのシミュレーションで結論は一つ

https://www.bloomberg.co.jp/news/articles/2024-04-03/SBB0NQDWRGG000

財政赤字は、コロナ以降に急激に上昇しましたが、今後も継続するとなると「米国債を保有しているリスクが高いのでは?」となりますよね。

このように米国の財政赤字の拡大について指摘されていることもあり、普段はここまでフォーカスされていない内容ですが、大統領選挙前だと国の状況に注目が集まりますので、この内容が不安視され米国債の売りに繋がる。という流れになっています。

市場の動きとしては、『米国債の売り=米長期金利が上昇=ドル買い=ドル円が上昇』となります。

またマーケットは先走る傾向(早い段階から憶測によるポジション保有)があり、米経済が強すぎることもドル買いの理由に挙げおり、11月FOMCでは「据え置き」では?という予想が出てきています。

衆議院選挙

この記事が配信される時には結果が出ていますが、今回の衆院選の影響もあり相場が動いている状況でした。

「与党過半数割れの可能性」との報道があり、政局不安から日経平均株価の下落が目立ちます。

剣が峰の衆院選、与党過半割れで円安・株安リスク-政局は日銀も縛る

https://www.bloomberg.co.jp/news/articles/2024-10-24/SLU2YYT0G1KW00

衆院選の自民・公明与党の苦戦が予想され政局不安への警戒感がある中で、今月末の日銀会合では「据え置き」というメインシナリオが強まった状況ということから、円売りが加速することになりました。

こうしたファンダメンタルズの影響によりドル買い・円売りの状況となり、節目であった150円を抜けることでポジション動向が変化し、ドル円は4円上昇という結果に繋がったと考察しています。

<10/28:自民・公明が過半数割れ>

https://www.bloomberg.co.jp/news/articles/2024-10-27/SLWEPIT0AFB400?srnd=cojp-v2

反応は日経平均株価が窓を空け下落。

ドル円の反応は「政局不安から今月日銀が利上げできない」ということにフォーカスされ、ドル円・クロス円は窓を空けて上昇中。

まとめ

(対米ドル)

2024/10/21~週は、4週連続で他通貨ペアに対して強い週となりました。(2024/10/7~CHFを除く)

重要な経済指標が少なかったですが、

- トランプ氏再選予想の米金利上昇

- 11月据え置き予想(一部)

などが挙げられます。

(対日本円)

他通貨に対して、徹底的に売られる週となりました。

おもに衆議院選挙による政局不安や今月末のBOJ会合は据え置きが基本シナリオとなっています。

今週の注目は、

- 豪州:四半期CPI(予想は鈍化)

- 米国:労働市場の経済指標が複数

- 米国:PCEデフレーター

- 日本:BOJ政策金利(据え置き予想)

など、月末月初が重なりかつ重要指標が続きます。また11/5米大統領選の投開票への織り込みにも注意が必要です。

2024年10月14日~10月18日

①(月)株高

- 日経平均株価・欧州株上昇

- 日経40,000円台

- ドル円159.980円まで上昇

②(月)原油安

- イスラエル攻撃しない

- イランの石油・核施設に攻撃をしない

- 米紙ワシントン・ポストが報じる

- リスクオンで株高

③(火)ドル安

- 経済指標

- NY連銀製造業景気指数:予想+3.9 結果-11.9(前回+11.5)

- 瞬間的に50pipsほど下落

④(火)株安

- ASMLショック

- 7-9月受注はアナリスト予想のわずか半分

- 来年の見通しに関しても引き下げ

- 米長期金利が4.02%から4.04%へ上昇

- 16.3%の暴落

⑤(水)ポンド安

- 経済指標

- 英CPI前月比:予想+0.1% 結果±0.0%(前回+0.3%)

- 英CPI前年比:予想+1.9% 結果+1.7%(前回+2.2%)

- 英CPI前年比・コア:予想+3.4% 結果+3.2%(前回+3.6%)

- 英PPI前月比:予想-0.3% 結果-0.5%(前回-0.3%)

- 英PPI前年比:予想-0.6% 結果-0.7%(前回+0.2%→+0.3%)

- 利下げ観測が強まりポンドは大きく下落

⑥(木)豪ドル高

- 経済指標

- 失業率:予想4.2% 結果4.1%(前回4.2%→4.1%)

- 新規雇用者数:予想2.37万人 結果6.41万人(前回4.75万人→4.26万人)

- 利下げ観測が後退

⑦(木)ユーロ安

- ECB政策金利&ラガルドECB総裁発言

- 結果:25bp利下げ(340bp)

- 発表の瞬間はユーロ買い

- ラガルド氏:経済は予想以上に弱い

- ラガルド氏:成長に対するリスクは下振れ方向

- ラガルド氏:インフレのリスクは恐らく上方向ではなく、やや下方向

- ユーロが売られる

⑧(木)ドル高

- 経済指標

- 米新規失業保険申請件数:予想26.0万件 結果24.1万件

- 小売り前月比:予想+0.3% 結果+0.4%

- 小売り前月比(コア):予想+0.1% 結果+0.5%

- フィリー:予想+3.0 結果+10.3(前回+1.7)

- ドル円150円を突破

⑨(金)ポンド高

- 英経済指標

- 英小売売上高(前月比):予想-0.3% 結果+0.3%(前回+1.0%)

- 英小売売上高(前年比):予想+3.2% 結果+3.9%(前回+2.5%→+2.3%)

- 英小売売上高(前年比・コア):予想-0.3% 結果+0.3%(前回+1.1%)

- 英小売売上高(前年比・コア):予想+3.2% 結果+4.0%(前回+2.3%→+2.2%)

⑩(金)ドル安円高

- 150円の節目&要人発言&週末前の調整売り

- 150円の節目の攻防戦

- 三村財務官:足もとで一方向、急速な動きを認識

- 三村財務官:投機的な動きを含め、高い緊張感をもって注視

- ヘッドライン:追加利上げの可能性は排除されない状況

- ヘッドライン:今月利上げの必要性乏しいが

- 週末前の調整売り

ドル円は市場から意識されていた150円を突破するものの方向感がない1週間となりました。

値幅は約1.5円(147pips)の値幅となり、週末は149円中盤で引けています。

ではメイントピックスである、

- 「ECB政策金利」

- 「木曜日の米経済指標3つ」

についてまとめていきます。

ECB政策金利

【結果】

- 25bp利下げ(340bp)

ECB、2会合連続利下げへ-景気悪化がペース加速迫る

https://www.bloomberg.co.jp/news/articles/2024-10-17/SLHFEGT1UM0W00

マーケットの予想通り、25bpの利下げとなりました。

発表直後は反応せず、むしろ上昇することになりました。

しかしラガルドECB総裁の発言内容にて、ユーロは下落に転じることになります。

- 「経済は予想以上に弱い」

- 「成長に対するリスクは下振れ方向」

- 「インフレのリスクは恐らく上方向ではなく、やや下方向」

など、弱気な発言が続くことになります。

この弱気な発言から見れることは、12月のECBでも利下げをする可能性が高いということにつながります。

会見終了後、以下のようなECB関係者が12月ECB会合でさらに利下げを示唆という報道が流れ、一気にユーロ売りが入ることになりました。

ECB当局者、12月利下げの公算大との見方-関係者

https://www.bloomberg.co.jp/news/articles/2024-10-17/SLIC49T0G1KW00

木曜日の米経済指標

意識されていたドル円150円のラインですが、木曜日の米経済指標がきっかけで突破することになりました。

以下の経済指標が材料になります。

【米新規失業保険申請件数】

- 予想26.0万件 結果24.1万件(前回25.8万件→26.0万件)

米失業保険申請が減少、ハリケーンの被害で振れやすい状況続く

https://www.bloomberg.co.jp/news/articles/2024-10-17/SLI30PT1UM0W00

【小売売上高&【除自動車】】

- 前月比:予想+0.3% 結果+0.4%(前回+0.1%)

- 前月比(コア):予想+0.1% 結果+0.5%(前回+0.1%→+0.2%)

米小売売上高、9月は予想を上回る伸び-個人消費の堅調さ示す

https://www.bloomberg.co.jp/news/articles/2024-10-17/SLI2WKDWLU6800

【フィラデルフィア連銀景況指数】

- 予想+3.0 結果+10.3(前回+1.7)

新規失業保険申請件数の件は、米国を襲っていた「ハリケーン」の影響が大きいようです。

現況では、申請件数の数字が振れやすい状況が続く可能性があります。

そして小売に関しては、個人消費が堅調でした。

これから商戦が続きますので、今後の小売には注目しています。

上記の結果となり米経済指標が軒並み強い結果となりました。

この結果が出た瞬間の動きは、米長期金利が上昇しドル買いとなります。

ドル円は150.080円まで一気に買い上げられますが、意識されていた150円台を突破ということで、一旦利確が入り149.650付近まで下落することになります。

しかし後半からも米経済指標が続き、23時台の経済指標も強かったということで、再度150円台をトライする動きとなり、そのまま上昇し、対象週の高値150.300円まで上昇することになりました。

まとめ

.png)

.png)

.png)

.png)

(対米ドル)

2024/10/14~週は、3週連続で他通貨ペアに対して強い週となりました。(2024/10/7~CHFを除く)

前週のCPIに続き、米小売売上高なども堅調な結果となり、米経済の強さが出ています。(NYダウは史上最高値を更新)

またユーロ圏では、ECB理事会にて2会合続けて利下げを決定。

さらに次会合(12月)での利下げ憶測やユーロ圏経済の低下もあり、ユーロはまだ一段安になる可能性も示唆されています。

(対日本円)

他通貨に対して、マチマチな結果となっています。

今週の注目は、

- BOC(カナダ中銀):50bp利下げ予想

- ユーロ圏主要国と米国で10月のPMI(購買担当者景気指数):予想と結果に注目

- FOMCメンバーブラックアウト期間前(2024/10/26~):どこまでタカ派発言となるか?

など、材料はそこまで多い訳ではありませんが、指標・発言を確認し相場の流れを確認していきます。

2024年10月7日~10月11日

①(月)円高

- 急上昇による調整相場&日本高官発言

- 雇用統計の急激な上昇の後の調整相場

- 加藤財務相、三村財務官の牽制発言

- 150円目前と急激なドル円上昇相場の為

②(月)原油高

- 中東情勢が悪化

- WTIは73ドルから76ドルまで上昇

- 北海ブレント80ドル台に上昇

③(火)豪ドル安

- RBA議事録公表&要人発言

- 利上げ・利下げどちらも検討

- 「インフレ撃退」と言う路線に変更はなし

- 中国の大規模な景気刺激策の話は出なかった

- 中国株が失望売りからの豪ドル安

④(火)ドル高

- 3年債入札不調

- 最高落札利回り:3.878%(WI:3.871%)

- 応札倍率:2.45倍(前回:2.66倍)

- 米長期金利が4.02%から4.04%へ上昇

⑤(火)原油・ゴールド安

- 中国の刺激策の件&中東情勢

- 中国追加景気刺激策の見送りの可能性

- ヒズボラの停戦支持

- 原油需要が少なくなるから原油安へ

⑥(水)ニュージードル安

- RBNZ政策金利

- 結果:50bp利下げ(475bp)

- インフレは1-3%目標レンジ内を推移

- 高金利を維持し続けたから経済はあまり良くない

⑦(水)ユーロ安

- 要人発言

- 次回ECB会合にて「利下げ」を示唆している人が多い

- 経済が弱い為利下げは必要だが慎重に

⑧(水)ドル高

- FOMC議事要旨&要人発言

- 25bp利下げを支持している人もいた

- 大体が50bp利下げを示唆

- 意見が少し割れている状況

- 年内利下げ(1〜2回)が妥当(合計25〜50bp)

⑨(木)ドル高→ドル安

- 経済指標

- 米CPI前月比:予想+0.1% 結果+0.2%(前回+0.2%)

- 米CPI前年比:予想+2.3% 結果+2.4%(前回+2.5%)

- 米CPIコア・前月比:予想+0.2% 結果+0.3%(前回+0.3%)

- 米CPIコア・前年比:予想+3.2% 結果 +3.3% (前回+3.2%)

- ドル円は一時的に149.545円まで上昇

- 新規失業保険申請件数:予想23.0万件 結果25.8万件(前回22.5万件)

- 予想より大幅に増えた

- ドル円は148.228円まで急落

- スタグフレーションの兆し

⑩(木)ドル高

- 要人発言(ボスティック氏)

- データによっては11月金利据え置きに全く抵抗はない

- 9月のFOMCで年内1回の25bp追加利下げを想定した

- 一時149円台に回復する

⑪(木)ドル安→ドル高

- 経済指標

- 米PPI前月比:予想+0.1% 結果+0.0%(前回+0.2%)

- 米PPI前年比:予想+1.6% 結果+1.8%(前回+1.9%)

- 米PPIコア・前月比:予想+0.2% 結果+0.2%(前回+0.3%)

- 米PPIコア・前年比:予想+2.7% 結果 +2.8% (前回+2.4%)

- 最初の反応はドル安で反応した後、ドル高に戻る

- 米CPIと内容は酷似

⑫(木)ドル高

- 経済指標

- ミシガン大学消費者信頼感指数:予想70.8 結果68.9(前回70.1)

- 1年先期待インフレ:予想2.7 結果2.9(前回2.7)

- 5年先期待インフレ:予想3.0 結果3.0(前回3.1)

(ドル円)前週に7円上昇した後のやや方向感を失ったレンジ相場となりました。

値幅は2.1円(210pips)となり、週末は149円台で引けています。

メイントピックスである「米経済指標」について解説します。

米経済指標

週報でも何度か掲載している通り、「物価」「雇用」の注目度が変わってきているというところですが、今回の経済指標でも顕著に現れておりました。

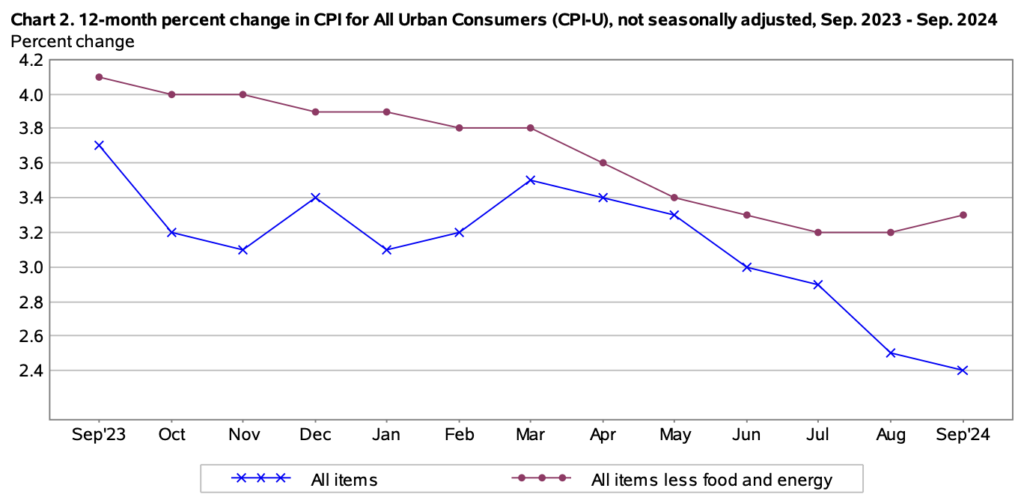

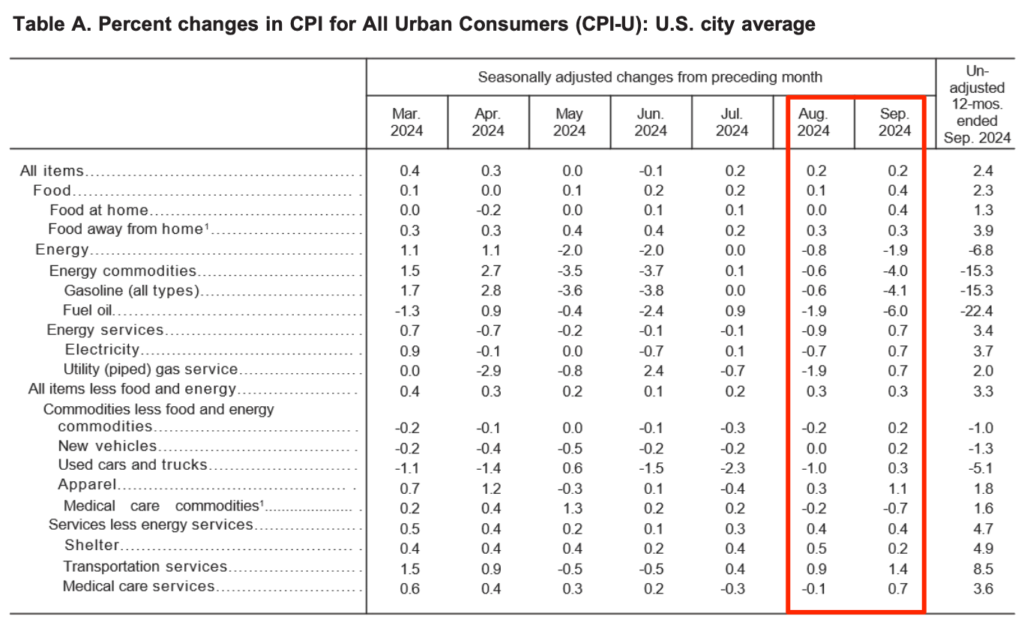

米CPI(消費者物価指数)

【米CPI(消費者物価指数)】

- 前月比:予想+0.1% 結果+0.2%(前回+0.2%)

- 前年比:予想+2.3% 結果+2.4%(前回+2.5%)

- コア・前月比:予想+0.2% 結果+0.3%(前回+0.3%)

- コア・前年比:予想+3.2% 結果 +3.3% (前回+3.2%)

米CPI、9月は予想を上回る伸び-インフレ鈍化の流れ休止

https://www.bloomberg.co.jp/news/articles/2024-10-10/SL5476DWX2PS00

米CPIの結果ですが、予想を上回る強い数字となりました。

「総合(青線)」は、前回の数字より弱かったのですが、予想の2.3%以下にはなりませんでした。

そしてコア(赤線)ですが、予想3.2%以下にもならず、むしろ前回の数字よりも強い数字が出ることになりました。

「物価高の兆し」が見えてきているということになります。

▼内訳

「All items(総合)」は、原油が下げているのが目立ちますね。

この影響もあり、総合が弱い数字だったと言えますが、「food(食料品)」が上昇している状態だったので、予想よりは上回った状態だったと言えます。

そして「All items less food & energy(コア)」は、車・輸送・医療市場が上昇している状態です。

家賃は下がっていますが、むしろ「家賃」以外は全て上昇しています。

上記の影響を受け、利下げ幅の観測が後退し一時的に米長期金利が上昇して、ドル円は149.545円まで一気に上昇することになります。

しかし同時刻に発表があった、「米新規失業保険申請件数」が予想より大幅に増えたことにより、ドル円は大きく下落することになります。

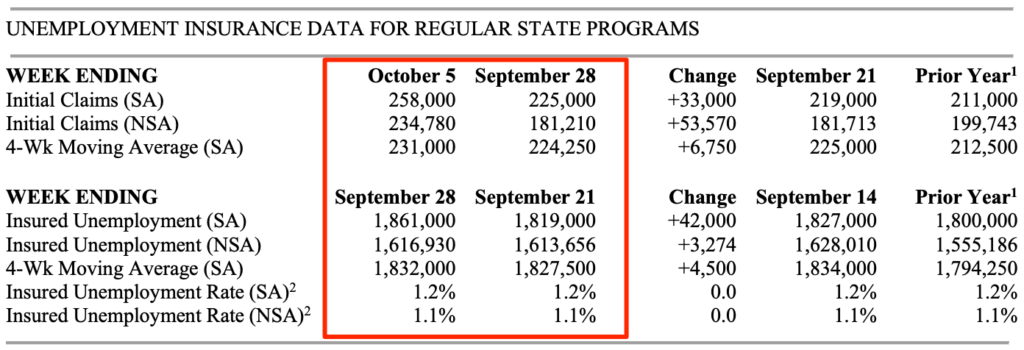

米新規失業保険申請件数

【新規失業保険申請件数】

- 予想23.0万件 結果25.8万件(前回22.5万件)

米新規失業保険申請、約1年ぶり高水準-ハリケーンの影響も反映

https://www.bloomberg.co.jp/news/articles/2024-10-10/SL551XDWRGG000

新規失業保険申請件数や継続受給の人数が一気に増えたことにより、「米経済は大丈夫か?」とリスクオフの動きになりました。

今回の結果だけ見れば、「スタグフレーションの兆し」が見えてきている状態です。

※スタグフレーション・・・景気が停滞しているにもかかわらず物価が上昇する経済状況を指します。

この影響を受けて、ドル円は148.228円まで急落することになりました。

ただ、今回の新規失業保険申請件数の結果は、米国を襲った「巨大ハリケーン(ヘリーン)が影響したレイオフの反映」によるものではないか?という内容があり、一時的な買い戻しが入ることになりました。

これはやはり現在の注目される経済指標が、「物価から雇用へ」変更してきているということになりますね。

今回はハリケーンの影響があったようなので、来週発表の「新規失業保険申請件数」は更に注目されそうです。

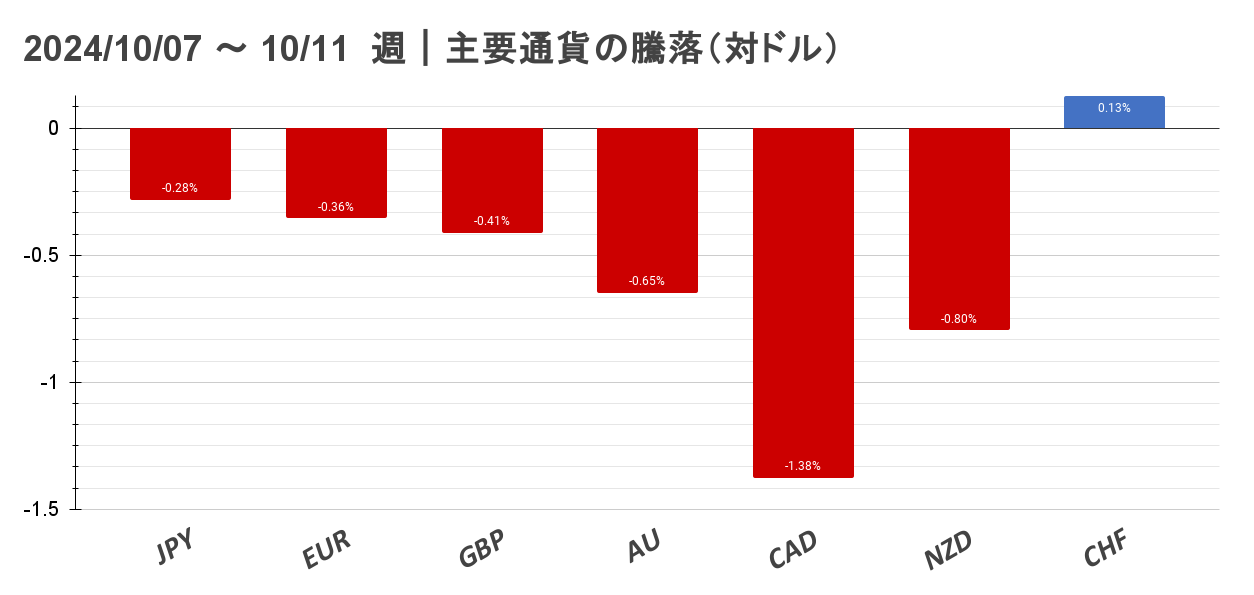

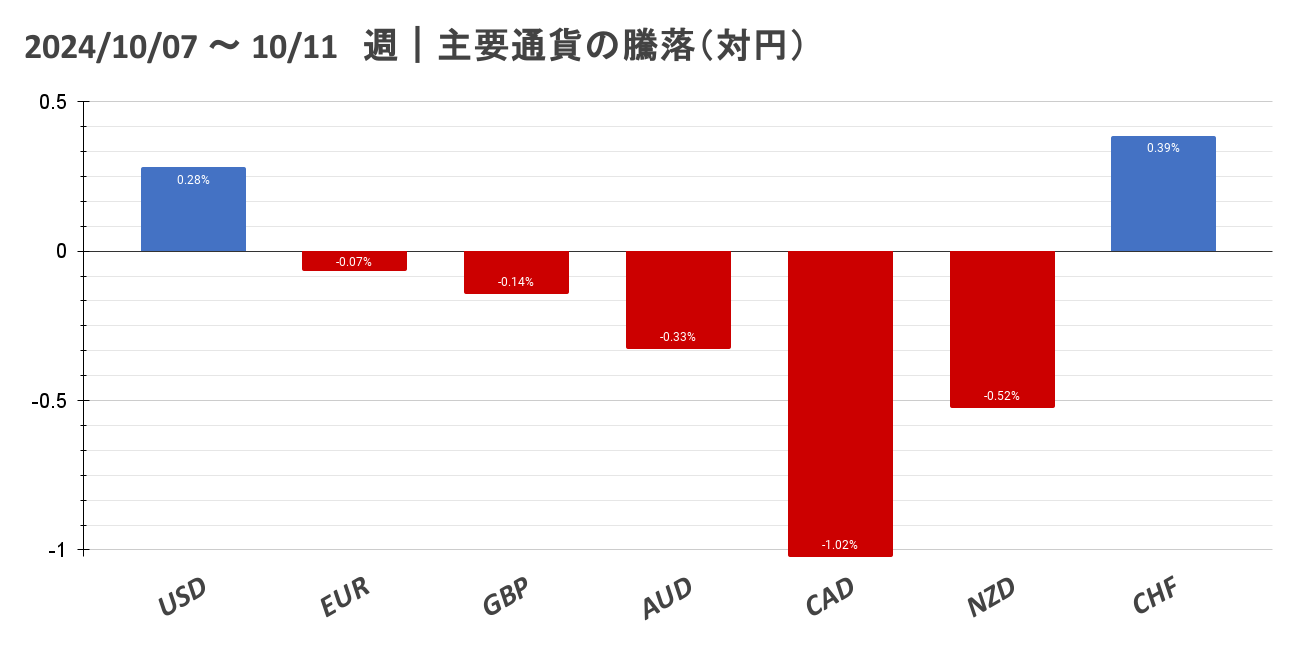

まとめ

2024/10/7~週は、CHFを除くほぼ全通貨に対して強い1週間でした。

前週は日本円が大幅に売られた為、調整となりましたが、米株価(ダウやS&P500)は史上最高値を更新して引けており、市場はリスク選好となります。

今週は10/17にECB政策金利が開催され、0.25%の利下げがほぼ確実視されています。(ドイツ経済の低迷もあり、来年半ばまでの連続利下げが視野)

同日(10/17)には9月米小売売上高が発表されますが、7.8月度は予想を上回る結果となり市場はドル買い反応でした。この流れが継続するかに注目です。

2024年9月30日~10月4日

①(月)ユーロ安

- ラガルドECB総裁発言

- インフレ・コアも含め低下のトレンドが見られる

- 直近の2カ月でディスインフレは加速した

②(月)ドル高

- パウエルFRB議長

- 経済が予想通り進展すれば、政策金利を引き下げていくと表明

- 急いで利下げをしようとしているわけではない

- 11月の50bp利下げ観測が後退

- ドル円は143.898円まで上昇

③(火)欧州通貨安

- レーン氏のハト派発言

- 利下げのペース我々の金融政策スタンスはより緩やかになりつつある

- 利下げのペースと規模は会合ごとに決定

④(火)全通貨・株安

- 中東情勢

- イランがイスラエルへミサイルを発射

- ドル円は1円ほど下落

- リスク通貨・株は下落

- 原油・ゴールドは上昇

⑤(火)ドル高

- 経済指標

- ISM製造業景況指数:予想47.5 結果47.2(前回47.2)

- JOLTS求人:予想7655千件 結果8040千件(前回7673千件→7711千件)

- 中東情勢の件で反応はかき消される

- ドル円は上昇して144円手前まで上昇

⑥(水)円安

- 石破首相&植田総裁の発言

- 経済物価が見通し通り動けば緩和の度合いを調整

- 見極める時間があるので丁寧にやる

- 現在は追加利上げをするような環境にはない

- ドル円144.824円まで上昇

⑦(水)ドル高

- 米経済指標&要人発言

- ADP雇用統計:予想+12.0万人 結果+14.3万人(前回+9.9万人→+10.3万人)

- 予想を上回る数字&前月分上方修正

- 米長期金利は上昇

- ドル円一時146円まで上昇

- バーキン氏がタカ派な発言

⑧(木)ポンド安

- ベイリー氏発言

- 「積極的」な利下げの可能性を示唆

- 11月の利下げを完全に織り込む

- 12月連続利下げをする確率70%

- ポンドドル179pips下落

- ポンド円300pips下落

⑨(木)ドル安→ドル高

- 経済指標

- 米新規失業保険申請件数:予想22.0万件 結果22.5万件(前回21.8万件→21.9万件)

- 米非製造業PMI【改定値】:予想55.4 結果+55.2(前回55.4)

- 弱い数字で一時ドル安

- ISM非製造業景況指数:予想51.7 結果54.9(前回51.5)

- 強い結果で一時ドル高

⑩(金)ドル高

- 経済指標

- 雇用者数:予想+14.0万人 結果22.5万件(前回+14.2万人→15.9万人)

- 失業率:予想4.2% 結果4.1%(前回4.2%)

- 平均時給(前月比):予想0.3% 結果0.4%(前回0.4%→0.5%)

- 平均時給(前年比):予想3.7% 結果4.0%(前回3.8%→3.9%)

- 瞬間的にドル円は148.464円まで上昇

- 高値は148.998円まで(149円には届かず)

当該週はパウエル氏のタカ派発言から始まり、中東情勢のリスクオフ・石破新首相の方向性・米経済指標と材料が多い1週間でした。

ドル円の動きは、

- 米国のタカ派思考

- 米指標のデータが強い

- 日本のハト派思考

などが重なったあとの強い雇用統計の結果(金曜)7により、7.35円(735pips)の値幅となり、週末は148円後半で引けています。

今回のメイントピックスである、「水曜日までの値動き」「雇用統計」についてまとめます。

水曜日までの値動き

ドル円が大きく動いたキッカケは、水曜日の値動きでした。

- (月曜日)パウエル氏のタカ派発言内容

- (火曜日)米経済指標の結果

そして迎えた水曜日に、ドル円の値動きが3円(300pips)となり、先週金曜日の石破ショックの下落幅を埋めた日になりました。

月曜日

(月曜日)パウエル氏の発言ですが、経済が予想通り進展すれば、「時間とともに」政策金利を引き下げていくと表明。

利下げの見通しについて、時間をかけて展開されるプロセスとし、「急いで利下げをしようとしているわけではない」との事でした。

「利下げは急いでいない」との発言内容にマーケットは反応する事になります。

「11月の50bp利下げ観測が後退」したことで、ドルの買い戻しが入りドル円は143.898円まで上昇。

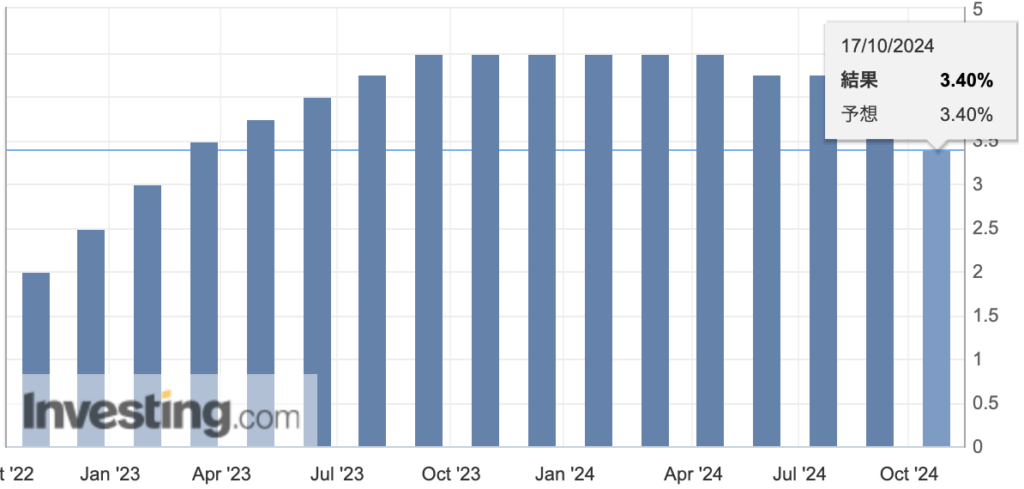

▼FedWatch

11月は25bp利下げの可能性が高まることになりました。

火曜日

(火曜日)NY時間の米経済指標前に「(中東情勢)イランがミサイルを撃ち込む準備が完了している」という報道が流れ、一気にリスクオフに繋がる円高の動きを見せました。

NY時間の米経済指標の前に報道があった為、経済指標の結果による動きはあまり無かったのですが、深夜(NY時間)にミサイルが発射されると、イランの報復行為は一旦終了となりマーケットは落ち着きを取り戻しました。

その際に発表された経済指標の結果が以下になります。

【ISM製造業景況指数】

- 予想47.5 結果47.2(前回47.2)

米ISM製造業指数、6カ月連続で活動縮小-受注や雇用が低迷

https://www.bloomberg.co.jp/news/articles/2024-10-01/SKOK8CT0AFB400

【JOLTS求人】

- 予想7655千件 結果8040千件(前回7673千件→7711千件)

米求人件数は804万件、3カ月ぶり水準に増加-市場予想上回る

https://www.bloomberg.co.jp/news/articles/2024-10-01/SKOKATT1UM0W00

ISMは弱い数字で、JOLTSは強い数字だったので瞬間はマチマチな動きでした。

しかしISMの内訳は強い経済に違いはなかった事と、求人数が上がっていることは労働市場では良い傾向なので、労働市場全体では総合的にドル高になってもおかしくない結果だったといえます。

中東情勢の地政学リスクがあっても、火曜日は大した下落に繋がりませんでした。

水曜日

(月曜・火曜)ドル高要因の材料が多かったので、月曜から米長期金利が上昇=ドルは底堅かった訳ですが、このタイミングで石破新首相と植田日銀総裁の対談後の発言にて、ドル円は一気に上昇することになりました。

【植田日銀総裁|石破首相との会談を終え】

- 緩和的な状態で経済をしっかり支えていることを伝えた

- 政府と日銀が緊密に連携することで一致、アコードについては話はしなかった

- 経済物価が見通し通り動けば緩和の度合いを調整するが、本当にそうか見極める時間があるので丁寧にやる

【石破首相】

- 現在は追加利上げをするような環境にはない

- 日銀の政策についてあれこれ言う立場にはない

「現在、追加利上げするような環境にない」と石破首相-日銀と連携確認

https://www.bloomberg.co.jp/news/articles/2024-10-02/SKPX6CT1UM0W00

(8月5日)ブラックマンデー以来の下落幅に繋がる植田氏の発言があったことが要因で、(現在)日銀のスタンスは、「利上げ」のタイミング・発言内容に関してマーケットに勘違いされないよう慎重になっています。

そして石破首相も、「現在は追加利上げをするような環境にはない」と発言したことによって、日銀の「追加利上げ観測が後退」した事で、円売りが加速することになりドル円が大きく上昇しました。

ドル円は意識されていた144.500付近でサポートされている状態でしたが、上記の発言が入ったことで、そのサポートラインを上抜く動きを見せることになりました。

そしてこれまで大きく注目されていなかった「ADP雇用統計(雇用統計の前哨戦)」ですが、予想を上回り、前回分も上方修正が入る強い結果が出ます。

【ADP雇用統計】

- 予想+12.0万人 結果+14.3万人(前回+9.9万人→+10.3万人)

ドル円は水曜日までに5.6円(560pips)の値動きを見せる動きとなりました。

- 月曜日・火曜日:ドル高要因

- 水曜日:ADPの強さと雇用統計の期待

- 水曜日:日銀の利上げ観測後退による影響

<ドル円1時間足チャート>

雇用統計

【結果】

- 雇用者数:予想+14.8万人 結果25.4万件(前回+14.2万人→15.9万人)

- 失業率:予想4.2% 結果4.1%(前回4.2%)

- 平均時給(前月比):予想0.3% 結果0.4%(前回0.4%→0.5%)

- 平均時給(前年比):予想3.8% 結果4.0%(前回3.8%→3.9%)

【マーケットの反応】

- 雇用者数:ドル高要因

- 失業率:ドル高要因

- 平均時給(前月比):ドル高要因

- 平均時給(前年比):ドル高要因

米雇用者数の伸び、9月は全予想上回る-失業率は4.1%に低下

https://www.bloomberg.co.jp/news/articles/2024-10-04/SKU055DWLU6800?srnd=cojp-v2

米国の経済指標ですが、すべての結果が良い米雇用統計でした。

予想を上回る強い数字で、ドル円は一時2円以上の急騰となります。

さらに前回の数字も上方修正されたことで、現在の米経済がかなり強いことがわかります。

米長期金利(10年)は一時3.985%まで上昇し、米短期金利(2年)も一時3.934%まで上昇することになります。

(ドル円)値幅は3円以上となり、2024年8月16日の水準である149円付近まで回復する動きを見せ、意識されていた147円の壁を一気に突破することになりました。

上記の結果を受け、マーケット予想は「0.5%利下げ観測が後退」することになりました。

▼FedWatch

今回の雇用統計の結果を受け、「年内利下げは、11月12月合わせて0.5%」に傾きました。

11月「0.25%利下げ」は特に変化なしですが、12月は「0.5%利下げ」と「0.25%利下げ」が拮抗状態だったので、一気に傾く結果となりました。

(50bp利下げ予想・25bp利下げ予想)

- 1日前:「44.9%:43.6%」

- 雇用統計発表後:「17.7%:80.2%」

雇用統計は年内2回ありますので利下げ幅はこれからの発表ですが、パウエル氏も「利下げは急がない」と述べていたので、現在の所は「0.5%」が年内の利下げ幅になる見込みです。

ただ気になる点は、平均時給が上昇していたこと。

『給料アップ=インフレ上昇』リスクに繋がるので、CPI(消費者物価指数)の内容も重要になります。

さらにもう一つ、米株価(S&P500)は高値付近で引けています。

株価の動きも米経済の底堅さが目立ち、ソフトランディング期待が強まったと言える動きをしておりました。

ドル円と株価の逆相関の動きは、ほぼ無くなってきた状態となります。

マーケットは金利が低下していく事を織り込んでいますので、経済指標の結果通り、素直に株価が反応してくれるようになってきています。

今回も「good news is good news」の動きになりました。

引き続き米経済指標に注目です。

まとめ

.png)

.png)

2024/9/30~週は、米ドルがすべての通貨に対して強いパフォーマンスとなる1週間でした。

多くの強い米指標結果でこれまでの利下げ憶測分が巻き戻しとなり、ドルが良く買われました。

また日銀総裁との対談後の石破新首相の発言にて、ドル円・クロス円は売られる展開に。