本記事では、2025年2月の為替市況について解説いたします。

テクニカル分析も重要ですが、FXは外貨と外貨の両替による取引で損益が発生します。

そのため週間レポートは、通貨の売買を促すきっかけとなるファンダメンタルズ(経済/金融の流れ)中心の見解となります。

各週の相場状況・重要トピックスについて解説します。

2025年2月24日~2025年2月28日

①(月)ユーロ高→ユーロ安

- ドイツ選挙の影響

- マーケットの予想通りの流れ

- 一旦材料がでた為

- 連立政権にする為の時間がかかりそう

- 債務ブレーキ解除という改革ができるかどうか

- 期間がかかりそうという懸念点

②(月)ドル安

- 金利低下

- 株から債券へ資金シフト

- 金利低下となりドル安

- リスクオフ的な動き

③(火)ドル安

- 経済指標

- 米消費者信頼感指数:予想102.5結果98.3(前回104.1)

- 2021年8月以来の大幅な落ち込みを記録

- 昨年12/3の底値(148.658円)を一時下抜け

④(火)円高

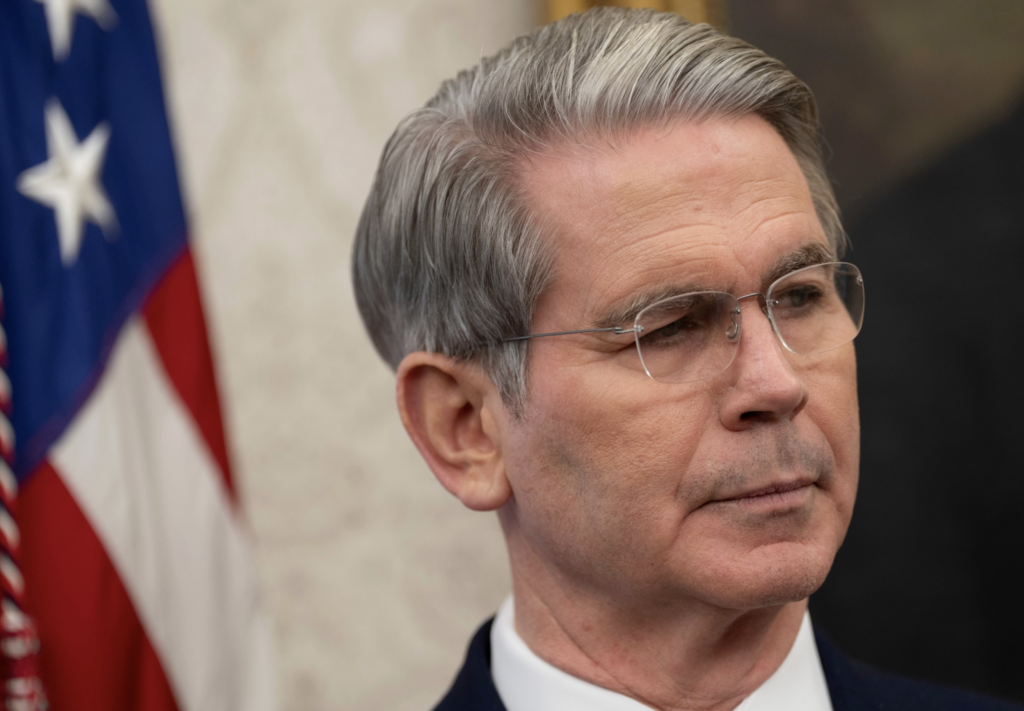

- ベッセント米財務長官の発言

- トランプ政権の経済政策の影響

- 10年国債利回りの低下につながる

- ドルは売られ円高方向に進む

⑤(水)ドル高

- トランプ減税の予算決議案可決

- 4兆5000億ドル規模の減税などを推進する予算決議案を可決

- 米10年債利回りは4.28%から4.32%に上昇

- ドル円は149.600円付近まで上昇

⑥(水)ドル安

- 経済指標&トランプ関税について

- 新築住宅販売件数:予想68.0万件 結果65.7万件

- ドル円は149.870円から失速

- メキシコ・カナダ関税は4月2日発動

- EUへの関税を25%で決定

- ドル円は148.700円付近まで下落

⑦(木)ドル高

- 経済指標

- 新規失業保険申請件数:予想22.1万件 結果24.2万件

- 第4四半期GDP【改定値】:予想+2.3% 結果+2.3%

- 個人消費【改定値】:予想+4.1% 結果+4.2%

- 耐久財受注:予想+2.0% 結果+3.1%

⑧(木)ドル高・株安

- トランプ関税に対する発言

- メキシコとカナダに対する関税は3月4日に発動

- 中国に対しても3月4日に10%の追加関税を課す

- 4月2日から3月4日に変更(関税発動時期)

- 対象国通貨、欧州通貨安(現在25%の関税が浮上している状況の為)

- 米株価安(中国の関税が追加で10%)

⑨(金)円安

- 経済指標

- 東京都区部CPI(前年比):予想+3.3%結果+2.9%(前回+3.4%)

- 東京都区部CPI(前年比・コア):予想+2.3%結果+2.2%(前回+2.5%)

- 東京CPIは思っているより上昇せず

⑩(金)ユーロ高

- 経済指標

- 独CPI(前月比):予想+0.4%結果+1.1%(前回-0.2%)

- 独CPI(前年比):予想+2.3%結果+3.1%(前回+2.3%)

- 上振れによるユーロ買い

⑪(金)ドル高

- 経済指標

- PCEデフレーター(前年比):予想+2.5%結果+2.5%(前回+2.6%)

- PCEデフレーター(前月比):予想+0.3%結果+0.3%(前回+0.2%)

- PCEコア・デフレーター:予想+2.6%結果+2.6%(前回+2.8%)

- 個人所得:予想+0.3% 結果+0.9%(前回+0.4%)

- 個人支出:予想+0.1%結果-0.2%(前回+0.7%)

⑫(金)全通貨リスクオフ

- 米ウクライナの会談

- 首脳会談は決裂

- 資源取引で署名至らず

- 激しい口論

材料が乏しかった事もありますが、方向感があまりないレンジ相場となりました。

ドル円の値幅は約1.75円(175pips)となり、2024/12/3の重要な底値を瞬間的に下落して反発している状態で、現在もその水準を位置しています。

では今回のメイントピックスである「ウクライナ戦争終結に向けた動き」「トランプ関税」についてまとめます。

ウクライナ戦争終結に向けた動き

現在トランプ大統領は3年続いているウクライナ戦争終結に向けて動いていますが、先週の動きは以下になります。

米国は国連総会で、ロシアによる「全面侵攻」を非難するウクライナ支持の決議案に反対票を投じました。

ウクライナ巡り米国の親ロ姿勢鮮明に、同盟国と亀裂-資源取引大詰め

https://www.bloomberg.co.jp/news/articles/2025-02-24/SS6VN5T1UM0W00

ロシアのプーチン大統領と戦争終結について「真剣な話し合い」をしていると説明し、ウクライナの天然資源を巡る取引で「合意に極めて近づいている様子だ」と述べ、ゼレンスキー大統領が今週か来週に訪米して合意に署名する可能性があると主張しました。

そして24日、ホワイトハウスでフランスのマクロン大統領と会談し、ロシアによるウクライナ侵略の停戦後にフランスや英国などがウクライナに平和維持軍を駐留させる方針で一致しています。

今回のこの発表を受けても特に大きなユーロの買い戻しが入ることはありませんでしたが、英スターマー首相が27日にトランプ氏と会談しました。

関税に対して米英貿易協定が「非常に素早く」締結できる可能性があるとして、「真の貿易協定」が実現すれば、自分が貿易相手国に警告しているような関税をイギリスは回避できる可能性があるとしました。

以前、ウクライナのゼレンスキー大統領について「独裁者」と発言していましたが、「自分がそんなことを言った? 自分がそんなことを言うなんて信じられない」とだけ答えておりました。笑

26日には、ウクライナの重要な鉱物資源や石油・天然ガスを共同開発する取引で米国とほぼ合意とのことで報道されます。(レアアースの件)

ウクライナ、天然資源の共同開発で米と合意-28日に大統領が訪米

https://www.bloomberg.co.jp/news/articles/2025-02-25/SS972UDWX2PS00?srnd=cojp-v2

28日にゼレンスキー大統領とホワイトハウスにて会談予定になっていますが、ウクライナ側が求めていた戦闘終結後のアメリカによる安全保障も明記されなかったとしていて、トランプ氏は27日に「安全保障は欧州に任せる」と発言しております。

そして迎えた米ウクライナの会談ですが、会談が決裂する形になりました。

米ウクライナ首脳会談は決裂、資源取引で署名至らず-激しい口論の末

https://www.bloomberg.co.jp/news/articles/2025-02-28/SSEKSMT0AFB400?srnd=cojp-v2

上記の通りではありますが、ゼレンスキー大統領が「資源取引だけでは不十分」と発言すると、それに対して米国側の怒りを招いた形となりました。

結局会談は決裂する形となり、レアアースの件に関しても署名せぬままゼレンスキー氏は帰国する形になりました。

米国側は「史上最大級の外交上のオウンゴール」を記録したと発言。

トランプ大統領は「平和を受け入れる準備ができたら戻ってくればいい」と突き放した形となりました。

<口論の内容は以下動画でご確認ください>

その後の欧州や世界各国(フランス、オランダ、ドイツ、スペイン、欧州委員会、カナダ、オーストラリア、ニュージーランド)の反応は以下になります。

欧州など各国首脳、次々とゼレンスキー氏を支持 トランプ氏との衝突後

現状ではイギリスのスターマー首相も「全面的支援」を伝えている状況です。

英首相、欧州首脳に新たな現実直視訴えへ-ゼレンスキー氏と会談後

https://www.bloomberg.co.jp/news/articles/2025-03-02/SSGUY6T0AFB400?srnd=cojp-v2

どのような形で戦争が終結するかは不明ですが、相場全体の動きとしては米国の会談後(日本時間29日2:00頃〜)、リスクオフで反応する形となりました。

トランプ関税

以下の件で相場が振らされる展開が続いています。

<27日の発言>

- 中国との関係は非常に良好になる

- 対メキシコ・カナダ関税は4月2日に発動

- EUへの関税を25%に決定

<対メキシコ・カナダ関税は4月2日発動・EUへの関税を25%>

https://www.bloomberg.co.jp/news/articles/2025-02-26/SSAWPST0G1KW00

本来、対メキシコ・カナダ関税発動は3月4日からの予定でしたが、4月2日に延期との報道が流れます。

そしてユーロに関しては、EUへの関税が25%で決定し、ユーロ売りが目立った1日となりました。

しかし、28日に「トランプ関税」についての発言がありました。

<28日の発言>

- メキシコとカナダに対する関税は3月4日に発動

- 中国に対しても3月4日に10%の追加関税を課す

トランプ大統領、カナダ・メキシコ関税3月4日発動-中国も10%追加

https://www.bloomberg.co.jp/news/articles/2025-02-27/SSCHA4T0G1KW00

急な発言内容で市場は混乱し、リスクオフの動きになりました。

27日にメキシコとカナダに対する関税は4月2日からとのことでしたが、一変して1ヶ月前倒ししたこと、そして中国に追加で10%の関税をかけると言い出したことで市場は急激なリスクオフとなり、株価が大きく下落することになりました。

先週木曜日のトランプ関税の相場の反応は以下になります。

<トランプ関税発言での相場の反応>

- ドル高

- 対象国(カナダドル・メキシコペソ)通貨、欧州通貨安(現在25%の関税が浮上している状況の為)

- 米株価安(中国の関税が追加で10%)

現在の為替と株価についてですが、為替に関しては「円安要因と円高要因が引っ張り合い」をしているので、非常に難しいレンジ相場ですが、株価に関しては続落する流れが出てきています。

NVIDIAの決算が出て、好調な内容で買い戻しが入るも、AI市場からの利益はかつて投資家が考えていたほど強くはないとの懸念が広がっており、下落する流れとなりました。

そして米経済・景気悪化による影響も大きく、インフレが落ち着いていないだけに、「スタグフレーション懸念」が出てきている状況です。

まとめ

.png)

.png)

2025/2/24~の週は、

- 米ドルの全面高

- オセアニア、資源国通貨売り

- 米株価売り

など、典型的なリスクオフ相場となりました。

今週は米国の重要指標が並びます。(1月JOLTSのみ3/11に後ろ倒し)

さらに、

- (3/4)ECB政策金利

- (3/5)日銀の内田副総裁発言(金融正常化に前向き=タカ派)

など、やや方向感を探るような1週間となりそうです。

また夏時間入りが迫っており、相場の転換となる可能性もあります。

2025年2月17日~2025年2月21日

①(月)円高

- 経済指標

- 日第4四半期GDP・前期比:予想+0.3% 結果+0.7%

- 日第4四半期GDP・前年比・コア:予想+1.0% 結果+2.8%

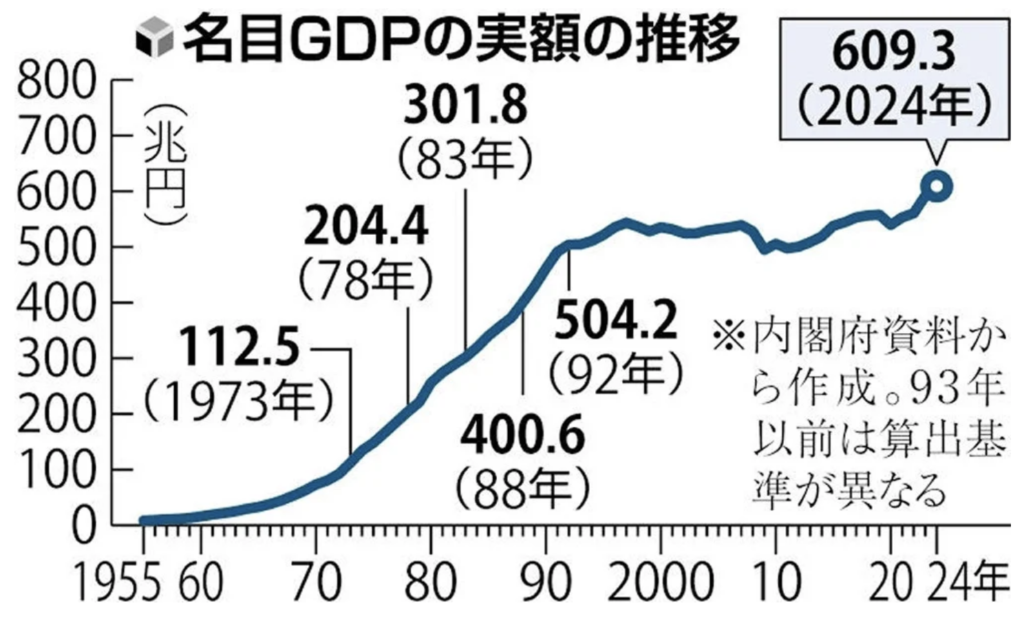

- 通年で初めて600兆円を超え

- 強い結果により利上げ観測が入る

- ドル円は151.460円付近まで下落

②(火)豪ドル高

- RBA政策金利

- 結果:25bp利下げ(前回435bp)

- インフレ上振れリスクが残っている

- 地政学的リスクや貿易問題などのリスク

- 今回の利下げ後も引き締め的な状態が続く

③(火)株高

- 米ロ高官がサウジで協議

- ゼレンスキー大統領は急遽サウジ訪問を取りやめ

- 米ロ二大国で拙速な合意に突き進む可能性が懸念

- 話し合いができていることで、若干進展か?

- 上記が好感され株高

④(水)NZD高

- RBNZ政策金利

- 結果:50bp利下げ(375bp)

- 後、2回の利下げを示唆

- Sell the Rumor Buy the Fact

⑤(水)円高

- 高田日銀審議委員

- 一段とギアシフト(おそらく利上げ)を進める局面

- 物価目標も2%に近づいている

- タカ派発言だが市場は認識済み

⑥(水)ドル安

- 経済指標&FOMC議事要旨

- 米住宅着工件数:予想139.0万件 結果136.6万件

- QT(量的引き締め)を減速、もしくは一時停止を検討

- 明確になるまで市場の流動性を把握していく

- 量的引き締めを減速する=緩和=金利低下=ドル安

⑦(木)円高

- 石破首相と植田日銀総裁の意見交換

- 植田日銀総裁:長期金利について話はしていない

- 「政府も容認している?」というマーケットの思惑

- ドル円下落

⑧(木)ドル安

- 経済指標&ベッセント氏発言

- 新規失業保険申請件数:予想21.5万件 結果21.9万件

- フィリー:予想+20.0 結果+18.1 (前回+44.3)

- 景気先行指数:予想-0.1% 結果-0.3% (前回-0.1%→+0.1%)

- ベッセント氏:中長期債の割合を増やす措置は「まだ先のことだ」

- 長期金利が低下

⑨(金)円高→円安

- 経済指標&植田日銀総裁

- 日本CPI(前年比):予想+4.0%結果+4.0%(前回+3.6%)

- 日本CPI(前年比・コア):予想+3.1%結果+3.2%(前回+3.0%)

- CPIは強い結果で円高

- 植田日銀総裁:国債買い入れの増額

- 植田日銀総裁:上昇続けば金融緩和度合いを調整

- 金利が低下し円安

⑩(金)ドル安

- 経済指標

- 製造業PMI【速報値】:予想51.5結果51.6(前回51.2)

- 非製造業PMI【速報値】:予想53.0結果49.7(前回52.9)

- 中古住宅販売件数:予想413万件 結果408万件(前回424万件)

- ミシガン大:予想67.8結果64.7(前回67.8)

- 金利低下のドル安

日本の経済指標や長期金利の上昇、そして早期利上げ観測が入ることで円に大きく買いが入る展開となりました。

ドル円の値幅は約3.4円(340pips)となり、重要なラインである150.00円を下回り、149円も瞬間的に下回ることになりました。

今回のメイントピックスである、「先週の円高要因」についてまとめます。

先週の円高要因

<月曜日>

きっかけは月曜日の日本のGDPからでした。

https://www.bloomberg.co.jp/news/articles/2025-02-16/SRG2OFT0G1KW00

【日第4四半期GDP【速報値】】

- 前期比:予想+0.3% 結果+0.7% (前回+0.3%→+0.4%)

- 前年比・コア:予想+1.0% 結果+2.8% (前回+1.2%→+1.7%)

実質GDPは前年比0.1%増の557.4兆円と4年連続のプラスを維持することになりました。

そして名目GDPに関しては1.3%増の609.3兆円と、通年で初めて600兆円を超えました。

この実質と名目の違いは、物価変動の影響の有無になりますが、実質でもプラス成長をしている状態なので、強い経済指標の内容だったことに違いありません。

この結果を受け、日銀利上げ観測が高まり「長期金利は1.4%まで上昇し円買い」が入ることになりました。

そして月曜のNY時間では、米国とロシアの戦争終結に向けたサウジでの会談を控えている報道が伝わると、円高に振れる流れになります。

https://www.tokyo-np.co.jp/article/386484

<水曜日>

水曜日にはタカ派で知られる日銀の高田審議委員から発言が出ています。

https://www.bloomberg.co.jp/news/articles/2025-02-19/SRT8LPT0AFB400

発言を受け、ドル円は円高方向に加速しました。

ドル円151.739円まで一旦下落することになります。

「前向きな企業行動」の持続性が確認され、見通しが実現していけば、一段とギアシフト(おそらく利上げ)を進める局面ということで、物価目標も2%に近づいていることから、早期利上げ観測が前進したという見方になります。

日銀の利上げの到達地点は1.0%との見方が多いですが、現在は「1.25%や1.50%」と変化してきている状況です。

<木曜日>

東京時間からですが、石破首相と植田日銀総裁の意見交換がありました。

https://www.bloomberg.co.jp/news/articles/2025-02-20/SQOSVBT0AFB400

【植田日銀総裁】

※石破首相との会談後

- 経済金融動向について意見交換した

- 長期金利について、そういう話はしていない

- 来週、G7・G20に出席するので直前に懇談の機会を持たせてもらった

上記の意見交換にて、「長期金利について」の話は出なかったみたいです。

木曜時点では日本の長期金利は1.46%を超えている状態だったので、そこの話が出るのでは?とマーケットは思っていましたが、話に出なかったということは、「政府も容認している?」というマーケットの思惑から円買いが入ることになります。

木曜の東京時間はずっと円が強い状態で、ドル安の関係もあったことから、木曜日に149.400円までドル円は下落することになり、150円を下回ることになりました。

<金曜日>

https://www.bloomberg.co.jp/news/articles/2025-02-21/SS0E1MDWRGG000?srnd=cojp-v2

日本の長期金利がかなり上がっていることを受け、日銀総裁が衆院予算委員会で以下の内容で発言したことで、円が売られることになりました。

【植田日銀総裁】

- YCC含む大規模緩和は物価目標の実現で必要だった

- 引き続き緩和的な環境を維持して、経済活動をサポートする

- 長期金利が急激に上昇すれば、機動的に国債買い入れを増額する

- 一般論として、財政への信認大きく失われれば金利上昇あり得る

- 金利上昇、景気の緩やかな回復や基調的な物価上昇率が高まっていることを反映

- 物価見通しがさらに改善していけば、金利をさらに引き上げることも視野

相場に影響を与えたのは、「長期金利が急激に上昇なら、機動的に国債買い入れ増額等を実施」という内容になります。

要するに現在上がりすぎている長期金利を落ち着かせる為に国債の買い入れをして金利を下げていくという話になります。

国債を買い入れるということは国債価格が上昇するので、金利を低下させることができます。

これはこのまま覚えていただければ大丈夫です。

黒田日銀総裁の時に日銀がずっとしてきたことで、ずっと低金利に抑えてこれたのは、国債・ETFなどを購入し続けて調整していたからになります。(要するに緩和策ということになります。)

上記の発言で、金利が低下し円高方面に動いていたドル円が金曜日に一旦止まったという流れになります。

ドル円に関してNY時間の円高にふれた要因は、米国の経済指標の悪化になります。

まとめ

- トランプ関税の発動時期が後退(2月2週目の話)

- ウクライナ戦争の停戦期待(原油価格低下→物価低下→米利下げ目線)

- 日銀の利上げ観測(直近1ヶ月ほど前より)

- 米国の財政悪化懸念(トランプ大統領就任後)

.png)

.png)

2025/2/17~週は、前週で売られた日本円が全通貨に対して大きく買われました。

2月に入り、

- 日銀の田村審議委員

- 高田審議委員(追加利上げに前向き発言)

- 日本CPI:上昇基調(春闘の回答結果次第では夏の参院選前の追加利上げも視野)

日銀の金融正常化への思惑が一段と進んでいます。

主要国が利下げを続けるなか、日本のみが利上げを継続と金融政策の方向性が再び市場の焦点になり始めています。

2025年2月10日~2025年2月14日

①月)ドル高

- 鉄鋼・アルミを対象に25%関税

- 世界が対象

- オーストラリアだけ除外の可能性

- ドル円が134pips(約1.3円)上昇

②(月)ゴールド高

- 貿易摩擦の激化に対する懸念

- 関税の影響を受け、安全資産に逃れる流れ

- ドル高とゴールド高は景気悪化の兆候

- 最高値更新

③(火)ポンド高

- マンMPC委員のタカ派発言

- 主要金利は制限的な状態を維持する必要がある

- 同タイミングでドイツ利回り上昇

- ユーロの買い戻しもつられて入る

④(火)ドル高

- パウエル氏の議会証言(上院)

- FOMC時と変わり映えはなし

- しかしタカ派を貫いた

- 経済・雇用は強い

⑤(水)ドル高

- 経済指標

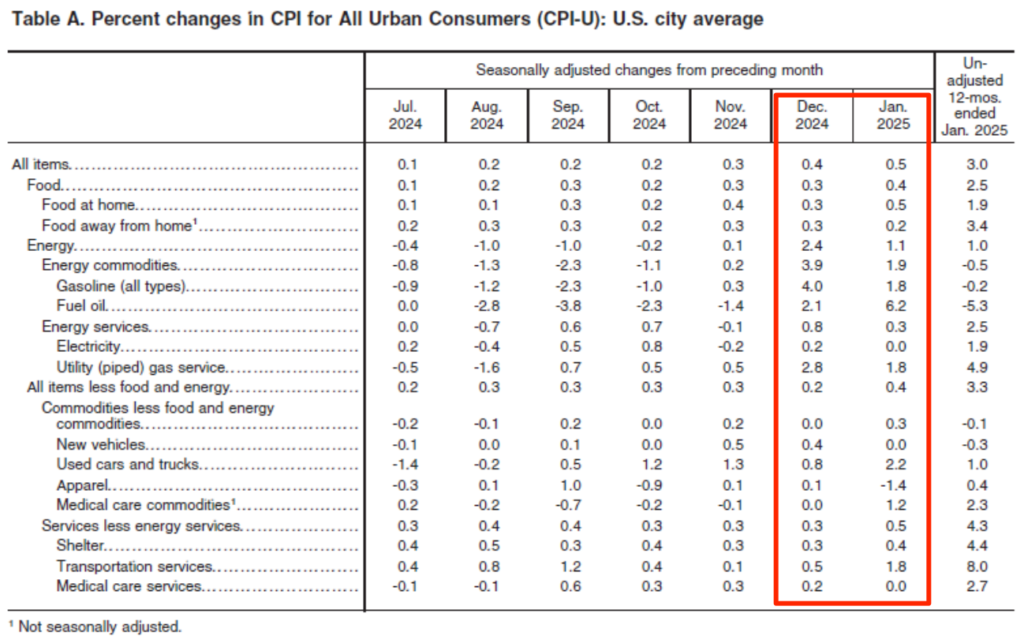

- 米CPI前月比:予想+0.3%結果+0.5%(前回+0.4%)

- 米CPI前年比:予想+2.9%結果+3.0% (前回+2.9%)

- 米CPI前月比・コア:予想+0.3%結果+0.4% (前回+0.2%)

- 米CPI前年比・コア:予想+3.1%結果+3.3% (前回+3.2%)

- 全ての予想が上回る

- ドル円は154.800円まで上昇

- トランプ米大統領:金利は低下すべきだ

⑥(水)ドル高

- パウエル氏の議会証言(下院)

- 1日目と内容はあまり変わらない

- 関税を理由に政策金利を変更せざるを得なくなる可能性も

- ドル高を支える

⑦(水)リスクオン相場

- トランプがロシア・ウクライナの戦争終結へ交渉開始

- 戦争終結に向けた動き

- プーチン氏と電話1時間の会談

- ゼレンスキーにも電話

⑧(木)ドル安

- 長期金利の低下

- 4.66%から4.53%まで低下

- 行き過ぎた債券安

- 債券の買い戻しが入り金利低下

⑨(木)ドル高

- 経済指標

- PPI(前月比):予想+0.3%結果+0.4%(前回+0.2%→+0.5%)

- PPI(前年比):予想+3.2%結果+3.5% (前回+3.3%→+3.5%))

- PPI(前月比・コア):予想+0.3%結果+0.3% (前回±0.0%→+0.4%)

- PPI(前年比・コア):予想+3.3%結果+3.6% (前回+3.5%→+3.7%)

- 強い経済指標

⑩(木)ドル安

- トランプ関税

- 相互関税に関する措置に署名

- 即時発動しない(4/1まで調査で4/2に発動予定)

- 具体的なものがまだ決まっていない事

- リスクオン(ユーロ買い)

⑪(金)ドル安

- 経済指標

- 小売売上高(前日比):予想-0.1% 結果-0.9% (前回-0.1%)

- 小売売上高(前日比・コア):予想+0.3%結果-0.4% (前回+0.4%)

- 数字悪化

日銀の早期利上げ観測より円高の流れから一変し、ドルの買い戻し、他通貨買いのリスクオンとなる1週間でした。

経済指標の結果やパウエル議長の発言内容、そしてトランプ氏による地政学・関税問題が中心となります。

ドル円の値幅は約3.6円(360pips)となり、反転を示唆するような動きとなります。

ではメイントピックスである、

- 「米CPI(消費者物価指数)」

- 「ロシア・ウクライナ戦争終結に向けた動き」

についてまとめていきます。

米CPI(消費者物価指数)

【結果】

- 前月比:予想+0.3%結果+0.5%(前回+0.4%)

- 前年比:予想+2.9%結果+3.0% (前回+2.9%)

- 前月比・コア:予想+0.3%結果+0.4% (前回+0.2%)

- 前年比・コア:予想+3.1%結果+3.3% (前回+3.2%)

遠ざかる追加利下げ、米CPIは予想上回る-住居費や食品上昇が影響

https://www.bloomberg.co.jp/news/articles/2025-02-12/SRKOBTDWRGG000

「総合」「コア」どちらも強い結果となりました。

全て予想を上回る強い数字で、米長期金利が大きく上昇しドル円は154.800円付近まで急騰します。

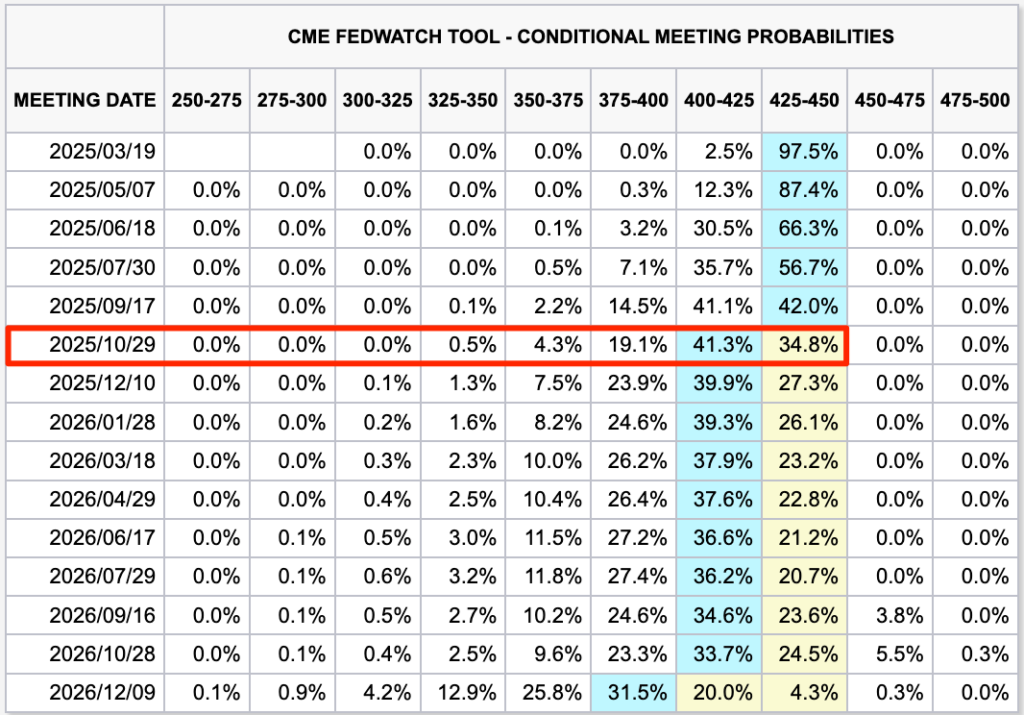

政策金利の利下げフェーズからやや様子見ムードになってきたタイミングで今回のCPI結果だったので、追加利下げ時期ははかなり遠ざかった印象です。

午前中のショートカバーの動きからすると前日よりドル円は、「約2.4円(240pips)」の値幅が出ることになりました。

CPI内訳

上昇した要因は色々とありますが、まずは米企業の決算が12月にあり、年初に値上げを実施した所が多かった事も影響しているとのことです。

『トランプ大統領になれば輸入品の関税が上がるだろう』との見込みで事前に価格を上げていたとも言われています。

そして「Food(食品)」に関して、鳥インフルエンザの影響で卵が不足していることが影響して、価格が15%以上上昇しているみたいですね。

そしてコアで重要な「Shelter (住宅)」も上昇していることが、コアを押し上げた要因とされています。

いずれにせよ、この物価上昇中の中でFRBは利下げしにくいので織り込み度も変化してきています。

表を見る限り、10月にようやく利下げするかどうかぐらいまで後ズレしている状態になりました。

<Fedwatch発表直後>

ロシア・ウクライナ戦争終結に向けた動き

ウクライナ停戦交渉開始、米ロ首脳が合意-米政策は大きな転換点に

https://www.bloomberg.co.jp/news/articles/2025-02-12/SRKY0ADWLU6800?srnd=cojp-v2

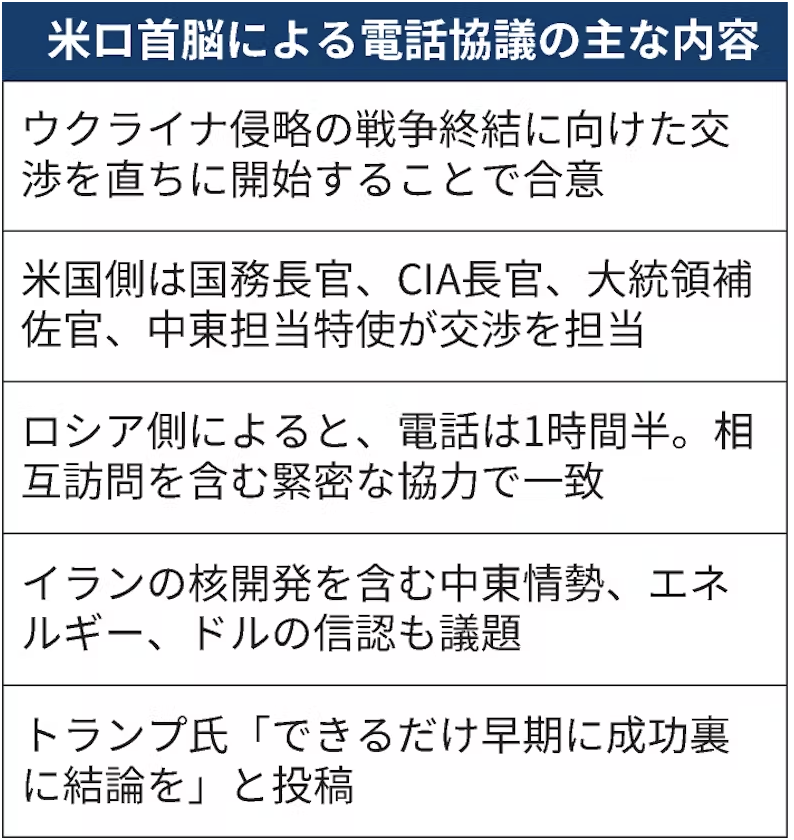

トランプ大統領は、ロシアのプーチン大統領と1時間ほど電話会談をして、ウクライナでの戦争を終結させるための協議を開始することで合意しました。

電話協議の内容は以下になります。

そして、トランプ大統領はウクライナのゼレンスキー大統領とも協議し、プーチン氏との電話内容を伝えています。

ゼレンスキー大統領は12日、Xに「米国とともにロシアの侵略を阻止し、永続的で確実な平和を確保するための次のステップを計画している」と書き込んでいます。

トランプ大統領はロシア・ウクライナに訪問する予定になっており、本格的に戦争終結に向けた動きをしていることが好感され、特に地政学的にユーロ圏の問題だったことからユーロの買い戻しが入ったという内容になります。

まとめ

.png)

.png)

2025/2/10~週は、対ドル・対円が大きく売られる週となりました。

米CPI(消費者物価指数)を筆頭に物価の上昇が再加速=ドル買いでしたが、小売売上高の減速から週末にかけて伸び悩みました。

また今週は、

- 2/19・・・日銀の高田創審議委員(タカ派)

- 2/21・・・日本1月CPI(結果次第で、追加利上げ思惑による買いへ)

その他、RBA、RBNZのオセアニア地区の政策金利発表があります。

2025年2月3日~2025年2月7日

①(月)全通貨窓開け(ギャップ)

- 関税に署名

- 大きくギャップを開ける

- リスクオフとなり相場が大きく下落

②(月)ドル高

- 経済指標

- 米製造業PMI【改定値】:予想50.1 結果51.2(前回50.1)

- ISM製造業:予想49.6 結果50.9(前回49.3→49.2)

- ドル買いが入るが動きは限定的

③(月)ドル高・株高

- 関税を1ヶ月延長

- カナダ・メキシコと電話会談

- 条件があるが、一旦1ヶ月延長

- リスクオンで株高

- リスクオン通貨(ユーロ・ポンド・オージー)高

- ギャップを埋める動き

④(火)円高

- 中国に対しての関税

- 2/4から輸入品に対して10%の関税を発動

- 「貿易戦争」の再来を懸念

- 中国もすぐに対米措置を発表

- リスクオフの動きが出る

⑤(火)ドル安

- 経済指標

- JOLTS求人:予想8000千件 結果7600千件

- 求人件数に関しては9月以来の低水準

- 金利が大幅に低下

⑥(水)円高

- 日銀3月利上げ観測

- 植田日銀総裁もインフレを認識

- 赤沢経済再生相もインフレを認識

- 石破首相のデフレの考えを撤回した発言

- 賃金も上がっていてインフレだから抑制させるために「利上げ」

⑦(水)ドル安

- 経済指標

- ISM非製造業景況指数:予想54.3 結果52.8(前回54.1→54.0)

- 米国の景気が悪くなる=FRBは利下げ

- 貿易収支では赤字が拡大

- 中長期債(米国債)の発行規模「据え置き」

- 大幅な金利低下によるドル安

⑧(木)円高

- 田村日銀審議委員の発言

- 25年度後半に最低1%まで利上げ必要

- タカ派発言

- ドル円151.800円まで下落

⑨(木)ポンド安

- トランプ砲

- 結果:25bp利下げ(450bp)

- 2人が0.5%の利下げを選択

- インフレ率を目標の2%に戻すにはあと2回の利下げで十分

- →タカ派よりの利下げ

⑩(木)ドル安

- 経済指標

- 新規失業保険申請件数:予想21.3万件 結果21.9万件

- 第4四半期非農業部門労働生産性:予想+1.4% 結果+1.2%

- 単位労働費用:予想+3.4% 結果+3.0%

⑪(金)ドル安・ドル高

- 経済指標

- 雇用者数:予想17.2万人 結果14.3万人 (前回25.6万人→30.7万人)

- 失業率:予想4.1% 結果4.0%(前回4.1%)

- 平均時給(前月比):予想0.3% 結果0.5%(前回0.3%)

- 平均時給(前年比):予想3.8% 結果4.1%(前回3.9%→4.1%)

- マチマチな結果

- 雇用者数以外はドル高要因だが、前回雇用者数は上方修正

⑫(金)ドル安

- 経済指標

- ミシガン大学消費者信頼感指数:予想71.1結果67.8(前回71.1)

- 1年先インフレ期待:予想3.3%結果4.3%(前回3.3%)

- 5年先インフレ期待:予想3.2%結果3.3%(前回3.2%)

- インフレ期待が高いが、信頼感指数で悪化

日銀の早期利上げ観測、そして米国の債務状況・関税問題と経済指標の悪化による金利低下に伴い、日米の金利差が縮まったことで相場が大きく円高方向に動きました。

ドル円の値幅は約5円(500pips)となり、151円台で引けています。

では今回のメイントピックスである、「5円の円高方面に振れた理由」についてまとめます。

円高方面に振れた理由

<火曜日>

米ISM製造業景気指数、1月50.9に上昇 22年9月以来の高水準

https://jp.reuters.com/markets/japan/funds/APVQQLMEXRN6XC6SKOQWF3LN64-2025-02-03/

【ISM製造業景況指数】

- 予想49.6 結果50.9(前回49.3→49.2)

まずはドル円下落のきっかけは、火曜日発表の米経済指標で弱い結果が出て米長期金利が低下しました。

続いて、トランプ大統領とシェインバウム・メキシコ大統領との電話会談があり、「関税を1ヶ月延期」ということで合意した報道が流れます。

米政権、カナダとメキシコへの関税発動を1カ月延期-土壇場で転換

https://www.bloomberg.co.jp/news/articles/2025-02-03/SR45OKDWLU6800

メキシコ国境に1万人の軍隊を派遣し麻薬の米国への流入阻止などの協力をすることを条件としています。

この報道を受け、一気にリスクオンの流れに相場は動き出します。

関税が延期ということは、「金利低下・株高・ドル安」の構図になるので、金利低下・ドル売りに拍車をかけます。

リスクオン通貨や株は買い戻しが入り、上昇することになりました。

<水曜日>

水曜日の午前中に以下の経済指標の発表がありました。

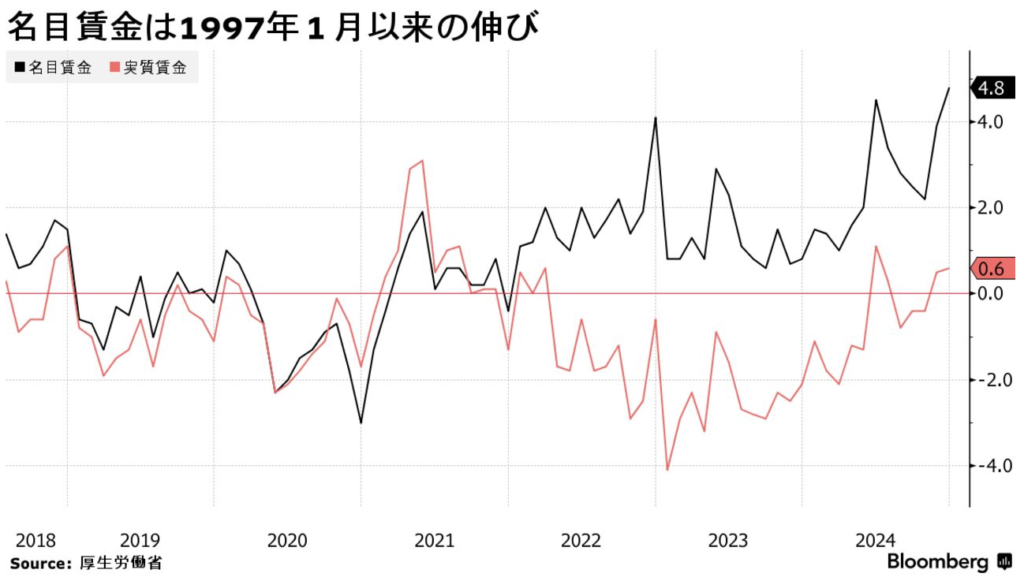

【日本・毎月勤労統計-現金給与総額 】

- 12月実質賃金:結果0.6%(前回0.5%)

- 現金給与総額:結果4.8%(前回3.9%)

名目賃金は28年ぶり高水準、所得環境の改善続き日銀正常化を後押し

https://www.bloomberg.co.jp/news/articles/2025-02-04/SR4VXMT0G1KW00

上記のように賃金は上昇しております。

日銀の「利上げ条件」としては賃金の上昇は必須となります。

そして「インフレが進んでいるか?」という問いに対して、以下のように発言がありました。

【赤沢経済再生相】

- 足もとはインフレの状態という認識、植田総裁と齟齬ない

足元はインフレの状態、植田総裁の認識と齟齬ない-赤沢再生相

https://www.bloomberg.co.jp/news/articles/2025-02-05/SR6PE3T1UM0W00

植田日銀総裁もインフレに対して「齟齬(そご)ない=意見が一致」。

ということで、植田氏もインフレの状態にあることを認識しているということは、「利上げ条件」に繋がります。

4日に植田氏は「「現在はデフレでなくインフレの状態にあるという認識に変わりはない」と石破首相の考えを撤回した発言をしておりました。

このことが影響して「3月の利上げ観測」が高まり、日本の長期金利が上昇=日本円が買われる流れになったことが日米の金利差が縮小し、ドル円下落に繋がります。

<木曜日>

そして木曜日には、以下の報道が流れます。

トランプ氏は米10年債利回り低下を希望、利下げではないと財務長官

https://www.bloomberg.co.jp/news/articles/2025-02-05/SR8BU3T1UM0W00

トランプ大統領は、FRBの政策金利(短期金利)の低下を求めているのではなくて、「米10年債利回り低下を希望」しているという内容になります。

現在、米国の借金は36.2兆ドル(5479兆円)あり、そのうちの25.4%の9.2兆ドル(1392兆円)を2025年度中に返済しないといけない状態です。(国や金融機関に返済)

しかしこの金額を返済することは厳しいので、更に高い金利で借り換えをしないといけない状況。

そうなると米国政府の負担が増える為、ムーディーズから格下げをされてしまう可能性が高くなります。

こうなってくると、「ドル安・円高」の流れになってしまいます。

そしてトランプ大統領の目的として、短期金利は触らないが、長期金利をコントロールしようと考えている状況で、ロジック的には以下になるように仕向けています。

米国国債を米国が買う→長期金利が低下する→債券価格を上げる(格付けが下がらないように)→金利が下がるからトランプ氏が力を入れている「製造業の回帰」を狙える

上記のような一石二鳥のストーリーにしたいので、「米10年債利回り低下を希望している」ということになります。

また東京時間ではタカ派で知られる田村日銀審議委員の発言により、再びドル円は下落することになります。

【田村日銀審議委員】

日銀利上げ、25年度後半に最低1%まで必要と田村委員-一時151円台

https://www.bloomberg.co.jp/news/articles/2025-02-06/SR5IO7T0AFB400

印象的だったのは、「25年度後半に最低1%まで利上げ必要」と明確な数字を述べたことです。

米経済指標の悪い結果や植田日銀総裁の発言、そして赤沢経済再生相の発言が入り、マーケットは「7月から徐々に3月利上げが濃厚になってきているのでは?」という解釈だったので円高に振れていってましたが、更に確信度を上げるトドメのタカ派な発言内容だったと思います。

この発言の影響で一旦152円がわれて、151.800円まで下落することになりました。

そして木曜日のNY時間には以下の米国の経済指標が発表されます。

【新規失業保険申請件数】

- 予想21.3万件 結果21.9万件(前回20.7万件→20.8万件)

米新規失業保険申請、予想以上に増加-コロナ前の抑制状況は維持

https://www.bloomberg.co.jp/news/articles/2025-02-06/SR9KD5DWLU6800

【第4四半期非農業部門労働生産性【速報値】/単位労働費用【速報値】】

- 第4四半期非農業部門労働生産性:予想+1.4% 結果+1.2%(前回+2.2%→+2.3%)

- 単位労働費用:予想+3.4% 結果+3.0%(前回+0.8%→+0.5%)

米労働生産性、10-12月は着実に上昇-労働コストは予想下回る

https://www.bloomberg.co.jp/news/articles/2025-02-06/SR9KEEDWLU6800

経済指標で弱い結果となり、さらにドル売りに拍車がかかりました。

そしてNY勢が参入後、米金利低下の流れから更に円買いが入り下落することになります。

以上が今回の円高に振れた流れになりますが、まとめると以下になり、先週の大幅なドル円の下落要因は「日米金利差が縮小」したことが要因として捉えています。

- 日銀メンバーの発言で早期利上げ観測(日本の金利が上昇)

- 米国の債務問題・関税問題・経済指標の悪化による米国債の動き(米国の金利が下落)

まとめ

.png)

.png)

.png)