本記事では、2025年5月の為替市況について解説いたします。

テクニカル分析も重要ですが、FXは外貨と外貨の両替による取引で損益が発生します。

そのため週間レポートは、通貨の売買を促すきっかけとなるファンダメンタルズ(経済/金融の流れ)中心の見解となります。

各週の相場状況・重要トピックスについて解説します。

2025年5月26日~5月30日

①(月)ドル・株高スタート

- トランプ関税

- 6/1からのEU50%関税が、7/9に延長

- 早朝から株・ドル高に動いている状況

②(火)円高

- 植田日銀総裁

- 2%目標持続達成へ引き続き利上げ

- 利上げに関してはデータ次第

- 早期利上げ観測が高まる

③(火)円安

- 超長期債の発行計画を見直す方針

- 中古長期債の価値が上がって利回り低下

- 直近では円が売られるという流れ

- 長期債の発行額を減額すると10年以下は増やす可能性もある

- 現在は円安だが、どちらに動くかわからない状況

④(火)ドル高

- 経済指標

- 米消費者信頼感指数:予想87.2 結果98.0(前回86.0→85.7)

- ドル円は144.460円付近まで上昇

⑤(水)円高

- 植田日銀総裁

- 日銀の早期利上げ観測も高まっている状況

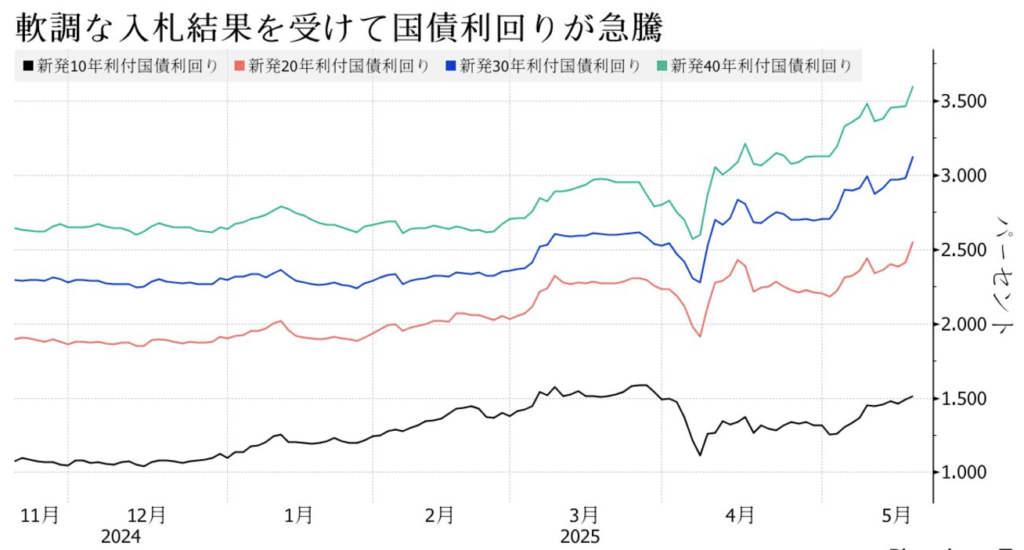

- 日本の超長期金利が上昇していたこと

- ドル円は143円後半に下落

⑥(水)ドル高

- NY時間から

- 米金利が上昇したことが影響

- ドル円は一時145円に到達

- 28日のオプション市場では145円に大量に入っていたことも影響

⑦(木)ドル・株高

- NVIDIA決算&米国際貿易裁判所

- NVIDIA決算は好調

- 時間外でNVIDIA株は上昇

- 米国際貿易裁判所が「違法の判断」

- 貿易相手国に対する関税を差し止める

- トランプ大統領は「大統領の権限を逸脱」している

- 関税がなくなるのでは?との思惑でリスクオン

⑧(木)ドル安

- トランプ政権が判決に控訴

- 米連邦高裁が当面の効力認める

- 関税は復活

- ドル円は2.3円下落

⑨(木)ドル安

- 経済指標

- 新規失業保険申請件数:予想23.0万件 結果24.0万件

- 第1四半期GDP【改定値】:予想-0.3% 結果-0.2%(前回-0.3%)

- 個人消費【改定値】:予想+1.7% 結果+1.2%(前回+1.8%)

- 経済指標が悪化

⑩(金)ドル安→ドル高

- 米経済指標

- PCEデフレーター(前月比):予想0.1% 結果0.1%(前回0.0%)

- PCEデフレーター(前年比):予想2.2% 結果2.1%(前回2.3%)

- PCEデフレーター(前月比・コア):予想0.1% 結果0.1%(前回0.0%→0.1%)

- PCEデフレーター(前年比・コア):予想2.5% 結果2.5%(前回2.6%→2.7%)

- 個人所得:予想+0.3% 結果0.8%(前回+0.5%)

- 個人支出:予想+0.2% 結果0.2%(前回+0.7%)

- ミシガン大消費者指数:予想50.8 結果52.2(前回50.8)

- 1年先インフレ期待:予想7.1% 結果6.6%(前回7.3%)

- 5年先インフレ期待:予想4.6% 結果4.2%(前回4.6%)

⑪(金)株・ドル安

- トランプ大統領

- 中国が米国との関税に関する「合意に違反した」

- 習主席と会談する予定

- 鉄鋼関税を50%に引き上げ(引け間際なので、どれぐらい影響が出るか)

該当週の為替相場は、日本の超長期債発行計画の報道・トランプ関税の大統領令の法律に振らされる展開となりました。

ドル円の値幅は約4.1円(410pips)となり、現在は144円台を推移している状況です。

ではメイントピックスである、「日本の超長期債発行計画の報道」「米大統領令の法律」についてまとめます。

日本の超長期債発行計画の報道

25年度市中年限債の発行再検討へ、超長期債減額も視野=関係筋

https://jp.reuters.com/markets/treasury/PWTM6PSX6RK5NCI4ECH2XJUXKQ-2025-05-27/

先週の火曜日に上記報道により、円が売られ「ドル円・クロス円」は上昇することになりました。

ドル円はこの影響で144円前後まで上昇する流れになりました。

内容は「超長期債の発行計画を見直す方針」とのことで、投資家の需要減衰が想定以上なら「超長期債の減額も視野に入れる」ということになります。

超長期債とは、「20年・30年・40年」になりますが、新発債が発行されるのが少なくなると、中古の超長期債を買う流れになりますので、中古長期債の価値が上がって利回りは下がります。

そして利回りが下がると、『日本円に対する魅力が減少=円が売られる』という流れで、(現在)日本円が売られている状況ということになります。

ただし記事の中にも記載がありますが、「20年・30年・40年」の発行額を減額する場合、短期も含め、他の年限の発行額を増やす可能性が高いとのことです。

その場合、10年債以下の国債に関して新発債を発行すると、金利を上げないと売れない為、金利を上げます。

すると市場では中古の10年以下の国債は売られる為、『中古の債券利回りは上がる=円高材料』にもなる状況ということです。

今後どのようにドル円・クロス円が動くか注視するべきポイントということになります。

(発表直後は上昇しているが、落ち着くと下落する可能性もあるということ→1週間経過して、この話題を上回るドル高材料などがあり、打ち消された印象です。)

日米の貿易交渉なども控えていて、「為替協議」の問題も残っていますので引き続き注目です。

米大統領令の法律について

米国の「IEEPA」(International Emergency Economic Powers Actの略)に再び注目が集まっていますが、今回「米国際貿易裁判所がトランプ関税に対して【IEEPAに基づく関税措置すべてを即時無効にし、違法と判断】」しました。

トランプ氏の関税措置に米国際貿易裁判所が差し止め命令-政権は控訴

https://www.bloomberg.co.jp/news/articles/2025-05-28/SWZVDLT0G1KW00?srnd=cojp-v2

IEEPAは日本語で「国際緊急経済権限法」と訳されますが、1977年に施行された法律で、安全保障・外交政策・経済政策上の重大な脅威に対して非常事態を宣言し、金融政策で脅威に対処するというものです。

以下のようなケースでIEEPAが発動します。

- 対中国制裁(例:ファーウェイなどの企業のブラックリスト化)

- 対ロシア制裁(ウクライナ侵攻後)

- イラン、北朝鮮への経済制裁

- テロ組織やハッカー集団の資産凍結

米国際貿易裁判所は28日、トランプ大統領が「解放の日」と位置付けて4月2日に発表した貿易相手国に対する関税を差し止めることになりました。

対米貿易黒字を抱える国々からの輸入品に全面的に課税することは「大統領の権限を逸脱」しているとの判断。

この報道を受け、「関税がなくなるのでは?」という思惑で大きく買い戻しが入り、木曜日の午前中からリスクオンの流れとなり、株高・ドル高の流れとなりました。

もちろん、トランプ政権は上記に対して、控訴することになりました。

トランプ関税差し止め、米裁判所「大統領の権限逸脱」 政権は控訴

https://jp.reuters.com/world/us/MMT5B5GXYJJAJO63KKN3RFE2CQ-2025-05-28/

そして、米連邦高裁が「関税に関して当面の効力認める」と判断して大きく相場が売られる流れとなり、ドル円に関しても2.3円下落することになりました。

トランプ関税、連邦高裁が当面の効力認める-政府の要請に応じる

https://www.bloomberg.co.jp/news/articles/2025-05-29/SX1ESNT0AFB400

米連邦高裁は今回の判断において、効力の一時停止がいつまで続くかは明確にしませんでしたが、6月9日までの手続き予定を定めました。

トランプ政権は同時に国際貿易裁に対しても、控訴中は違法判断の効力を停止するよう求めています。

米政権、30日にも連邦最高裁に介入求める構え-関税違法判断巡り

https://www.bloomberg.co.jp/news/articles/2025-05-29/SX154JT0G1KW00

この一連の米大統領令の法律によって木曜日の大幅な乱高下に至ったという経緯になります。

- 国際貿易裁判所が関税を違法と判断

- トランプ政権が判決に控訴

- トランプ関税、連邦高裁が当面の効力認める

午前中には「国際貿易裁判所が関税をひっくり返して今度は米控訴裁判所が国際貿易裁判所の判決をひっくり返した」ということで、往って来い相場となったということになります。

まとめ

.png)

.png)

2025/5/26~週は、主要通貨に対してドルは全面高、日本円は全面安となりました。

週前半はドル高、週半ばの国際貿易裁判所の『関税差し止め』報道により、週後半はドル安・円買いとなりました。

2025年5月19日~5月23日

①(月)ドル・株安スタート

- 米信用格付け最上位から引き下げ

- ムーディーズ

- 「Aaa」から「Aa1」に引き下げ

- 市場はギャップをあけてスタート

- 一日通して確認したが、影響は限定的

②(月)ドル・円安

- 直近のドル安報道&石破発言など

- 日本の財政はギリシャより「良くない」」

- ムーディーズ格下げなど

③(月)株高→株安

- 米ロの電話会談

- ト:ロシアとウクライナは停戦に向け交渉を始める

- ト:停戦は両国間で交渉される

- ト:ロシアは米国との大規模貿易を望んでいる

- プ:率直かつ有意義な話し合いだった

- 一方ではロシア側は条件を覆さないとの報道

- 状況的にはうまくいってない

④(火)円高

- 加藤財務相&日本国債入札不調

- 加:ベッセント氏との会談で為替含め2カ国間の諸問題を議論

- 日本20年債入札が記録的な不調

- 為替協議の動きが円高

- 日米金利差縮小の円高

- 一時的に144円まで下落

⑤(火)豪ドル安

- RBA政策金利

- 6000億ドル(88兆円)の投資を確約

- 米国1420億ドル(約21兆円)規模の武器売却などで合意

⑥(水)リスクオフ

- イラン核施設攻撃準備

- イスラエルがイラン核施設攻撃準備

- 原油・ゴールド・円高で、株・ドル安の動き

⑦(水)ポンド高

- 経済指標

- 英CPI前月比:予想1.0%結果1.2%(前回0.3%)

- 英CPI前年比:予想3.3% 結果3.5%(前回2.6%)

- 英CPI前年比(コア):予想3.6% 結果3.8%(前回3.4%)

- 英小売(前期比):予想1.4%結果1.7%(前回0.3%)

- 英小売(前年比):予想4.2% 結果4.5%(前回3.2%)

⑧(水)米国安

- 20年債入札

- 米国の20年債入札が不調

- 米財政懸念が浮き彫りに

- 再びトリプル安

⑨(木)ドル高

- 日米財務相会談

- 為替議論はなかった

- 日米共同声明が入った

- ドル円は瞬間的に144円前半まで上昇

⑩(木)ドル高

- 米経済指標

- 米PMI製造業:予想49.9 結果52.3(前回50.2)

- 米PMI非製造業:予想50.9 結果52.3(前回50.8)

- 現在の状況で強い数字が出たこと

⑪(金)株・ドル安

- EU関税を50%&Appleへの圧力

- 6/1から輸入品に50%の関税を賦課する方針

- 欧州株下落

- iPhone国外生産なら「25%関税」

当該週の為替相場は(前週金曜日引き間際の報道)ムーディーズ格下げから始まり、米国の現状にフォーカスされ、

- (G7)円安是正の可能性

- 地政学リスク

なども重なり、再びトリプル安を招く結果となってしまい、ドル円は142円台中盤まで下落する流れとなりました。

ドル円の値幅は約3.08円(308pips)となり、下落することになりました。

メイントピックスである、

- 「米国の現状」

- 「日本の長期金利が上昇中」

- 「地政学リスク」

についてまとめていきます。

今週の米国

米格付け、最上位からムーディーズが引き下げ-「安全資産」に逆風

https://www.bloomberg.co.jp/news/articles/2025-05-16/SWDGLGT0G1KW00?srnd=cojp-v2

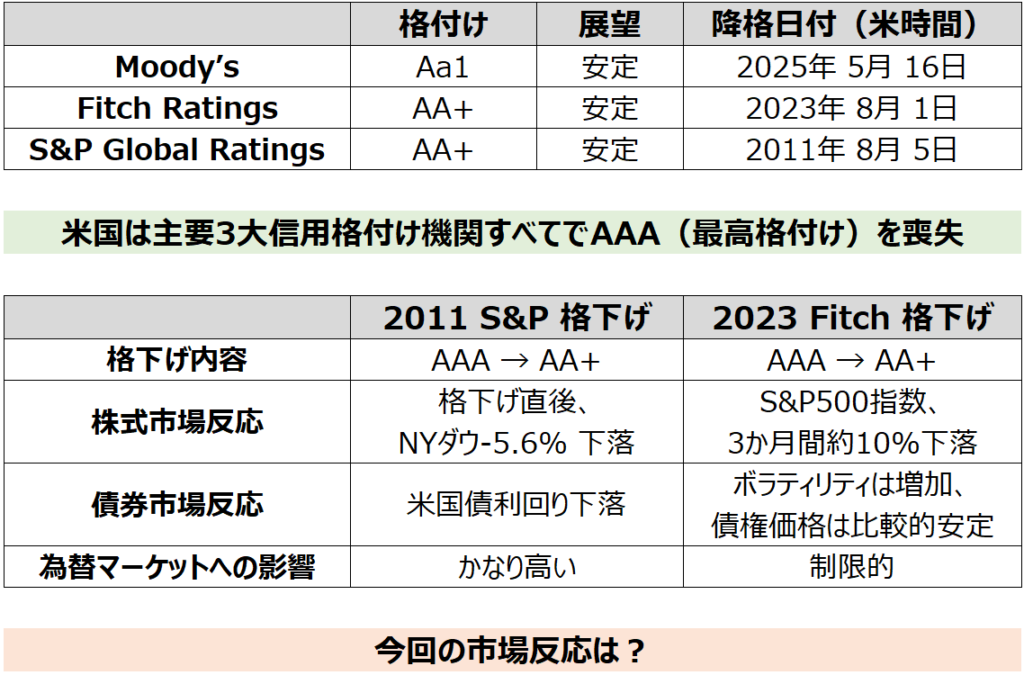

米国の信用格付けを最上位の「Aaa(トリプルA相当)」から「Aa1(ダブルAクラス)」に1段階引き下げたと発表しました。

見通しは「安定的」としてみていますが、この影響で先々週の金曜日は引け間際に売られる局面があり、週明けはギャップをあけてスタートすることになりました。

引き下げられた要因は「政府債務や利払い費の増加」ということで、S&Pやフィッチに続き、主要3社が最上位格付けから外れることになりました。

この影響を受けましたが、結果的にギャップをあけるも異常なほど相場が動くことはありませんでした。

今週の相場で影響を受けたのは以下3点になります。

- 税制法案について

- 20年債入札について

- 日米財務相会談にて「為替議論」があったか?

税制法案について

米下院、トランプ税制法案の修正案を僅差で可決-上院に送付

https://www.bloomberg.co.jp/news/articles/2025-05-22/SWNT88DWRGG100

(週初めの時点)この税制法案が下院内でも反対が根強かったので、なかなか決まらないのでは?という意見もあり米国売りが強かったのですが、木曜日にトランプ氏が場を納め下院内で可決することになりました。

法案は上院に送付されますが、上院では共和党の一部議員が広範な修正を要求しているとのことで、採決は8月までに行われる見通しとされています。

これが決まらなかったら、「債務不履行(デフォルト)」に陥り、行政機関が機能しなくなるかどうか?という毎年恒例の流れになります。

今回は下院に関して可決されたということで不安視されていたものが解決しましたが、マーケットは株高というよりは、将来の「財政懸念」の方に意識が傾いている状況ということで上昇には繋がらず。

20年債入札・トランプ関税について

アングル:米資産「トリプル安」、20年国債入札低調で財政悪化懸念浮き彫りに

https://jp.reuters.com/markets/japan/SNMGWC427ZPXRJGYSGCGNQHFBI-2025-05-22/

ムーディーズの格下げや上記の米国財政が一段と悪化するとの懸念などもあり、注目されていた水曜日の20年債入札でしたが、不調に終わりました。

債券市場では、20年後の米国がどのようになっているか?不確実性があると言うことで、積極的に国債は買われなかったと言う事になります。

その影響で、水曜日は米長期金利が急上昇する事になりました。

通常長期金利が上昇=ドル買い方向に動くのですが、現在は米国財政懸念やトランプ関税の不確実性など、多くのリスクオフ要因があるのでドルも売られる形となり、「債券安、株安、ドル安」と言うトリプル安を再度引き起こした流れとなりました。

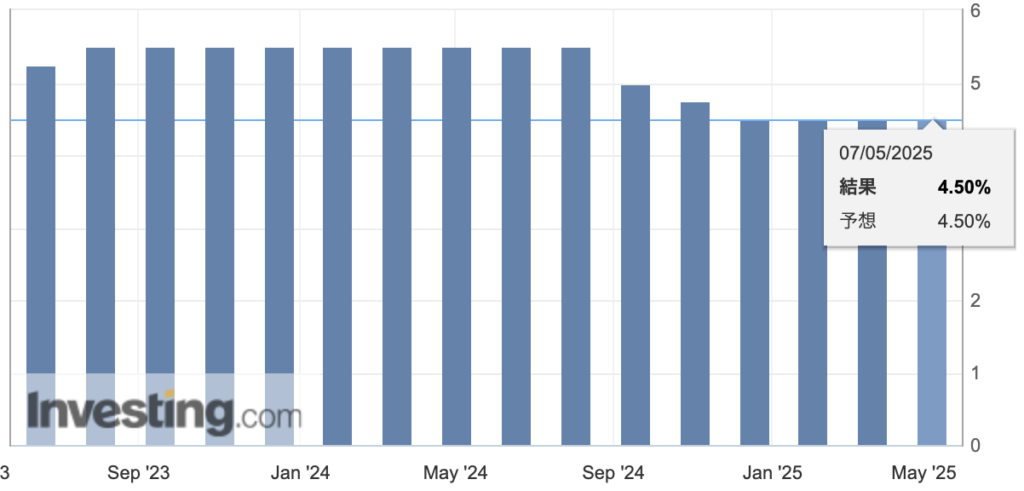

一旦木曜日の経済指標の強い結果や「為替協議」がなかったこと、そしてトリプル安の巻き戻しとして、金利が急激に下がり現在は10年債利回りが4.5%を推移しております。

しかし金曜日に株価・欧州株などが大幅に下落する事になり、ドル円も再び142.500円まで下落する事になりました。

要因は「トランプ関税」によるもので、6/1から欧州に関して輸入品に50%の関税を賦課する方針を示しました。

欧州株が急落、債券上昇-トランプ氏が対EU関税を50%とする方針

https://www.bloomberg.co.jp/news/articles/2025-05-23/SWPQQ1DWRGG000

※26日午前中に7/9に延期報道

https://www.bloomberg.co.jp/news/articles/2025-05-25/SWU8GXT1UM0W00

そして、「中国からインドへiPhoneの生産を変更する予定」だったAppleに対しても圧力を強めており、国外生産なら「25%関税」をかけるとトランプ氏は発言しております。

アップルへの圧力強めるトランプ氏、iPhone国外生産なら「25%関税」

https://www.bloomberg.co.jp/news/articles/2025-05-23/SWPP6KT1UM0W00

上記の報道が入り、大きく株価とドルが売られる流れとなりました。

日米財務相会談にて「為替議論」があったか?

日米財務相、為替相場は市場で決定されるべきと再確認-水準議論せず

https://www.bloomberg.co.jp/news/articles/2025-05-21/SWMTA1DWLU6800?srnd=cojp-v2

(木曜日の午前中に発表)今週はG7がカナダで行われており、その場にてベッセント米財務長官と加藤勝信財務相が協議を行い、共同声明を出し一時的に円安方向に動きました。

しかし木曜日は瞬間的な上昇にとどまり再度下落しましたので、マーケットがまだ米国側の「円安是正」に対する警戒感が払拭しきれていない状態として見えます。

そして赤沢再生相が今週にベッセント財務長官と、3回目の関税協議に入りますので、そこで「為替協議」の話が出なかったら一旦落ち着くのかなと想定しています。

ただ関税交渉が上手くいかなかった場合は、まだ「為替協議」に関して払拭されないので引き続き警戒しないといけない内容になります。

今週の赤沢再生相とベッセント財務長官の「協議」に注目です。

日本の長期金利が最高

(先週の火曜日)日本20年債入札が記録的な不調ということで、以下の記事が話題にあがっています。

20年債入札が記録的不調、30年など超長期利回り最高-投資家不在鮮明

https://www.bloomberg.co.jp/news/articles/2025-05-20/SEMTD3T0G1KW00

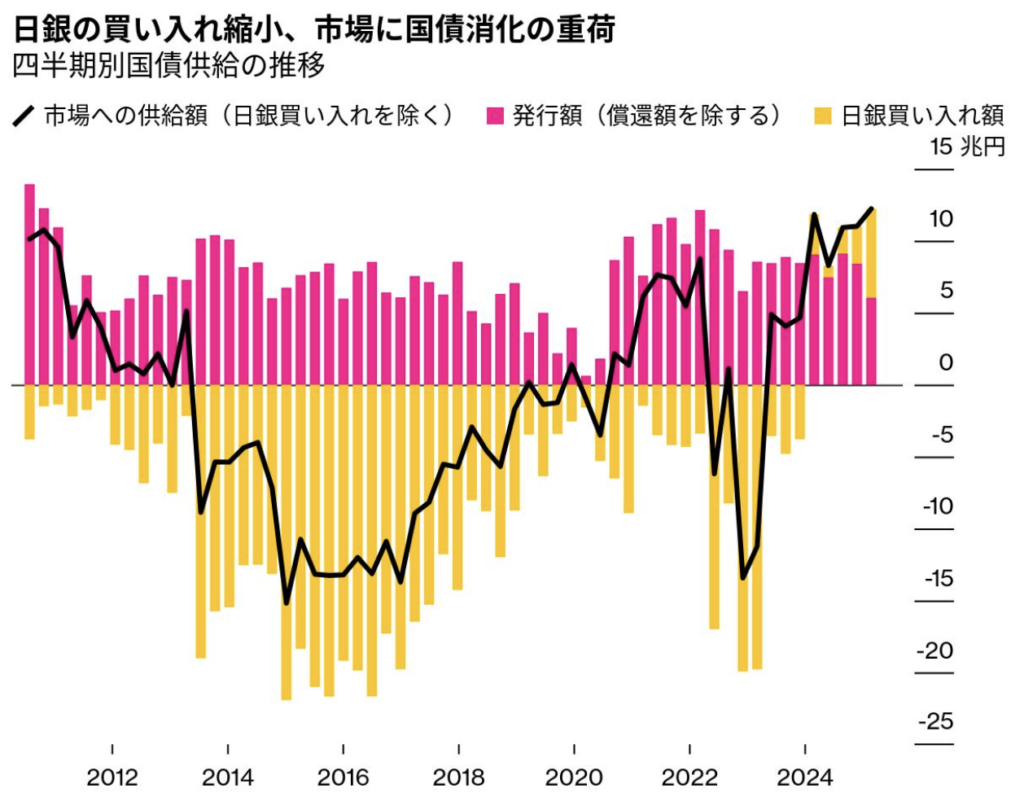

「日銀テーパリングに警鐘鳴らす国債市場、買い手がストライキ入り」と言うことで、植田日銀総裁に移行してから「金融正常化」という道に進もうとしているわけですが、今まで日銀が日本国債を買い支えていましたが、現在は正常化を目指しているため『買い入れ額を減少=テーパリング』している状態です。

そのため日本国債が売れなく不調続きで、買ってくれる人がいない為(日本大丈夫?と思われている)、金利が上昇していると言う構図になります。

日銀テーパリングに警鐘鳴らす国債市場、買い手がストライキ入り

https://www.bloomberg.co.jp/news/articles/2025-05-21/SWKDY6T0G1KW00

世界目線では、金利が低い日本円を借りるのは良い局面もあります。

要するに「円キャリートレード」という事になります。

しかしこのまま金利が上昇するのであれば、「円キャリーの巻き戻し(円が買われなくなる)」が起きる可能性があり、そうなると日本株にも影響してくるのでは?という声もあがっております。

地政学リスク

ロシア・ウクライナ

ロシアとウクライナ、停戦交渉「即時」開始へ-トランプ氏が言及

https://www.bloomberg.co.jp/news/articles/2025-05-19/SWIKACT0G1KW00

週明けになりますが、トランプ米大統領はロシアのプーチン大統領との電話会談後、ロシアとウクライナが停戦に向けた交渉を「即時」開始すると発言しました。

プーチン大統領も会談終了後、「率直かつ有意義な」話し合いだったと記者団に述べ、一定の条件が整えばウクライナとの停戦協議を進める可能性を示唆しました。

この発表があり、月曜日の米株価は下げずに上昇しましたが、火曜日プーチンよりプーチン氏は『即時停戦に応じずトランプ氏は仲介をやめる可能性』を示唆しておりました。

そして木曜日に「トランプ大統領がプーチン氏が終戦の用意がない(勝利していると思っているから)」と欧州側に伝達をしておりました。

ロシアは停戦に向けての覚書みたいなものはあるとしていながらも、現在は軍事侵攻を続けている状態です。

イスラエル・イラン

「イスラエル、イラン核施設攻撃準備」という報道により、リスクオフに傾きました。

イスラエル、イラン核施設攻撃準備の報道-米イラン交渉難航に不満

https://www.bloomberg.co.jp/news/articles/2025-05-21/SWM3SEDWX2PS00

22日にはイスラエルがイランの核施設への攻撃を準備している可能性があるとのCNN報道を受け、攻撃があった場合は報復措置を取るし、米国にも責任があるとして「法的責任を負わせる」との見解を示しました。

イランと米国は23日イタリアの首都ローマにて、イランの核開発計画を巡る5回目の協議を行います。

まとめ

.png)

.png)

2025/5/19~週は、全面ドル安・全面円高の相場となりました。

(先々週末)大手格付け会社ムーディーズが米国の格下げを発表したことで米国トリプル安が再燃、リスク回避的な動きとなりました。

また金曜の後場では、トランプ大統領がEUに対して「50%関税」の発言をしたことで、さらにドル売りに拍車を掛けました。

(ポンドドルは、年初来高値を更新しました。)

週明けは、米英が祝日となりスロースタートの相場になりそうです。

オプション市場が想定される値幅は、前週同様に比較的落ち着いた水準です。

翌週は5月最終のため、リバランスには注意を払いながら基本的にはドル売り目線がメインシナリオとなりそうです。

2025年5月12日~5月16日

①(月)ドル・株高

- 米中貿易協議

- 1円のギャップをあけてスタート

- 米中が90日間の関税率大幅引き下げで合意

- 米国の対中関税は145%から30%に

- 中国の対米関税は125%から10%に

- 90日間の「停戦」期間

②(月)株高

- トランプ米大統領発言

- 習主席と話すつもりだ。恐らく週末になるだろう

- 中国は非金融障壁の全面撤廃に同意した

- 中国はフェンタニルの流通を阻止することに同意

③(火)円高

- 加藤財務相発言

- ベッセント米財務長官と為替協議を検討

- 為替動向について具体的なコメントは控える

- 日米財務相会談を実施することも検討

- 為替協議をする可能性ということで円高

④(火)ドル・株高

- 米CPI(消費者物価指数)

- CPI前月比:予想+0.3% 結果+0.2%(前回-0.1%)

- CPI前年比:予想+2.4% 結果+2.3%(前回+2.4%)

- CPI前月比・コア:予想+0.3% 結果+0.2%(前回+0.1%)

- CPI前年比・コア:予想+2.8% 結果+2.8%(前回+2.8%)

- 市場が思っていたほど、物価が上がっていない状況

⑤(火)株高

- サウジ「対米投資」の件

- 対米投資を1兆ドルに積み上げる意向

- 6000億ドル(88兆円)の投資を確約

- 米国1420億ドル(約21兆円)規模の武器売却などで合意

⑥(水)アジア通貨安

- 米・韓の「為替議論」報道

- 韓国:米国との為替協議が行われたことを確認

- 韓国が為替協議するということは日本でもありえる

- 韓国ウォンに関してはドルに対し一時2%上昇

- ドル円に関しては1.38円下落

⑦(水)株高

- カタール「対米投資」

- 総額2435億ドル(約35兆6600億円)超の取引を成立

- カタール航空によるボーイングの210機購入

- 金利上昇が目立ち株は上げ切らない状態

⑧(木)円高

- 為替協議の件

- 米国から水曜日に為替議論はないという報道

- マーケットはそれを信じていない

- 対円が大きく買われている状況

⑨(木)ドルが乱高下

- 米PPI(生産者物価指数)

- PPI前月比:予想0.3% 結果-0.5%(前回-0.4%→0.0%)

- PPI前年比:予想2.6% 結果2.4%(前回2.7%→3.4%)

- PPI前月比・コア:予想0.2% 結果-0.4%(前回-0.1%→0.4%)

- PPI前年比・コア:予想3.2%結果3.1%(前回3.3%→4.0%)

- 経済指標が全体的にマチマチ

⑩(金)ドル高

- 経済指標(ミシガン大)

- 予想53.0 結果50.8(前回52.2)

- 1年先インフレ期待:予想6.5% 結果7.3%(前回6.5%)

- 5年先インフレ期待:予想4.4% 結果4.6%(前回4.4%)

- 1年先インフレ期待が上昇しすぎている

⑪(金)まだ不明(株価下落か?)

- 米信用格付け最上位から引き下げ

- ムーディーズ

- 「Aaa」から「Aa1」に引き下げ

- これがどのように市場に反応するか?

(ドル円)週明けは148円後半まで上昇(米中貿易協議による)するも、米韓の「為替協議」報道などを経て週後半は145円台まで下落する流れとなりました。

ドル円の値幅約3.8円(380pips)となり下落の1週間でした。

今回のメイントピックスである、「米中貿易協議」「米・韓の「為替協議」」についてまとめていきます。

.png)

.png)

2025/5/12~週は、主要通貨は対ドルにて売られる1週間でした。

貿易・関税に関する報道や思惑に振らされる週となり、来週も警戒感が高まります。

(日米通商交渉の進捗、米韓の為替協議による思惑、欧米交渉に絡んだ続報など)

(米国時間の引け直前)

大手格付け会社ムーディーズ・レーティングズが、米国の信用格付けを最上位より1段階引き下げを発表。

週明けの影響に注目です。

米中貿易協議

米中貿易協議、「著しい進展」と両国代表が自賛-具体性は欠く

https://www.bloomberg.co.jp/news/articles/2025-05-11/SW3TSET0AFB400?srnd=cojp-v2

両国の発言内容にて、米中貿易協議が前進しているとマーケットは捉え、ドル円・株価に関しては大きく上昇し先週月曜日からギャップ(窓空け)をあけてスタートします。

ベッセント氏は「米中両政府は協議の詳細を12日に公表」と共同声明を公表する予定となっており、グリア代表に関しては「これほど早く合意に達することができたということは、両国の隔たりは思ったほど大きくなかったということだろう」と発言。

何副首相(中国側)もベッセント氏と同様に「建設的で確かな進展があった」と発言。

米中が貿易問題について協議する枠組みを設立することに合意したとして、今後も協議を継続する意向を示しています。

「世界最大の2大経済大国の持続的な対話と、意見の違いへの責任ある対応、winwinの協力関係の深化が世界経済に確信と勢いを取り戻す」と発言します。

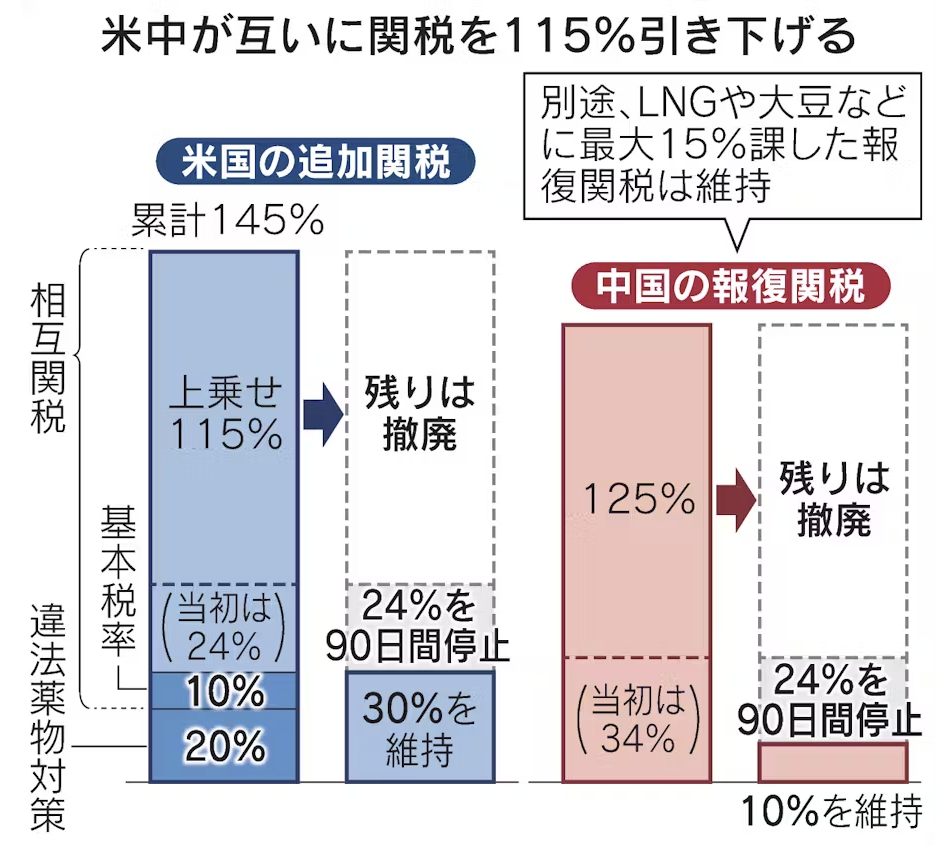

そして迎えた協議内容は以下になります。

米中、双方の追加関税115%引き下げで合意 共同声明発表

https://www.nikkei.com/article/DGXZQOGN1278C0S5A510C2000000/

【90日間の「停戦」期間】

- 米中が90日間の関税率大幅引き下げで合意

- 米国の対中関税は145%から30%に

- 中国の対米関税は125%から10%に

トランプ氏が先週日曜日に80%の引き下げまでと言っていただけに、かなりのポジティブサプライズとなりました。

100%以上の関税引き下げはマーケットも予想できていなかったこともあり、市場は大きくリスクオンに傾いた結果となりました。

これにより、米国の「株価・通貨・金利」が大幅上昇することになり、市場は終日米国買いの流れとなりました。

米韓の「為替協議」

加藤財務相、米財務長官との為替協議を検討-来週G7会合で

https://www.bloomberg.co.jp/news/articles/2025-05-13/SW68B1T0G1KW00

まずは13日に加藤財務相が「ベッセント米財務長官と来週のG7会合の場で為替協議を検討」と発言をしました。

この報道により、円高方向に13日午前中から動く流れとなります。

現在貿易協議が進んでいない日本ですが、米国に対してのカードとして「為替レート」を使ってくるのか?という思惑が広がっていました。

そして14日に以下の報道が出ます。

米韓高官が為替政策を協議、ウォン急伸-円も連想買いで上昇

https://www.bloomberg.co.jp/news/articles/2025-05-14/SW8U1VT1UM0W00

【韓国企画財政部の報道官】

- 米国との為替協議が行われたことを確認

「米韓高官が為替政策を協議」という報道が出たことにより、大きくドル安の動きとなり、韓国が為替協議するということは日本でもありえるのでは?という投資家心理にて、アジア通貨買いのドル売りとなりました。

韓国ウォンは、ドルに対して一時2%近くの上昇となります。

ドル円は、1.38円下落の145.600円付近まで下落することになりました。

(大きくドル円が下落した要因として)前日に加藤財務相から「為替協議」について話が出ていたこともあって、マーケットが意識したのではないかと思っています。

そしてNY時間に突入しますが、そこで以下の報道が入り、関係者報道ではあるがドルの買い戻しが入ります。

<米国はドル安を模索していない、各国との関税交渉で-関係者>

https://www.bloomberg.co.jp/news/articles/2025-05-14/SW9FSGT0AFB400

貿易交渉は行っているが、通貨政策に関する約束を合意内容に盛り込もうとはしていないと報道されたことで、ドル円は急落したレート付近まで戻す流れとなりました。

週後半では、この情報はフェイクなのではないか?というマーケットの思惑が入り、ドル円やクロス円は大きく下落し続ける流れになりました。

今週は「為替協議」に振らされる週だったので、今後の日米貿易協議(為替をカードとして使うのか?)にも注目です。

2025年5月5日~5月9日

①(月)アジア通貨高

- 台湾ドルが10%急騰

- 為替に対しての議論があったから?

- アジア通貨高になって円もその流れになるか?

- ドル円は143円台へ

②(月)ドル高

- 経済指標

- ISM非製造業景況指数:予想50.2 結果51.6 (前回50.8)

- 瞬間的に上昇するが、抑え込まれる

③(火)ユーロ安

- ドイツの首相がメルツ氏

- 1回目の投票では過半数を得られず

- 2回目の投票で630議席中325票を獲得

- 支持を得られなかったことがユーロ安に繋がる

④(火)ドル安

- 米10年債入札結果

- 最高落札利回り:4.342%(WI:4.354%)

- 応札倍率:2.60倍(前回:2.67倍)

- 金利下落でドル円は142円台に突入

⑤(水)ドル高

- 中国と貿易で閣僚級協議へ

- 中国との会談がスイスで行われることが決定

- 米中貿易摩擦が後退したことでリスクオン

- ドル円は143円台に急騰

⑥(水)ドル安→ドル高

- FOMC&パウエル氏の発言

- 結果:据え置き(450bp)

- 声明文はややハト派でドルが売られる

- パウエル氏の発言はややタカ派で買い戻し

- 高関税が続けば失業率上昇とインフレ上昇のリスク

- 早期利下げには慎重

⑦(木)ポンド高

- BOE政策金利

- 結果:利下げ(425bp)

- 世界的な貿易戦争が英経済の重し

- 5人が25bp引き下げ支持

- 2人は50bp引き下げ

- 2人が「据え置き」を支持

- 2人据え置きがいてることに市場は反応

⑧(木)ドル・ポンド高

- 日英貿易協定合意

- 鉄鋼・アルミの25%関税を撤廃

- 自動車関税 27.5%→10%(上限10万台)

- 10%の相互関税は継続…

- ドル・株が大幅に上昇してリスクオン相場になる

⑨(金)株横ばい

- 米中の貿易協議待ち

- 貿易協議を週末に控え動かない展開

- 10日にスイスにて

- トランプ氏は中国製品に対する関税率を80%が妥当

- マグニフィセント・セブンの株価がテスラ以外は好調

⑩(金)ドル安

- インド・パキスタン情勢

- 地政学リスク

- 軍事衝突激化

- 全面戦争に近づく恐れ

- リスクオフ

当該週は、米国の経済指標やトランプ関税の動向によりリスクオン相場となりました。

ドル円の値幅約3.8円(380pips)となり、一時146円台まで回帰する流れとなりました。

では今回のメイントピックスである、「FOMC」「日英貿易協定合意」についてまとめていきます。

FOMC

FOMCが金利維持、調整急がずとパウエル議長-関税リスク警告

https://www.bloomberg.co.jp/news/articles/2025-05-07/SVWKPWDWLU6900?srnd=cojp-v2

【FOMC】

- 結果:据え置き(450bp)

マーケットの予想通り、「据え置き」となりました。

反応は無風で通過となります。

声明はトランプ関税により不確実性が高まっている状況、そして「失業率上昇とインフレ上昇のリスク」というスタグフレーション懸念も出ていたことにより、若干利下げ前向きともとれる内容でややハト派な印象でした。

この時点でドル円は徐々に下落する流れとなりますが、パウエル氏の発言が入りドルの買い戻しが入ります。

パウエル議長発言

トランプ大統領の相互関税の件に触れ、「予想を大幅に上回る」との発言でした。

ただ、「2019年の時のように予防的な利下げができないので、利下げは急がない」と発言しておりました。

この高関税が続けば声明文でもある通り、「失業率上昇とインフレ上昇のリスク」があると指摘。

この上、経済鈍化する可能性も高いとしています。

ただし現時点で政策の対応は不要で、関税次第で臨機応変で対応していく流れと主張。

また景気に配慮した予防的措置として、2024年9~12月に計1.00%の利下げをしている点を強調しました。

こうした発言が「早期利下げに慎重」という印象も与えた内容となり、マーケットはややタカ派と捉えてドル円は上昇することになりました。

そしてトランプ大統領のことで質問がありましたが、「トランプ氏発言は我々の仕事に何ら影響しない」と発言しており、FRBの独立性を改めて主張して会見を終えました。

FedWatchは特にそこまで変わらない感じで推移しております。(年内3回)

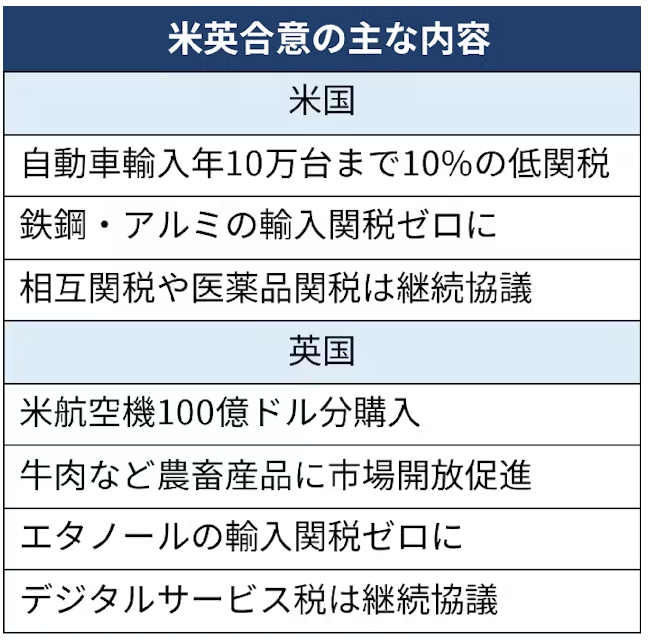

日英貿易協定合意

トランプ氏、英国との貿易協定合意を発表-詳細は交渉継続

https://www.bloomberg.co.jp/news/articles/2025-05-08/SVY6YWDWX2PS00

トランプ大統領が英国との貿易協定合意を発表しました。

追加関税の発表後、米国が貿易協定で合意するのは英国が初めてとなります。

合意内容は以下になります。

【英国→米国の輸出】

- 鉄鋼・アルミの25%関税を撤廃

- 自動車関税 27.5%→10%(上限10万台)

【米国→英国の輸出】

- 米国産牛肉などに対し、英国へのアクセスが改善

- 米国産エタノールに対する英国の関税撤廃

- 英国によるボーイング社製航空機の購入

- 税関手続きの簡素化

【維持される措置】

- 10%の相互関税は継続…

この発表を受け、ドル・株価が上昇するリスクオンの流れになりました。

英国に対しては10%の基準関税が維持されたままで合意となりましたが、これが今後の各国のモデルケースになるのか?という所です。

ただし英国は、米国からすると「貿易黒字国」になるので、合意形成も容易としてマーケットは捉えています。

ですので、「貿易赤字国」からするとモデルケースにはならないということですね。

今回、英国は自動車関税が譲歩され、米国側は「他国では同じ措置をとらない姿勢」を示していますので、赤字国の日本に関しては難しいかもしれません。

10日には米中の貿易交渉もありますので、引き続き注目です。

まとめ

.png)

-1.png)

2025/5/5〜週の騰落率は、

- (対ドル)ポンドのみ上昇

- (対円)ドル、ポンドが上昇

追加関税後に初めて合意となった「米英」が買い戻されました。

今週は米重要指標、その他の要人発言に注目です。

また現在の相場は、「関税・貿易」に関する突発的なヘッドラインに左右されていますので、引き続きリスクオン・オフの動きに注意が必要です。