本記事では、2023年5月の為替市況について解説いたします。

毎週の為替状況をまとめております。是非ご参考下さいませ。

またFXで良くあるテクニカル的な分析ではなく、ファンダメンタルズ(経済/金融の流れ)中心の見解となります。

2023年5月29日~6月2日

上記日程の重要局面をまとめました。

①(月)ドルレンジ

- 欧米勢が祝日

- レンジが続くが若干ドル安

②(火)円高

- 3者会合(財務省・金融庁・日銀)

- 円安(介入)の思惑が広がる

- 一時ドル円は80pipsほど急落

- 神田財務官:過度な為替変動は好ましくない

③(火)円高

- 為替介入思惑&月末要因

- 為替介入や月末などを警戒した動き

④(水)ドル高

- 経済指標

- JOLTS求人:予想9375千件 結果1010.3万件(前回9590千件)

- 小売業やヘルスケア、運輸・倉庫を中心に増

>>利上げ観測が高まる

⑤(水)ドル安

- 要人発言&月末要因

- 6月は一旦据え置き

- 高い金利を維持

- データ次第で変動を考えている状況

⑥(木)ドル高

- WSJニック記者発言&債務上限問題

- 6月の利上げを見送り利上げペースを減速させる計画を固めている

- 下院で可決し、デフォルト回避に前進

⑦(木)ドル高→ドル安

- 経済指標

- ADP雇用統計:予想+17.0万人 結果+27.8万人(前回+29.6万人→+29.1万人)

- ADPの時点ではドル高

- 非農業部門労働生産性【確報値】:予想-2.5% 結果-2.1%(前回-2.7%→-2.4%)

- 単位労働費用【確報値】:予想+6.0% 結果+4.2%(前回+6.3%)

- 新規失業保険申請件数】:予想23.5万件 結果23.2万件(前回22.9万件→23.0万件)

- 単位労働費用が上昇しドル安

- ISM製造業景況指数:予想47.0 結果46.9(前回47.1)

- ISMにてさらにドル安へ

⑧(木)欧州通貨高

- 要人発言&議事要旨

- 利上げを続ける必要がある

- インフレは高過ぎる

- その状態が長く続くことが予想される

⑨(金)円安

- 要人発言

- 持続的・安定的な物価目標達成を目指す

- 金融緩和を続けることは、長い目でみた生産性向上

- 2%の物価目標達成には、なおしばらく時間がかかる

- 出口議論ができる段階には至っていない

⑩(金)ドル高

- 経済指標

- 非農業部門雇用者数:予想19.0万人 結果33.9万人(前回25.3万人→29.4万人)

- 失業率:予想3.5% 結果3.7%(前回3.4%)

- 平均時給(前月比):予想0.4% 結果0.3%(前回0.5%→0.4%)

- 平均時給(前年比):予想4.5% 結果4.3%(前回4.4%)

- 結果はマチマチ(雇用者は多いが、失業率は上がり時給は弱い)

- 2ヶ月修正分が9万人ということもあり強い数字と見られる

為替市況

ドル円の値幅は約2.5円(250pips)となり前週からの調整相場となりました。

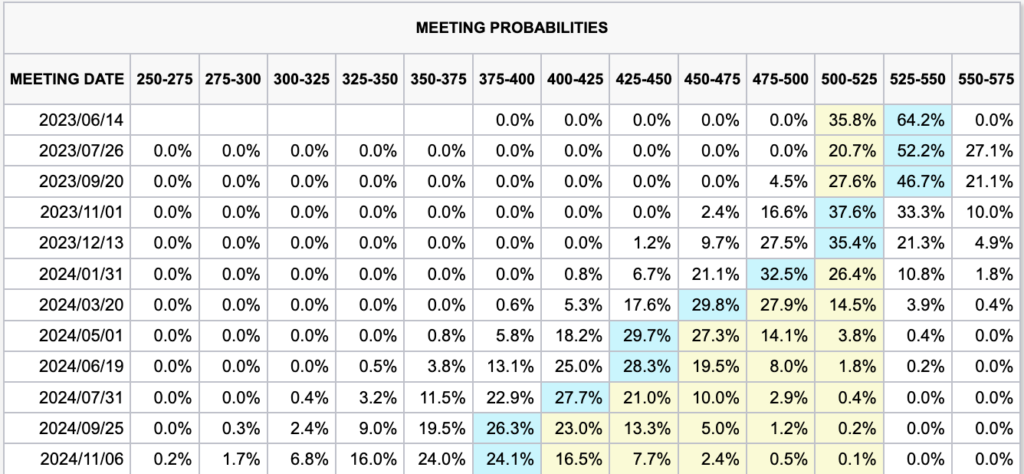

「米要人発言の内容」「米経済指標のデータ」を見る限りでは、6月FOMCでの利上げが据え置きとしても、次の一手として7月FOMCでの利上げが確実視されている状況にも感じられます。

中期目線では、

- 「債務上限の合意と上院下院の可決」

- 「日銀の3者会合が入るが金曜日の日銀総裁の発言内容」

などを考えると、金利差拡大による円キャリートレード再開には期待できそうな地合いになってきてそうな印象です。

*円キャリートレードとは、相対的に金利が低い円建てで資金を借り入れ、その資金を外貨に転換して運用する取引のことです。外貨に転換した後に向かう先は、外国債券や外国株式、原油などの商品先物、海外不動産、ヘッジファンドなど、借り入れた投資家の運用手法によって多種多様です。

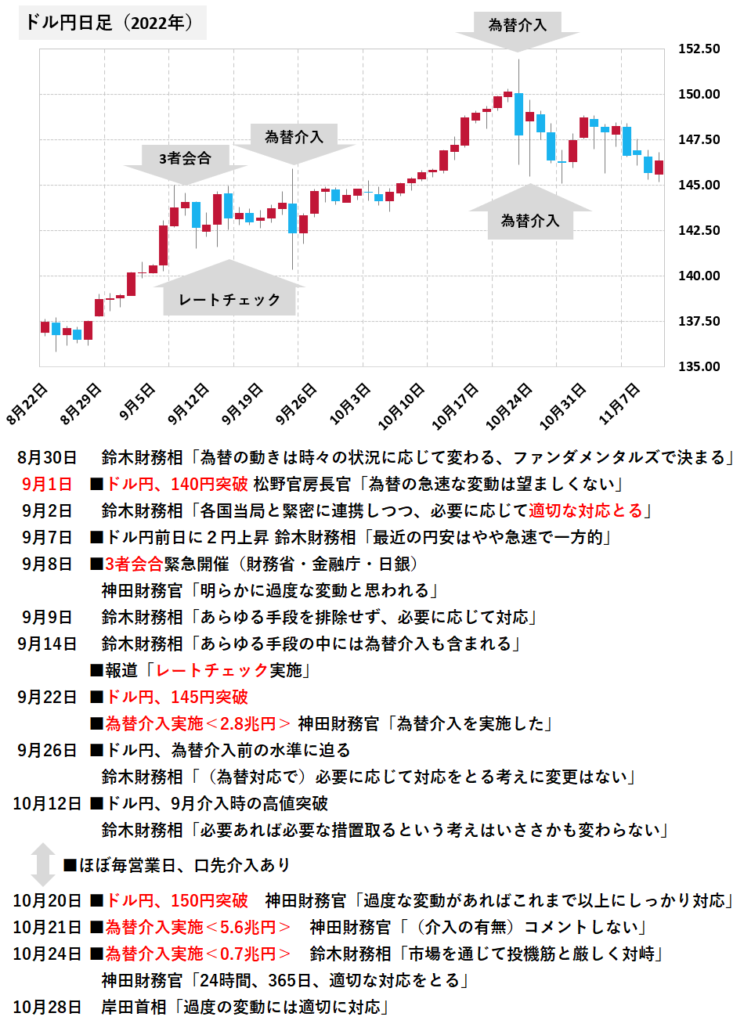

今回のメイントピックスは、ドル円が140円台に突入後に3者会合がありましたので、「昨年の為替介入のまとめと今後の見通し」について解説します。

2022年為替介入のまとめ・今後の見通し

*2022年の為替介入時の流れ

記憶にも新しい2022年に、日本が為替介入に至るまでにも同様の流れがありましたので解説していきます。

まずは30日(火曜)に日本の財務省・金融庁・日銀による3者会合が開かれました。

3者会合とは財務省・金融庁・日銀が集まり会合することを意味します。

(参考URL)https://www.nikkei.com/article/DGXZQOUA306P10Q3A530C2000000/

今回も前回と同様に、140円台に突入後に3者会合が開かれるといった部分までは、2022年度と似ている状況が続いています。

ただし昨年とは状況・環境が異なります。

- 2022年:利上げ一択の局面

- 2023年:利上げ一時停止局面

また日本の日銀体制も黒田氏より植田新総裁の元で一新されています。

現在のマーケットの思惑では、為替介入の記憶が新しいために警戒感や緊張感があります。

しかし2022年とは前提条件が異なりますので、昨年のような急激な値動きが起こる事は少々考えにくい所もあります。

▼2022年ドル円チャート

現在の米国は、6月に一旦利上げは「据え置き」となり既にターミナルレートは達成しつつある状態。

今後の動きは、

- 高い金利をキープ

- インフレを抑え込んでいく

- 経済指標のデータ次第で若干の利上げがあるかどうかの水準

日銀は、金融緩和を続行中。

しかし日銀新総裁に変わり、目標としてまずは「物価の安定(2%)」です。

植田氏の発言をストレートに受け取ると、物価安定を達成後に「YCCの修正」などによる金融正常化を目指す状況です。

*日本の消費者物価指数(CPI)は現在上昇している状況であることから、まだ金融緩和は続行という方針。

日銀の政策はほぼ変わり映えは無いが、米国の政策金利は昨年より変化があることは確かです。

念の為に「為替介入」は引き続き警戒が必要ですが、、、

昨年の教訓を活かした場合は、

- ドル円145円付近までは「口先介入」が続く

- 145円を明確に突破すれば「実弾介入」の可能性

上記のように考察しております。

まとめ

今週の見通しは、

- FRBはブラックアウト期間中

- 重要な米経済指標が少ない状態

方向感がない相場になる可能性が高いと推測しております。

(よほどのファンダメンタル情報が無ければ)

大きく動き出すのは、来週のFOMC週からになる可能性がありますので、レンジ幅を意識した取引を行います。

今週もよろしくお願いします。

2023年5月22日~5月26日

上記日程の重要局面をまとめました。

①(月)ドル安

- 債務上限問題にて合意には至らず

- 1兆ドルの削減提案

- 削減金額は近づいているが削減内容が民・共と相違がある状況

②(月)ドル高

- 要人発言の内容がタカ派

- 6月に利上げするか休止するかは際どい

- 今年あと2回の利上げを予想

- FRBはインフレとの戦いを続けなければならない

>>総合的にタカ派な意見が多かった

③(火)欧州通貨安

- 経済指標

- 仏製造業:予想46.0 結果46.1(前回45.6)

- 仏サービス業:予想54.0 結果52.8(前回54.6)

- 独製造業:予想45.0 結果42.9(前回44.5)

- 独サービス業:予想55.3 結果57.8(前回56.0)

- 欧製造業:予想46.0 結果44.6(前回45.8)

- 欧サービス業:予想55.6 結果55.9(前回56.2)

- 英製造業:予想48.0 結果46.9(前回47.8)

- 英サービス業:予想55.5 結果55.1(前回55.9)

>>マチマチな結果

④(火)円高&日・米株安

- 債務上限問題

- 問題が悪化している

- Xデー(6月1日)の期限に近づいてきている

- なかなか合意に至らない点が不安材料

- 円買いリスクオフの動きが出る

- クロス円は日経につられて下落

⑤(水)ポンド高

- 経済指標

- 英CPI前月比:予想0.6% 結果1.2%(前回0.8%)

- 英CPI前年比:予想8.2% 結果8.7%(前回10.1%)

- 英CPIコア・前年比:予想6.1% 結果6.8%(前回6.2%)

- 英小売物価指数(前月比):予想1.1% 結果1.5%(前回0.7%)

- 英小売物価指数(前年比):予想11.0% 結果11.4%(前回13.5%)

- 英PPI仕入・前月比:予想0.1% 結果-0.3%(前回0.2%)

- 英PPI仕入・前年比:予想3.9% 結果4.9%(前回7.3%)

- 英PPI出荷・前月比:予想0.1% 結果0.0%(前回0.1%)

- 英PPI出荷・前年比:予想5.9% 結果5.4%(前回8.5%)

>>予想より下落せず利上げ見通しが上がった

⑥(水)ドル高

- 要人発言・FOMC議事要旨

- ウォラーFRB議長の6月か7月に利上げを示唆

- ドル円139.500円台到達

>>利上げ追加に対してはFRB内でも意見が分かれている

⑦(木)欧州通貨安

- 経済指標

- 独GDP前期比:予想-0.1% 結果-0.3%(前回-0.4%)

- 独GDP前年比:予想0.2% 結果-0.2%(前回0.3%)

- 独GDPによるテクニカルリセッション

>>ECB・BOEの関係者も引き続き利上げが必要というタカ派意見

⑧(木)ドル高

- 経済指標

- 新規失業保険申請件数:予想24.5万件 結果22.9万件(前回24.2万件→22.5万件)

- 第1四半期GDP:予想+1.1% 結果+1.3%(前回+2.6%)

- 個人消費:予想+3.7% 結果+3.8%(前回+3.7%)

>>ドル円140円台に到達

⑨(金)ドル安

- 調整局面

- 東京から欧州までは一旦の上昇からの調整で下落

- 140円台到達の利確が入る

⑩(金)ドル高

- 経済指標

- 個人所得:予想0.4% 結果0.4%(前回0.3%)

- 個人支出:予想0.4% 結果0.8%(前回0.0%→0.1%)

- PCEデフレータ・前月比:予想0.4% 結果0.4%(前回0.1%)

- PCEデフレータ・前年比:予想4.3% 結果4.4%(前回4.2%)

- PCEコアデフレータ・前月比:予想0.2% 結果0.4%(前回0.3%)

- PCEコアデフレータ・前月比:予想4.6% 結果4.7%(前回4.6%)

- ミシガン大学消費者信頼感指数:予想57.7 結果59.2(前回57.7)

- 1年先インフレ:予想4.5% 結果4.2%(前回4.6%)

- 5年先インフレ:予想3.2% 結果3.1%(前回3.0%)

為替市況

先週の為替市場は、ドル円の値幅は約3円(300pips)となり、140.700付近まで上昇することになります。

現在の米経済は、

- 「債務上限問題」

- 「米地銀問題」

など、不安視されていますが米ドルは強い状況が続いております。

これは、

- 「FRBのタカ派とハト派が二分化」されている現状

- リスクオフ

などによるドル買いも若干営影響がありそうです。

1週間では日足の強い陽線で引けているので、引き続き強い相場になる可能性があります。

今週のメイントピックスは「米国の現況」について解説します。

米国の現況

現在ドルは大きく買われている状態が続き、株価は堅調に推移しております。

冒頭でもお伝えしている通り、「債務上限問題」「米地銀問題」といった不安材料があるにも関わらずマーケットは楽観視している状態です。

債務上限問題

金曜日には報道で債務上限問題のXデー(2023年6月1日)が5日にずれました。

このような状態の中、経済指標はとても強い数字が続きFRB内でも意見が割れている状況です。

以下3名の発言内容はかなりのタカ派となります。

- ブラード米セントルイス連銀総裁:今年度中後2回利上げが必要(早くに)

- ウォラーFRB理事:6月見送りでも7月再開の可能性あり

- カシュカリ米ミネアポリス連銀総裁:見送りでも終了意味せずで、6%超にする必要の可能性も

カシュカリ氏は元々ハト派なので、タカ派な意見を述べている事が少しインパクトあります。

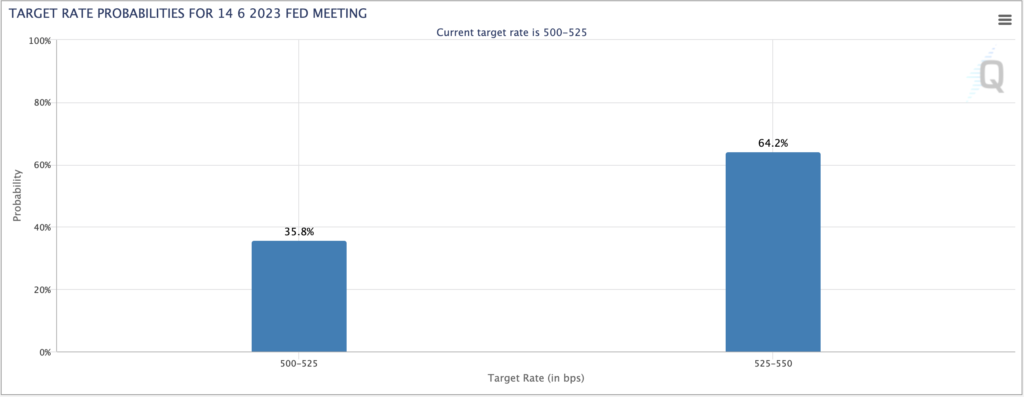

そして現在(2023/5/28時点)のFedWatchでは6月の利上げ予想が高まりました。

FedWatch

金曜日のPCEデフレータなどの経済指標の結果によるものになります。

現在のドルは、「債務上限問題」「米地銀問題」などのヘッドラインが流れると、瞬間的にドル売りに傾きますが、結局底堅い展開が続きドルは買われる傾向が続いています。

底堅い動きが続いていますので、特に「債務上限問題」などが終息すると、ドルや株価の買いが一気に上昇する可能性があります。

(もしくはマーケットは常に楽観視しておりましたので、すでに織り込まれている場合は、底堅い推移となる可能性もあります。)

※債務上限問題は、2023年5月28日(日)に原則合意となりました。

しばらくは米ファンダメンタルズのヘッドラインに気をつけて、経済指標の結果を見ながら対処していく必要がありますので、しっかり情報を引き続き追っていきます。

まとめ

現在はFRBの利上げの可能性から、市場とのギャップも埋まりつつあり買われている状態が続いています。

そしてこのタイミングで月末を迎えるとなると、次は今週の月末フローが気になる所です。

米雇用統計などが控えていることから、今週も引き続き分析をしていきます。

今週もよろしくお願いします。

2023年5月15日~5月19日

上記日程の重要局面をまとめました。

①(月)ドルレンジ

- リセッション懸念だが経済指標や要人発言の内容は強い

- 債務上限問題、米地銀問題により信用収縮が要因

- NY連銀製造業景気指数:予想-2.5 結果-31.8(前回+10.8)

- 要人発言ではタカ派が多いがハト派も若干

②(火)ポンド・ユーロ安

- 経済指標

- 英失業率:結果4.0%(前回3.9%)

- 英失業保険申請件数:結果4.67万件(前回2.82万件→2.65万件)

- 独ZEW景況感調査:予想-5.3 結果-10.7(前回+4.1)

- 欧ZEW景況感調査:予想— 結果-9.4(前回+6.4)

③(火)ドル高

- 経済指標

- 小売売上高 前月比:予想+0.8% 結果+0.4%(前回-1.0%→-0.7%)

- 小売売上高 前年比:予想+4.20 結果+1.60(前回+2.42)

- コア(除自動車):予想+0.4% 結果+0.4%(前回-0.8%→-0.5%)

- リテールコントロール・前月比:予想+0.3% 結果+0.70(前回-0.4%)

- 前月比の前回数字の修正幅(-1.0%→-0.7%)

- リテールコントロールの予想が+0.3%に対して結果+0.70

④(火)ドル高

- 要人発言&起債

- FRBメンバーは引き続きタカ派意見

- 米ファイザーが米社債史上4番目の規模を起債

- 総額310億ドル(約4兆2300億円)相当

⑤(水)ドル高・株高

- 債務上限問題が解決する兆候、米地銀株価上昇

- 21日に記者会見を開く

- 米国がデフォルトに陥らないと確信

- 大統領、下院議長のどちらも上記の発言内容

- パックウェスト(+21.66%)

- ウェスタンアライアンス(+10.19%)

- 銀行セクターが全て株価上昇

- 預金が増えた為

⑥(水)日本株高

- 日経225上昇

- 2021年9月14日以来の30000円を更新

⑦(木)ドル高・株高

- 経済指標

- 新規失業保険申請件数:予想25.4万件 結果24.2万件(前回26.4万件)

- フィラデルフィア連銀景況指数:予想-19.8 結果-10.4(前回-31.3)

- 新規失業保険申請件数が強い数字だった

⑧(木)ドル高・株高

- 要人発言&債務上限問題が解決の兆候が更に進む

- マッカーシー下院議長:来週下院で債務上限合意を討議する可能性

- シューマー米上院院内総務(民主党):米債務上限を巡る交渉は前進している

⑨(金)ドル安・株安

- 要人発言

- パウエルFRB議長

- イエレン財務長官

⑩(金)ドル安・株安

- 債務上限問題

- マッカーシー下院議長

- 共和党側の交渉担当者が突然退席

為替市況

先週の為替市場は、ドル円値幅は約3円(300pips)となり、138.750付近まで上昇することになります。

- 意識されていた137.800を突破

- 日足200日線を上抜け

- 非常に強いドル高相場

週間単位では、

- 月〜木曜日まで:米国に対しての悪材料が出尽くして上昇相場

- 金曜日:現在抱えている「債務上限問題」「米地銀問題」の悪材料が再熱しドル安・株安

そしてパウエルFRB議長の発言では、「6月利上げ停止を示唆」とマーケットは判断し、相場の下落に圧力をかける結果となりました。

今回のメイントピックスは「ドル安/株安となった金曜日の米国の動き」について解説します。

金曜日の米国の動き(ドル安・株安)

金曜日にドル円は約1.3円(130pips)ほどの下落をします。

要因は以下3点

- パウエルFRB議長の発言

- イエレン財務長官の発言

- 債務上限問題

パウエルFRB議長の発言

- 物価の安定は好調な経済の基盤

- インフレ率は目標の2%を遥かに上回っている

- インフレを抑制できなければ痛みが長引く

- FOMCはインフレ率を2%に戻すことに強くコミット

- 高インフレが重大な困難をもたらすことを強く認識

- 信用不安を考慮すると、金利は十分に高く上昇する必要がない可能性

- FRBは最近までさらなる引き締めを期待していた

- さらなる引き締めについては現時点では何も決まっていない

上記の発言内容にて、マーケットは「6月利上げ停止を示唆」として捉えました。

「信用不安を考慮すると、金利は十分に高く上昇する必要がない可能性がある」と指摘しています。

これは現在の金融システムの問題にて、銀行側が企業や個人に貸し渋りを行っているということにつながります。

(詳細は過去に何度か解説しておりますので割愛)要するに「銀行が企業や個人に貸し渋る=利上げと同一の効果」になるということです。

2022年から現在まで急速に利上げを進めてきている事、銀行業界の不安もあることにより、経済指標などのデータや変わりつつある見通しを注視して、慎重に分析する余裕があると述べていました。

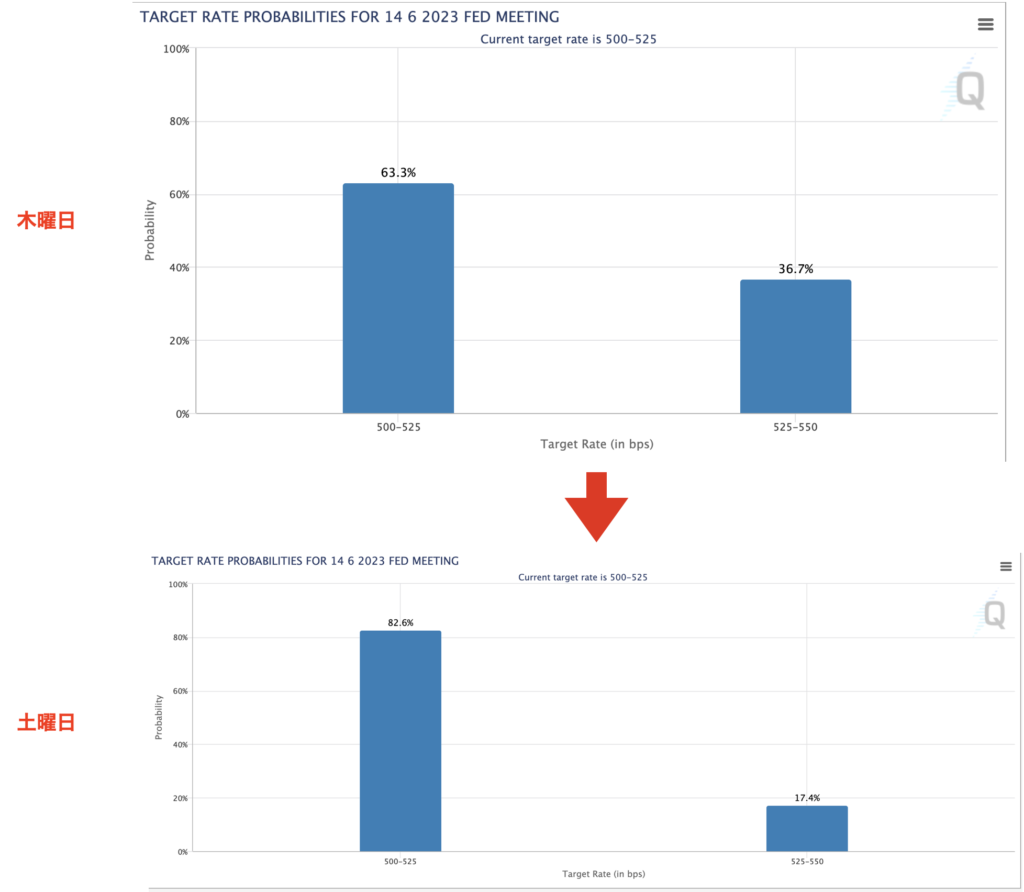

そして話題のWSJニック記者も、「6月7月は利上げを一旦停止・9月にデータを見ながら再検討になるのではないか?」との内容から、FedWatchが再度「据え置き」に約20%ほど傾きました。

上記の件だけなら「利上げ停止」となると、ドル安になっても「利下げ期待」の観点から株高になるはずです。

しかし以下2点の問題が「株安」を引き起こした内容だと考察しています。

イエレン財務長官の発言|米地銀問題

パウエルFRB議長の発言と同時刻に、以下の発言の報道が流れました。

「大手銀行幹部らに銀行合併が必要になるかもしれないと伝えた」

こちらは「米地銀問題」になります。

やはりこの問題は解決しておらず、「危険な状態の地銀」がまだ複数あることを示している裏返しかと想定されます。

「特定の地銀が破綻する」という問題では無いので相場の動き的には限定的でしたが、まだまだ不安要素があり銀行セクターの株価は瞬間的に下落することになります。

地銀問題では話題の「パックウェスト(一時約9%安)」や「ウェスタンアライアンス(一時約7%安)」の株価は、瞬間的に下落することに繋がりました。

債務上限問題

この問題は、我々の私見にはなりますが「茶番(パフォーマンス)が続いている」と考えています。

米選挙が予定されていることから、有権者に強い姿勢を見せないといけないので意地の張り合いのような雰囲気です。

金曜日の内容をお伝えすると、共和党側の交渉担当者が突然退席したことで米債務交渉が中断したことです。

この報道も株安に繋がる影響となりました。

そしてマッカーシー下院議長の今週の発言内容は以下です。

【木曜日】

- 最終的にデフォルトにはならない

- 今週内の合意は実行可能

【金曜日】

- 昨年を下回る歳出が望ましい

- バイデン大統領とは話していない

- (債務上限交渉について)何も進展していない

たった1日で発言内容が180°変わることに驚いていますが、つまりこの問題に関しては期限ギリギリまで引っ張る可能性があるとマーケット内では浮上しています。

いつまで付き合わされるかは分かりませんが、米国がデフォルトになると双方「デメリット」でしかないので、結局の所「問題を解決」してくる可能性の方が高いのではないかと考えています。

また昨年の米中間選挙の「上院は民主党、下院は共和党」というねじれによる影響が出ていますが、法律上この問題に関しては両院の合意が必要な為、マーケットも我慢の時が続いています。

またこの債務上限に関して、この20年で約25兆ドルほど右肩上がりで増えてきている事は事実なので、共和党の方針上(小さな政府)、大規模な歳出削減を求めています。

しかし民主党の方針(大きな政府)もあるので、両者の折り合いをどのように解決していくか?を話し合っている最中になります。

※小さな政府・・・政府介入は必要最小限で、民間の活力に任せるスタンス

※大きな政府・・・財政出動し国民生活を支えようとするスタンス

確かに難しい問題だとは思いますが、マーケット側としては早く合意して欲しい所です。。。

デフォルトが起こる可能性はあまり高くないですが、絶対はもちろんあり得ませんので引き続きヘッドラインには注意を払っていきます。

まとめ

ファンダメンタルズ的には未解決な問題がまだありますが、我々は経済学者ではないので、結局はマーケットのバイアスがどちらに傾くか?に注視していく必要があります。

ヘッドラインには十分気をつけますが、相場で必ず起こる「織り込み」などを意識しながら分析・トレードをしていきます。

今週もよろしくお願いします。

2023年5月8日~5月12日

上記日程の重要局面をまとめました。

①(月)ドル高

- 上級融資担当者調査&Apple起債

- 大中規模企業:44.8%→46%

- 中小規模企業:43.8%→46.7%

- 数字の上昇を見る限りではリセッションほどではない

- Apple起債5本立てで総額52億5000万ドル

②(火)円高

- 植田日銀総裁発言

- 持続的安定的に2%(の物価目標)が達成される見通しに至ったら長短金利操作をやめる

- その後バランスシートの縮小に取りかかっていきたい

③(火)ドル高

- 要人発言

- 今年利下げする理由は見当たらない

④(水)ドル安

- 経済指標

- CPI前月比:予想+0.4% 結果+0.4% (前回+0.1%)

- CPI前年比:予想+5.0% 結果 +4.9%(前回+5.0%)

- CPIコア・前月比:予想+0.4% 結果+0.4%(前回+0.4%)

- CPIコア・前年比:予想+5.5% 結果+5.5%(前回+5.6%)

- 前年比・コア共々、0.1%落ちる

- 利上げ一時停止の可能性

⑤(木)ポンド安

- BOE政策金利&ベイリーBOE総裁発言

- 結果:25bp(450bp)

- MPCメンバー7人中2人は据え置き支持

- インフレが持続するなら追加引き締めが必要

- GDP見通しは上方修正

- 利上げを一時停止できる時期に近づいている

⑥(木)ドル安

- パックウエスト株価急落

- -22.70%安

- 先週に預金が9.5%減少

- 米地銀問題再熱

⑦(木)ドル安

- 経済指標

- PPI前月比:予想+0.3% 結果+0.2% (前回-0.5%)

- PPI前年比:予想+2.4% 結果+2.3% (前回+2.7%)

- PPIコア・前月比:予想+0.2% 結果+0.2%(前回-0.1%)

- PPIコア・前年比:予想+3.3% 結果+3.2%(前回+3.4%)

- 新規失業保険申請件数:予想24.5万件 結果26.4万件 (前回24.2万件)

- 継続受給者数:予想182.0万件 結果181.3万件 (前回180.5万件→180.1万件)

- PPIに関しては正常時に戻っている

- 労働市場の逼迫も和らいだ

⑧(木)ドル安

- 米国連邦預金保険公社(FDIC)発言

- 大手行に数十億ドルの追加負担要求

- JPモルガンCEOが規制やルールが厳しくなり銀行の状況は悪くなると発言

⑨(金)ドル高

- 経済指標

- 輸入物価指数・前月比:予想0.3% 結果0.4%(前回-0.6%→-0.8%)

- 輸入物価指数・前年比:予想-4.7% 結果-4.8%(前回-4.6%→-4.8%)

- ミシガン大学消費者信頼感指数:予想63.1 結果57.7 (前回63.5)

- 1年先期待インフレ:予想4.4% 結果4.5% (前回4.6%)

- 5年先期待インフレ:予想2.9% 結果3.2% (前回3.0%)

為替市況

先週の為替市場ですが、金曜日に週間高値を超えて引けたものの、基本的にはレンジ相場となりました。

大きく動いた要因は、

- CPI・PPIの影響(ドル安)

- ミシガンでの期待インフレ(ドル高)

- 週末ポジション調整(ドル高)

インフレ指標は数字の落ち幅が鈍化してきているので、マーケットは高止まりを感じていた状態と考察しております。

しかしインフレ指標の数字がさらに下回ったので、「米地銀問題」などと合わせると、さすがにFRBは「利上げ停止」の選択をするのではないかと言われています。

ではメイントピックスである「米国のインフレ指標(CPI・PPI)」について解説します。

米国|CPI・PPI

【CPI(米消費者物価指数)】

- 前月比:予想+0.4% 結果+0.4% (前回+0.1%)

- 前年比:予想+5.0% 結果 +4.9%(前回+5.0%)

- コア・前月比:予想+0.4% 結果+0.4%(前回+0.4%)

- コア・前年比:予想+5.5% 結果+5.5%(前回+5.6%)

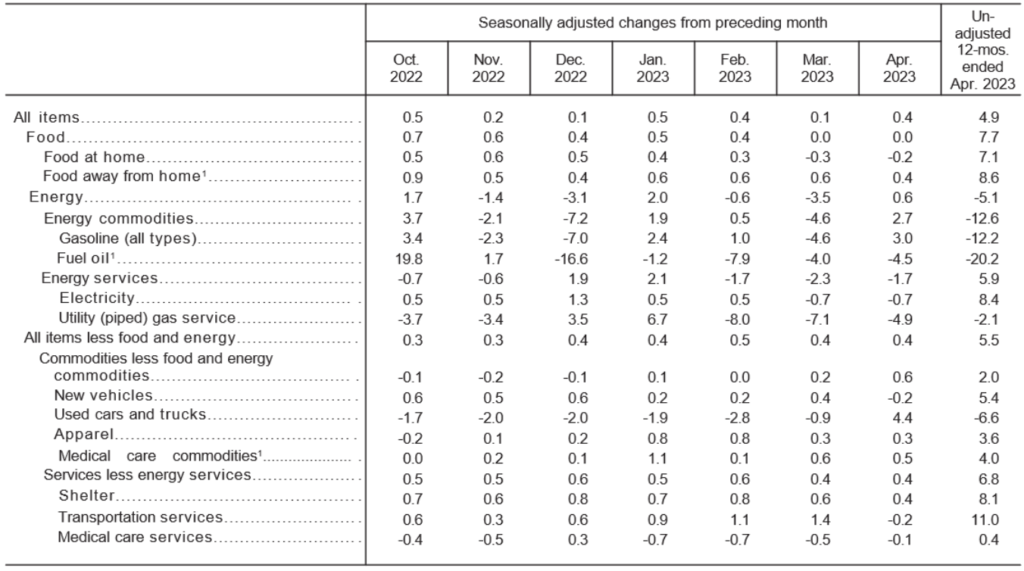

【PPI(米生産者物価指数)】

- 前月比:予想+0.3% 結果+0.2% (前回-0.5%)

- 前年比:予想+2.4% 結果+2.3% (前回+2.7%)

- コア・前月比:予想+0.2% 結果+0.2%(前回-0.1%)

- コア・前年比:予想+3.3% 結果+3.2%(前回+3.4%)

数字的にはインフレペースが鈍化、落ち着いてきている状況と言えます。

ただFRBが掲げる「インフレ2%目標」までは遠い為、要人発言では「まだまだインフレは高い」との発言が出ております。

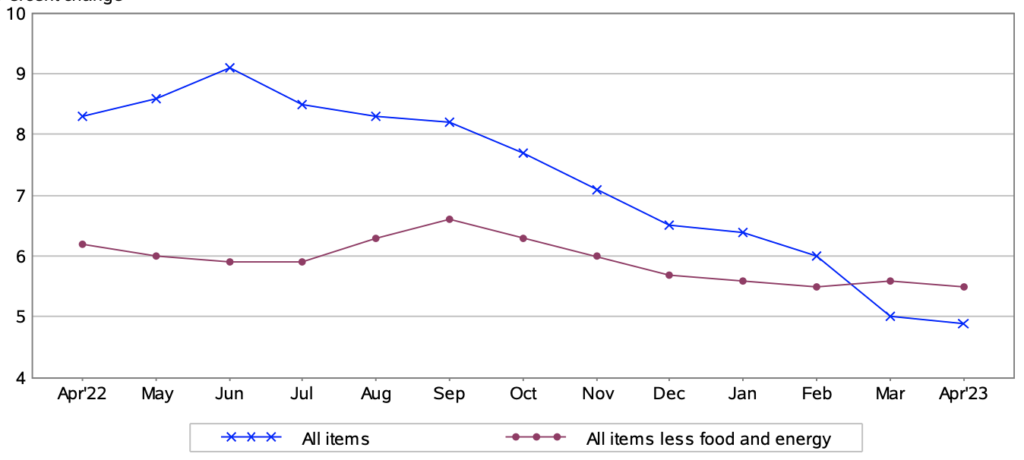

CPI(消費者物価指数)

今回の結果は予想通りではありましたが、コアの数字が鈍化していたことも影響がありました。

- (青)CPI総合(青)

- (赤)CPIコア(赤)

総合が4%台というのはやはり落ちたなという印象です。

今回はコアも同時に落ちていたことが安心材料となりました。

▽CPIの内訳

コアの1/3を占めている家賃が下落していることが大きかったと考えられます。

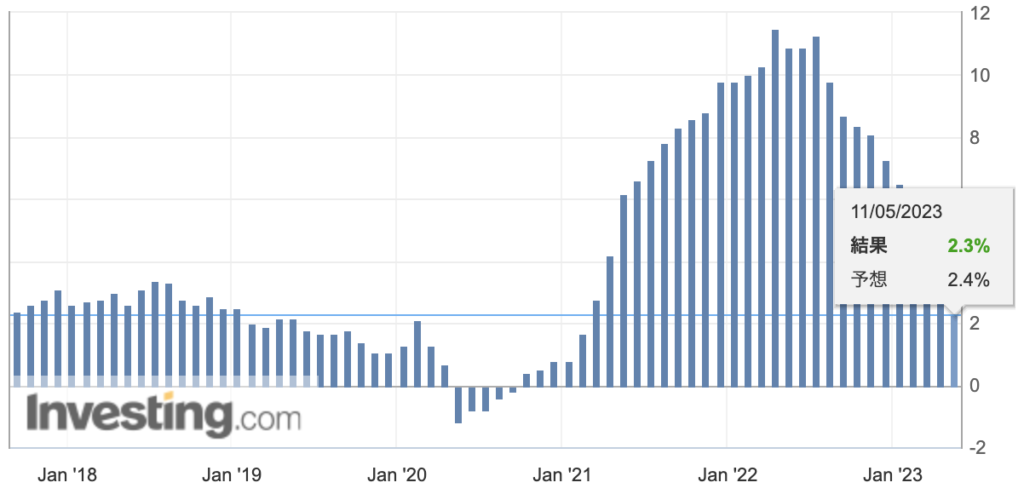

PPI(生産者物価指数)

今回のPPIの数字は鈍化しておりました。

PPI数値はコロナ以前の数値に戻っているので、ペースが落ちてきていることが理解できます。

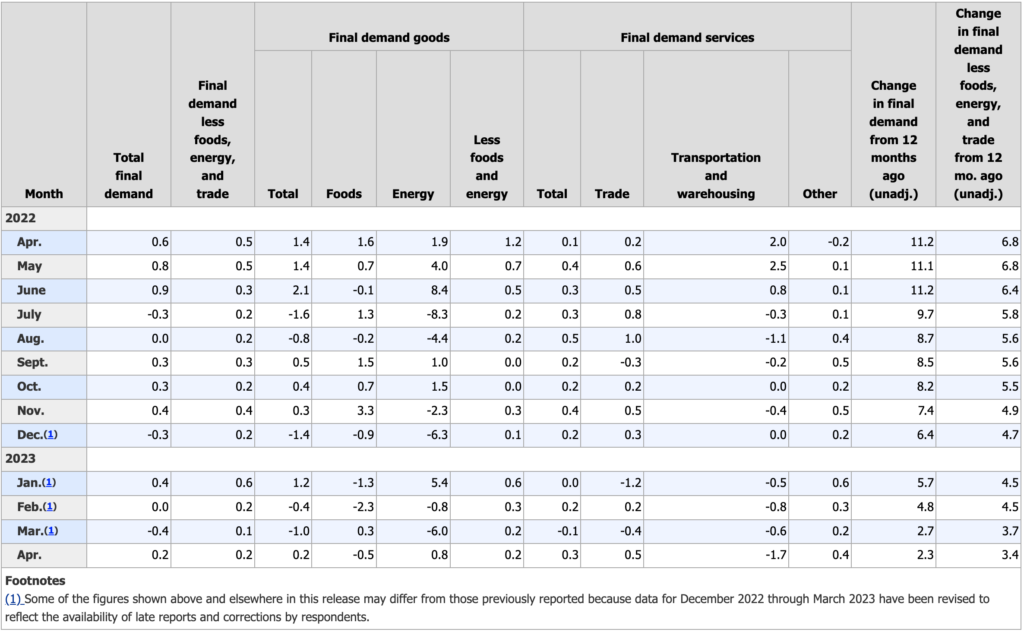

▽PPIの推移と内訳

2022年4月からの数字では、かなり落ち着いてきていることがわかります。

今回発表された内訳で、エネルギーは少し上がっていますが、生活に直結するフードなどが落ちてきていることがわかります。

PPIはこのままのペースを維持し、CPIが「2%台」を維持するとインフレ指標だけでは、FRBは「利下げ」を行なっていける範囲には入ってくるのではないでしょうか。

しかし労働市場(失業率は1954年以降最低水準)も影響してくるので、3月のFOMCでも述べていた、「失業率が4.5%台」まで上がらない限りは利下げはしにくい状況だと推測されます。

では、FRBが今後どのように見通しているか?についてですが、現状はひとまず昨年から続いた利上げを「一時停止」する予定だと推測はしております。

鈍化ペースも弱くなってきておりますので、今後の利上げ有無については【経済指標のデータ次第】と要人達は回答している状態です。

では「いつ利下げをするか?」についてですが、FRBは現段階では「年内はしない」と述べています。

しかしマーケットは早ければ9月から利下げを織り込んでいるので、このFRBとマーケットの考え方の乖離がどのように埋まっていくのかに注目です。

まとめ

メイントピックスである「米国のインフレ指標(CPI・PPI)」について解説しました。

現在インフレは鈍化しているのですが、落ち幅はペースダウンしていることから「高止まり」してしまうのではないかと危惧されています。

そうなってくると、「利上げはしなくても、利下げもしない」という、現在の政策金利を長期間維持する形になってしまいます。

これが長期間続くと、もちろん米国経済に影響(既に米地銀が破綻)なので、早期にインフレを撃退しないといけません。

ですが、あまりにも急ピッチで利上げしてしまうと今回の米地銀問題のような事が出てくるので、マーケットとの対話やタイミング、バランスがとても大事になってきます。

現在FRB以外でも世界中とても難しい状況に陥っていますが、今後どのようにこのインフレを収束させていくか注目ですね。

しっかりヘッドラインには細心の注意を払って見ていく必要があります。

今週もよろしくお願いします。

2023年5月1日~5月5日

上記日程の重要局面をまとめました。

①(月)円安

- 先週金曜日のBOJの方向性

- 金融緩和を続行

- YCCの修正なし

- ハト派体制

②(月)ドル高

- FRC(ファーストリパブリック)買収

- JPモルガンが落札

- 米史上2番目の規模の銀行破綻

③(月)ドル高

- 経済指標&起債

- 製造業PMI【確報値】:予想50.4 結果50.2(前回50.4)

- ISM製造業景況指数:予想46.7 結果47.1(前回46.3)

- 建設支出:予想+0.1% 結果+0.3%(前回-0.1%→-0.3%)

- ISM内訳の「雇用」が強い数字

- Metaが5本立てで総額85億ドル規模の起債を実施

- 大型起債の影響で米金利が低下

④(火)豪ドル高

- RBA政策金利&ロウRBA総裁

- 結果:25bp利上げ(385bp)

- RBA声明文もタカ派

>>さらなる引き締めが必要になる場合がある

⑤(火)ドル安

- 米地銀パックウェストの株価暴落

- 株価が一時42%安となり、引け間際では28%安

- 次のFRCになるか注目されている

⑥(火)ドル安

- 米債務上限問題&経済指標

- 特別会計措置を6月1日にも使い切る可能性

- デフォルト懸念

- JOLTS:予想9775千件 結果9590千件(前回9931千件→9974千件)

⑦(水)ドル安

- FOMC&パウエルFRB議長発言

- 結果:25bp(525bp)

- 「追加的な政策引き締めが適切」の文言が削除

- 次回利上げ停止を示唆

- 利下げコメントは無し

>>インフレ2%目標に関しては変わらず

⑧(水)ドル安・株価指数安・ゴールド高

- 米地銀パックウェストの身売り報道

- ゴールドは2079ドルと史上最高値を更新

- 早朝から為替・株価指数はリスクオフ相場となる

⑨(木)ユーロ安

- ECB政策金利&ラガルド総裁発言

- 結果:25bp(375bp)

- APP再投資の7月停止を見込む

- ECBが利上げ停止しないことは極めて明らか

- 数人の委員は0.50%の利上げが適切だと示唆

⑩(木)ドル安

- 米地銀の誤報(パックウェスト、ウェスタンアライアンスの株価暴落)

- FT社がウェスタンアライアンスの身売り検討を誤報道

- ウェスタンアライアンスが否定

- それでも株価戻らず(銀行セクターの株価が下がる)

⑪(金)ドル高

- 米経済指標

- 非農業部門雇用者数:予想18.0万人 結果25.3万人(前回23.6万人→16.5万人)

- 失業率:予想3.6% 結果3.4%(前回3.5%)

- 平均時給(前月比):予想0.3% 結果0.5%(前回0.3%)

- 平均時給(前年比):予想4.3% 結果4.4%(前回4.2%→4.3%)

為替市況

先週の為替市場では、ドル円は4.27円(427pips)の下落となり久しぶりの大相場となりました。

原因は米経済指標の弱い数字から始まり、FOMCでのパウエルFRB議長の「利上げ停止示唆」や、米地銀の身売り検討報道の全世界リスクオフの動きが重なり動いたものと思われます。

現相場にて一番注目されている事は「米地銀の金融システム不安」です。

先週の金融政策にて「RBA、FOMC、ECBすべて25bpの利上げ」だったとしても、この金融システム不安でリスクオフの動きとなってしまいます。

この金融システム不安が落ち着かない限りは、このヘッドラインにて乱高下になる可能性が高いので注意が必要です。

ではメイントピックスである、

- 「各国の金融政策」

- 「米国債務上限問題」

上記について解説していきます。

各国の金融政策|先週発表

【RBA政策金利】

- 結果:25bp(385bp)

【FOMC】

- 結果:25bp(525bp)

【ECB政策金利】

- 結果:25bp(375bp)

上記の結果となりました。

豪州|RBA

一時的に利上げ停止で前回は据え置きとしていたわけですが、今回は予想を裏切ってのサプライズ25bp利上げとなりました。

それだけに留まらず、今後の利上げに関してもデータ次第で動く可能性があることから、豪ドルは若干期待を持たれつつあります。

しかし中国の指標があまり良くない事から、どこまで買われるか?は不透明ですが今週の中国のCPIに注目です。

ちなみに豪ドルは景気に敏感な資産国通貨となり、米株価指数が上昇するなら、現在が底値付近という事もあり買われる可能性がありそうです。

米国|FOMC

FOMCの結果は25bpと予想通りの結果となりました。

パウエルFRB議長の発言では、次回以降の利上げに関しては「データ次第」となります。

しかし声明文から「いくらかの追加的な政策引き締めが適切」という文言は削除されていることから、マーケットは利上げ停止を示唆したとして判断。

(利上げ停止時期に関して)近づいている感触。

「すぐそこの可能性も」とパウエル氏が発言していることから、利上げ停止に事実近づいていることは確かです。

また「利下げ」に関しての憶測が色々と飛んでいるのですが、FRBは【年内利下げは見込んでいない】と発言しており、マーケットはその発言を信じきっていない様子です。

米地銀の問題などが引き続き取り上げられておりますので、市場はそういった意味では現在FRBが発表している内容が二転三転する可能性があると考えていそうです。

欧州|ECB

欧州は従来50bpの利上げを見込まれていましたが、直前で25bpの利上げに予想が変更されました。

原因は「Euro area bank lending survey」という、銀行の貸し出し調査がありました。

そこで分かったことは、金融機関が法人・個人に対して貸し出し条件を厳しくしている状況でしたので、25bpに変更されたということです。

(詳細は以下)

https://trader-fx.net/report/weekly/202304/#%E7%82%BA%E6%9B%BF%E5%B8%82%E6%B3%81-2

上記が発表されるまで50bp利上げ期待感がありましたが、結果的には25bpと予想通りで下落することになります。

米国の地銀問題などはもちろん欧州にも影響がありますので、現在ユーロは苦しい状況かと推測しております。

ラガルドECB総裁はタカ派発言を繰り広げていましたが、そこまで買われることなく失速した状態です。

米債務上限問題

これは毎年上がってくる問題ですが、簡単に説明すると「米国が国債発行などで借金できる債務残高の枠のこと」になります。

(参考URL)

https://www.bloomberg.co.jp/news/articles/2023-05-03/RU1YRXT0AFB401?srnd=cojp-v2

債務が上限に達すると政府は上下両院の議会の承認を得て、上限を引き上げる必要がありますが、引き上げられないと国債の新規発行ができなくなりデフォルト(債務不履行)に陥ります。

デフォルトになると「契約によって約束した義務を果たさない」と言うことになりますので、世界から米国の信頼が損なわれると言うことになります。

例えばで言うと、米国債は「世界一安全な投資」と謳われるほど、世界中の投資銀行やファンドがポートフォリオの中に組み込みます。

米国が潰れるわけがないと言う理由から「米国にお金を貸す=米国債を買う」わけですが、デフォルトになると政府閉鎖となり、最悪その利子が支払われないと言う事態が起きてしまいます。

そうなると当然ですが、米国に対する信頼が無くなってしまいますよね。

現在の債務上限は31.4兆ドルになりますが、2023年1月14日にイエレン財務長官が同月19日には債務上限に達する状況と発言しています。

それ以降は色々とやりくりしながら大事には至らないけど、今年の6月上旬には現金や特別措置が枯渇すると発言していました。

それが現在のヘッドラインで騒がれている「米債務上限問題」となります。

期限までのこり期間が僅かになりますので、これが成立しないと「一時的な政府閉鎖」となります。

なので「債務上限の引き上げ」を求めているのですが、財政健全化を求める声も多いことから「債務上限の引き上げ」に関しては現在まだ決定しておりません。

実は米国にて、過去に何度か一時的な政府閉鎖がありました。

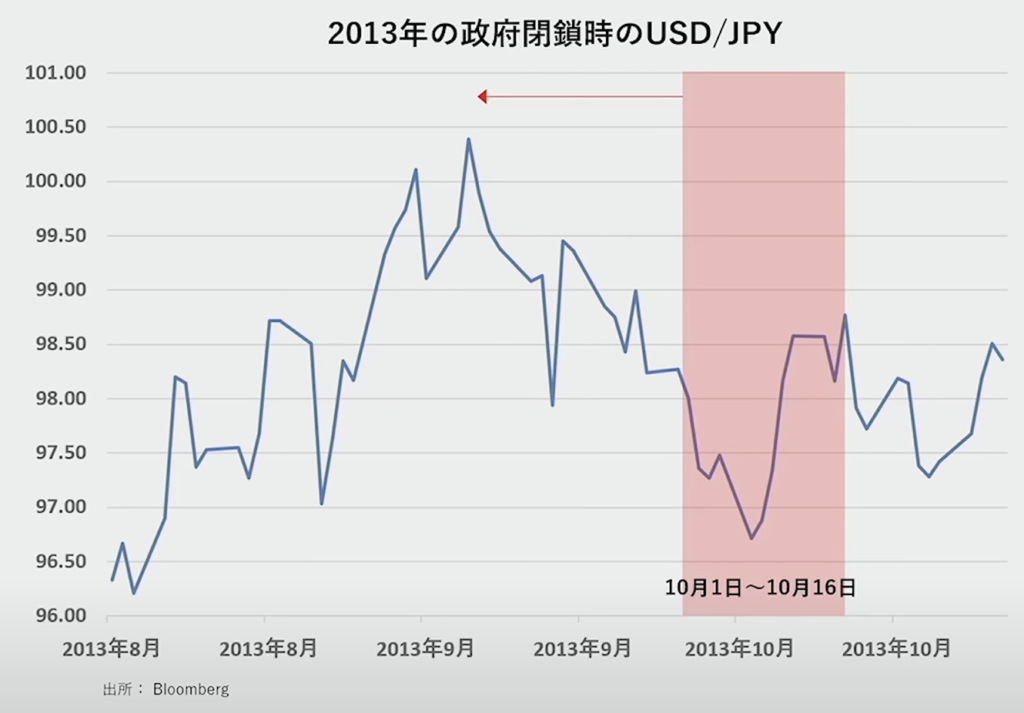

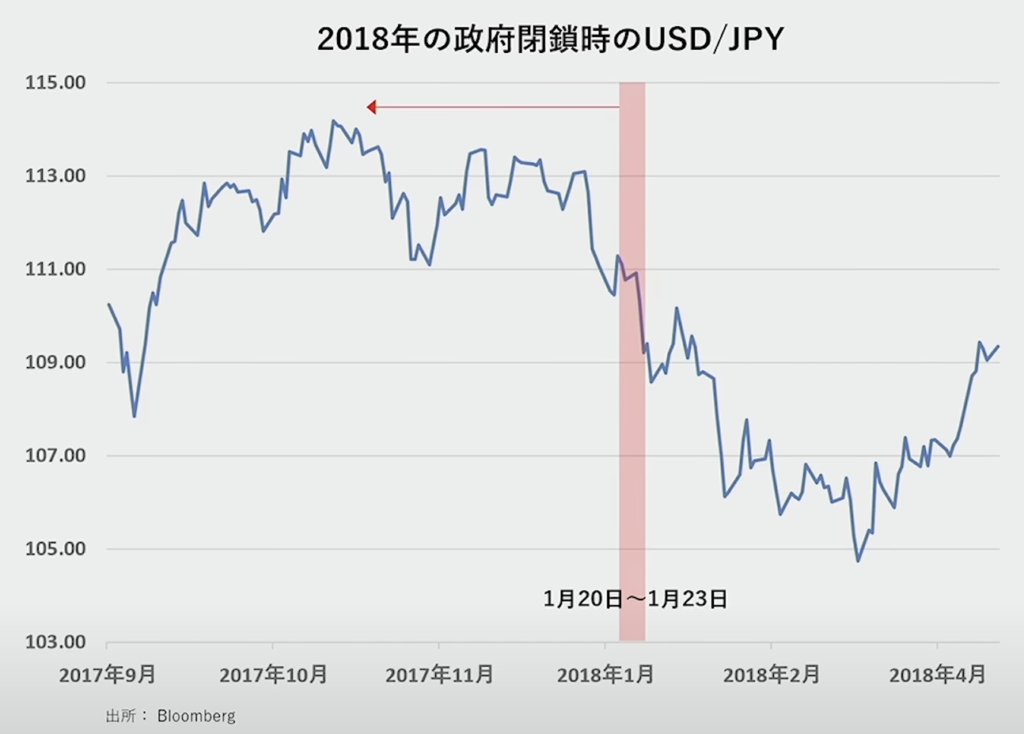

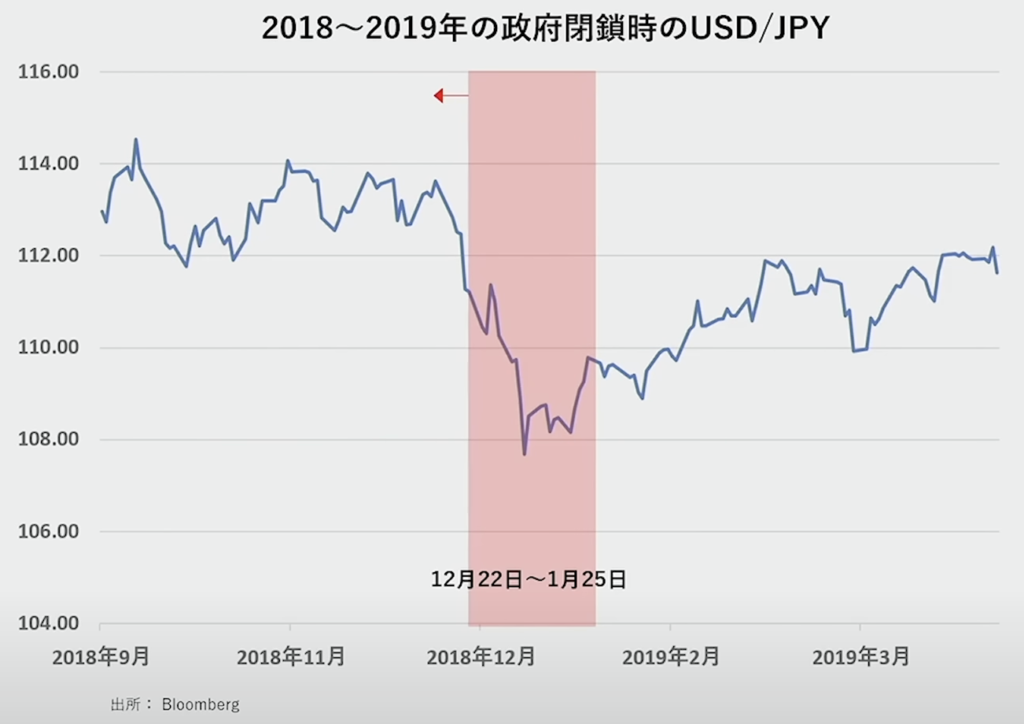

以下の画像が、政府閉鎖時の期間(ピンク)とドル円の推移(青線)になります。

※2013年10月1日〜2013年10月16日(16日間)

2018年1月20日〜2018年1月23日(3日間)

2018年12月22日〜2019年1月25日(最長35日間)

これまですべて乗り切っているので「今回も結果的に問題なし」と言う可能性は高いとは推測されてますが、確実は無いので意識する必要があります。

今回、政府閉鎖になるのではないかと言われている点がもう一点。

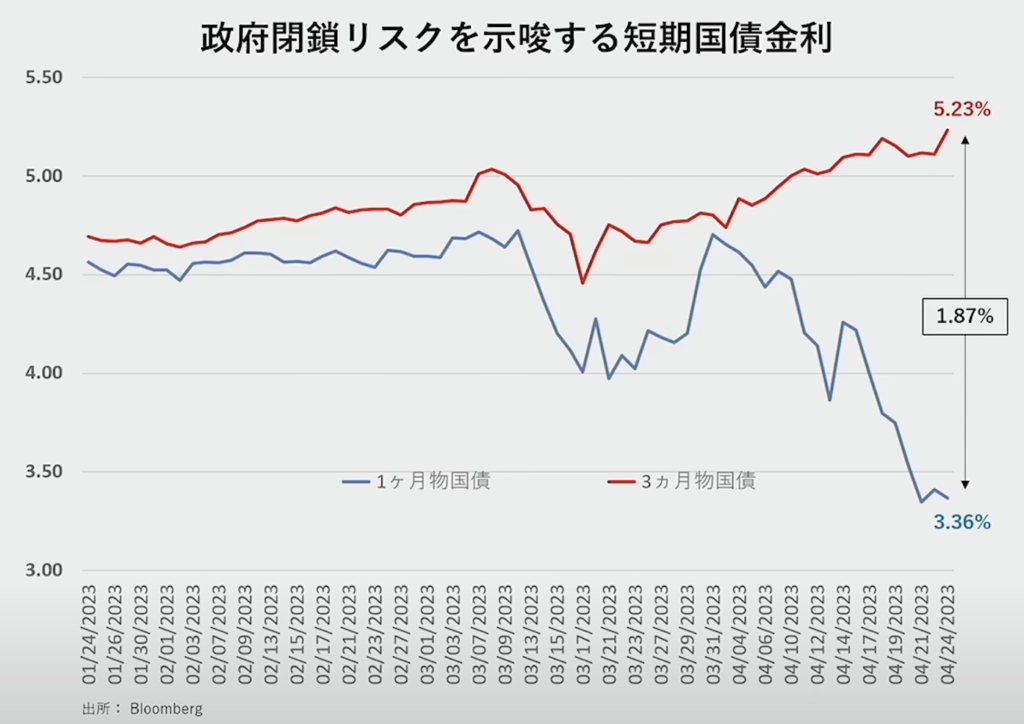

それは「短期国債金利」の動向になります。

※以下のグラフを参考

※短期金利内で1.87%の乖離があるのは史上初

- 5月末までの「1ヶ月」は金利が低下

- 7月末までの「3ヶ月」は金利が上昇

基本的な国債の金利構造は、

- リスクが低ければ金利は低下

- リスクが高ければ金利は上昇

資金を長期間貸せば貸すほど、『リスクが高い=リターンの金利も高くなる』という事です。

イエレン財務長官は、2023年6月1日にはデフォルトに陥る可能性があるとの事から、5月末までの短期金利は安全との見立てより金利は低下しましたが、7月はデフォルトリスクという見解から上昇しております。

ちなみに、短期金利内で1.87%の乖離があるのは史上初との事で注目をされています。

これは米国の問題になりますので、為替で言えば「ドル安方向」に傾きやすくなり、安易なドル買いは控えたい局面です。

まとめ

先週の動きはとても難しく以下のトピックで大きく動きました。

- 米地銀の金融システム不安問題

- 各国の政策金利

- 米経済指標

- 米国政府債務上限

- 本邦勢のゴールデンウィーク週

そして今週は以下の指標が続きます。

- 米国CPIとPPI

- BOE政策金利

- 中国CPI

- 本邦勢の復帰

現在の相場で感じる事は、円が買われるタイミングは「米地銀破綻問題」のヘッドラインが出た場合が多いです。

問題が米国・欧州になってくるので、消去法の円買いという所でしょう。

※スイスフラン/ゴールドも同様

その他、日本円に関しては植田日銀総裁が暫くは「金融緩和」を続行する流れなので、そこまで積極的に買われる通貨ではありません。

今後は豪ドルが強くなりそうな印象がありますが、先週はポンドが比較的強めに買われていました。

※ただし英国はCPIがまだ10%台なので、今週のBOEにて利上げ期待が大きいことから買われていた結果だと考察しております。

現相場は上記のような流れが出始めているので、ヘッドラインには細心の注意を払って相場を注視していきます。

今週もよろしくお願いします。

“2023年5月|為替市況” への1件のフィードバック