本記事では、2022年9月の為替市況について解説いたします。

毎週の為替状況をまとめております。

是非ご参考下さいませ。

またFXで良くあるテクニカル的な分析ではなく、ファンダメンタルズ(経済/金融の流れ)中心の見解となります。

※参考URL(トレード履歴)

https://ideal-fxsys.com/category/trade-history/ideal/

IDEAL-Advance(米ドル建て)募集開始|2022.7.25〜

2022年10月3日

2022年9月26日~9月30日の重要局面をまとめました。

①ポンド大暴落

- 英国の減税政策

- 先週金曜日(9/23)に引き続き

- クワーテング財務相が追加減税を表明

- 37年ぶりのポンド安を記録(対米ドル)

520pips下落を記録しました。

②ユーロ下落

- 英国の影響&イタリア総選挙にて極右政党が勝利

- ポンドの下落の影響

- EUに否定的な極右政党が誕生するという懸念材料

③ドル買い

- 米経済指標

- 米耐久財受注:予想 -0.4% 結果 -0.2%(前回-0.1%)

- S&P/ケース・シラー住宅価格指数:予想 17.45% 結果 16.06%(前回18.6%)

- 消費者信頼感指数:予想 104.5 結果 108.0(前回103.6)

- 新築住宅販売件数:予想 50.0万件 結果 68.5万件(前回53.2万件)

- 米長期金利が3.99%台まで上昇

④ドル売り

- 日本政府、日銀の介入を警戒

- 米長期金利が4%台まで上昇

- 145円の手前では押し戻される

⑤ポンド買い

- BOEが一時的に英国債の買い入れを決定

- 債券の売却開始を延期

- 国債650億ポンド買い入れ

- 10月に予定していたコロナ対策の一環で購入した債券の市場での売却開始を延期

⑥ユーロ買い

- 英国と米国の金利が大幅低下

- 独が高騰するガス価格抑制の為の総合対策を発表

- 上記の金利が大幅低下したことにより、消去法にて買われる

- 対策規模は最大約28兆円に達する見込み

- ガス料金に上限を設ける予定

⑦ドル買い

- 米経済指標

- PCEデフレータ・前年比:予想 6.0% 結果 6.2%(前回6.4%)

- PCEコアデフレータ・前月比:予想 0.4% 結果 0.6%(前回0.1%)

- CEコアデフレータ・前年比:予想 4.8% 結果 4.9%(前回4.7%)

- ミシガン大学消費者信頼感指数:予想 59.5 結果 58.6(前回59.5)

為替市況

先週の為替市場ですが、大きく相場を動かしたのはポンドでした。

先々週の金曜日(9/23)に「英国の大規模な減税対策」が発表され、市場の混乱を招きました。

【ポンド】

先週の月曜日にはクワーテング財務相が追加減税を表明。

するとポンドが一気に売られ、1985年の最安値を更新となり対ドルで約37年ぶりのポンド安となりました。

急落後は「BOEの緊急利上げ」が行われる期待感から買い戻しが始まり、600pipsの買い戻しが入る。

そして迎えたベイリーBOE総裁の発言では「金融市場の動向を非常に注意深く監視している」と具体的な対策をはぐらかした印象だった。

その瞬間ポンドは再度300pipsの下落をし、乱高下で月曜日は引けた状態だった。

次にポンドが動き出したのは水曜日からです。

BOEが一時的に、

- 英国債の買い入れを決定

- 10月に予定していたコロナ対策の一環で購入した債券の市場での売却開始を延期すると発表

それにより米国と英国の金利差が僅差に縮まり、2国の長期金利が大きく低下した。

米国の長期金利が大きく低下したので、対ドルのポンドは大きく上昇し引けを迎えた状態。

今後のBOEの対策には正直注目している。

BOEは言えば「緩和(国債を買う)と利上げ」という真逆の事を同時にしている状態。

【ユーロ】

今週のユーロはポンドによる影響が強かった印象だが、水曜日のBOE総裁の発言以降は消去法にて大きく買われた感があります。

米英の長期金利が崩れたので欧州通貨のユーロが買われたが、それでもパリティ(1.00000)以下を推移している状態で引けている。

10月末に政策金利があるが、今でもECB関係者は大幅な利上げが必要と発言をしている。

10月の2週目以降、本格的に数字に対して議論されてくるとなると、一時的なユーロの買い戻しが入ってもおかしくないので注意が必要な通貨。

ただいつもお伝えしているように、大きな買い戻しが入ったとしても、経済の根底から変えないとユーロがトレンドを変えるのは不可能に近いと思っている。

ウクライナ情勢でも新たにロシアがウクライナ4州併合を宣言し、悪化して終わりが全く見えない状況。

ここで世界は更にロシアに対して経済制裁をするが、ロシアの強みは「エネルギー」。

おそらく現在でも枯渇しているエネルギーが更に送ってくれなくなる状態になると、結局困るのはこれから冬を迎える欧州だと思っています。

大きく利上げなどで対策をしようが、トレーディングチーム的には上値は限定的だと思っています。

【ドル】

今週のドルに関しては、やはり「日銀の介入」の警戒により高値圏でのレンジ状態となりました。

おおよそ1円(100pips)ぐらいの値幅を動いていましたが、英国の経済政策の影響があっても底堅かった印象。

米長期金利は4%台を達成した後、

- 3.6933%まで急落しドル円が売られた状況

- しかし下落は限定的で買い戻し

上記の流れを見ているとやはり日銀の動きを見るべきだが、財務省は30日に介入額は「2兆8382億円」だったことを明らかにしました。

ある程度、報道通りの介入金額でしたが、外貨預金は日本円換算で約19兆円ほど保有しているので、すべて活用すると考えると最大残り6回ぐらいの介入があるかもしれない。

その計算をして日銀の動きやヘッドラインには今後も警戒が必要だと思います。

ちなみに金曜日「PCEデフレータ」の指標がありました。

この指標はこれまであまり意識されなかった数字ですが、米国が75bpを初めて利上げした月にパウエルFRB議長が「最もインフレ指標として見ている数字だ」と発言した事で注目されるようになった指標。

この数字が強かった事で、高インフレはまだ続行中として見ていい状態です。

現在の政策金利325bpだが、ここまで急速に利上げをしていってもインフレが落ち着かないと見ると、かなり市場は危ない状況と判断している状態だと思います。

ここで「欧州の上値限定的」を考えてほしいのですが、経済状況が欧州ほど悪くない米国がここまで頑張っているのにインフレを抑えれないとなると、欧州はもっと酷い状況にあることを理解してほしいです。

ドルに関しては時間の問題だと個人的には思いますが、おそらく上値を突破して警戒されて売られての繰り返しで、徐々に切り上げていく相場が続きそうだなと予想はしております。

【為替相場に対する姿勢】

先週はポンドにて相場が乱高下し、月曜日には色々と配信をさせていただきました。

皆様もご存知だと思いますが、正直近年の為替相場の動きは尋常ではないぐらい危険です。

今回のポンド相場でFXの退場者はかなり多かったと聞いています。

リスクを大きく取って相場に参加すれば、日常の利益には満足できるぐらい稼げるのがFXです。

ですが、9勝1敗の1敗ですべてが無くなるのもFXです。

簡単に言えば、普段から利益に囚われず、どれだけ「資金管理とリスク管理」を徹底できているかが、長く勝ち続ける秘訣とも言えます。

しっかり資金管理とリスク管理を徹底し相場に挑みます。

今週もよろしくお願いします。

2022年9月26日

2022年9月19日~9月23日の重要局面をまとめました。

①全通貨ペア:リスクオフ

- プーチン大統領の国民に向けた演説

- 部分的軍事動員を命じる

- ウクライナ戦争悪化懸念

②ドル売り

- FOMC&ドットチャート&パウエル氏発言

- (ドル買い)75bp利上げ

- (ドル買い)FOMC予測中央値が上方修正

- (ドル売り)発言内容で「利上げペースに関してはデータ次第」

- (ドル買い米株売り)発言内容で「痛みなくインフレを退治する方法はない」

結果、ドル円は130pips下落となりました。

③円買い

- BOJ政策金利&黒田総裁発言&神田財務官発言

- (円売り)-0.1%据え置き

- (円買い)神田氏発言「スタンバイの状態と考えていい。いつでもやる用意がある」

- (円売り)黒田氏発言「当面金利は上げない。当面とは2、3ヶ月ではなく2、3年だ」

- (円買い)神田氏発言「為替介入した」

結果、ドル円は550pips下落(年初来の最大の変動幅)となりました。

④ドル買い

- 英国大規模経済対策を発表のリスク回避

- 日本勢不在(23日祝日の為)もありドルの買い戻し

- 英国の大型減税によりマーケットがリスク回避としてドル買いに

⑤ユーロ売り

- 米長期金利の上昇&英国の大規模経済対策による混乱

- 欧州通貨が全体的に続落

- 地政学リスク含めて

⑥ポンド売り

- 英国の大規模経済対策による混乱

- 25.5兆円規模の経済対策

- 1972年以来の大型減税

- プライマリーバランスを悪化させる可能性

為替市況

先週の為替市場は、

月曜と火曜は水曜日にFOMCを控えていたと言うこともあり限定的な動きでした。

しかし水曜日のプーチン大統領の発言から相場は大きく動き出しました。

大きく動いた出来事を時系列にまとめると、、、

- プーチン大統領発言

- FOMC&パウエルFRB議長の発言

- 日銀の為替介入

- 英国の大規模経済対策

【プーチン大統領発言】

水曜日の欧州時間にプーチン大統領が予備役の兵員招集を可能とする部分動員令に署名したと報道。

ウクライナ情勢の更なる悪化が警戒され欧州通貨含めて、全通貨ペア大きくリスクオフの展開に入りました。

水曜日はFOMCがありましたので、ドル円に関しては動きが落ち着いてきた頃から買い戻しが入り底値は限定的でした。

【FOMC&パウエルFRB議長の発言】

■結果:75bp(325bp)

■FOMC予測中央値(上方修正)

- 2022年末の政策金利:4.4%

- 2023年末の政策金利:4.6%

- 2024年末の政策金利:3.9%

2022年6月時点のドットチャート中央値は3.4%だったので、1%上がった事となります。

そして注目されていた2022年末までは4.4%となり、年末までの残り2回の会合(11月12月)で125bp上げると予想をされています。

利下げがあり得るか?と言われていた2023年末も4.6%予測となり、最低でも25bpは上がると予想されている。

世界有数の金融機関ゴールドマンサックスでは、

- 2022年11月:75bp利上げ

- 2022年12月:50bp利上げ

- 2023年1月:25bp利上げ

上記の利上げを予想しています。

パウエルFRB議長の発言が始まると債権市場の利食いが始まり、

- 「MBSは当面売却しない」

- 「利上げペースに関してはデータ次第」

- 「どこかの時点で利上げペ ース減速が適切に」

などの発言によりドル円が大幅な下落をしましたが、発言内容的には「痛みなくインフレを退治する方法はない」など結局はタカ派な姿勢だった為、引けには買い戻しされ、米株価は大幅な下落となりました。

【BOJ政策金利・日銀の為替介入】

■結果:据え置き(-0.1%)

■声明文:現状の大規模緩和策の継続を発表

日銀の声明文含め、「無策」だとマーケットは反応し、一時145.30まで高騰した。

(12:00~)その際に神田財務官が、「介入はスタンバイの状態と考えていい。いつでもやる用意がある」と発言したことにより、一時警戒により円買いに動いた。

(15:30~)黒田総裁の発言では、

- 当面金利は上げない。

- 当面とは2、3ヶ月ではなく2、3年だ!

と発言した事により、日米の金利差はまだまだ乖離するとマーケットが判断し、そのまま145.90円まで上昇。

しかし(17:00~)神田財務官が為替介入を行なったということで、ドル円は急落することになりました。

結局NYタイムまで弱含み一時 140.30 円台まで下落し、1日の値幅が約550pipsと年初来の変動幅を記録しました。

【英国の大規模経済対策】

英国トラス新政権は25.5兆円規模に及ぶ1972年以来の大規模な減税を打ち出した。

- 個人所得税を引き下げ

- 予定していた法人税率引き上げを撤回

狙いとしては経済を活性化させ、BOEが懸念しているリセッション(景気後退)に歯止めをかけたい考え。

しかしマーケットでは「これは危険だ!」と判断した事により、「株・債券・為替」のトリプル安を招いてしまった。

現在BOE政策金利は上がっているが、マーケットの判断では資産保有対象になりにくくユーロより危うい状況となってしまっている。

対ドルに対して、パリティ割れの水準まで下落していくのではないか?と騒がれている状態。

■マーケットが懸念した要因

- プライマリーバランスを悪化させる可能性

- (上記より)政府が賄えきれない水準まで債務が膨らみ、更なるインフレが起きるリスク

- BOEは引き締め、政府は緩和という逆の動き

プライマリーバランスとは?・・・社会保障や公共事業をはじめ様々な行政サービスを提供するための経費(政策的経費)を、税収等で賄えているかどうかを示す指標

【まとめと考察】

先週の特大インパクトはやはり日銀の為替介入です。

メディアの報道などでは、現在の外貨準備高は180兆円、外貨預金は19兆円ほど保有している状態。

外貨準備高のすべてを為替介入で使用できない為、為替介入の原資はすぐに売ることが可能な「外貨預金を崩したのではないか?」と言われています。

ここで考えないといけないのは、過去の為替介入ではどれ程の値幅が動いたのか?です。

■24年前の為替介入時

当時の為替相場では、為替介入直後は6~8円の「円高」を記録しているが、すぐに円安方向に回復しています。

過去を遡ると、【為替介入で下落】と言うよりは、LTCM(ロングターム・キャピタル・マネジメント)というヘッジファンドがロシアのデフォルトによって破綻したことによるリスクオフの動きだったことがわかります。

あくまでもトレーディングチームの見解ですが、上記を考えると【今回の為替介入も一時的・限定的】と捉えることもできます。

現在米財務省では、「ドル円相場における日本の為替介入を理解する」と容認しているだけで、「協調介入に関しては否定」しています。

協調介入ではない状況で、自国通貨買い(手持ちのドルで円を買う)には限界があるので、そのような側面から捉えても【為替介入による下落(円高)は限定的な可能性である】と考えています。

ただしドル円は145円付近で今回の為替介入が実行されたことで、マーケットでは常に【145円】が意識されるので、しばらくの間は145円前後で跳ね返される!ということを頭には入れている状況です。

■先週の日米のおさらい

- (FOMC)ドットチャートにて2022年、2023年のFF金利は上方修正

- (黒田総裁の発言)「当面金利は上げない。当面とは2、3ヶ月ではなく2、3年だ」

発表内容から考察すると、今後も「日米の金利差は拡大する」です。

ということは、ドル円に関してはまだ上昇する可能性があると考えています。

年始以降の上昇幅(約30円)が再度これから発生することは考えにくいが、日米の金融政策に大幅な変更がない限りは、150円前後まで到達する可能性が十分あると考えています。

先週は大幅に相場が動きましたが、

- 今週もさらに大きく動くのか?

- それとも停滞するのか?

しっかりと見極めて相場に参加していきます。

今週もよろしくお願いします。

2022年9月19日

2022年9月12日~9月16日の重要局面をまとめました。

月曜日から順を追って解説いたします。

①ユーロ買い

- 天然ガス価格が下落

- その影響でドル円が押される

②ドル大幅上昇

- 米消費者物価指数(CPI)

- [前月比] 予想:-0.1% 結果:0.1%(前回0.0%)

- [前年比] 予想:8.1% 結果:8.3%(前回8.5%)

- [前月比] 予想:-0.1% 結果:0.1%(前回0.0%)

- [コア・前年比]予想:6.1% 結果:6.3%(前回5.9%)

➡ドル円:308pips上昇

③米株価大幅下落

- CPIの影響にて

- 一時1360ドルの下落

- 今年最大の下げ幅を記録

④ドルストレート全般大幅下落

- CPIの影響にて

- 200pips前後の急落

⑤円買い

- 日銀レートチェック報道

- 神田財務官・松野官房長官・鈴木財務相発言

- 過度な為替変動を憂慮しており、高い緊張感をもって注視

- 介入を実施する際は間髪入れずに瞬時にやると発言

⑥ポンド売り

- ブレグジット(=EU離脱)による

- インフレに影響

- インフレ率が高い状況

⑦米株価下落

- 米10年国債利回りは3.4%台・フェデックス株急落

- 上記に嫌気がさし更に下落

- フェデックスが利益見通しを撤回し赤字に転落する見込み

⑧ドル・ユーロ揉み合い

- 米ミシガン大消費者信頼感

- 予想:60.0 結果:59.5(前回58.2)

- 1年先期待インフレ 予想:4.6% 結果:4.6%(前回4.8%)

- 5-10年先期待インフレ 予想:2.9% 結果:2.8%(前回2.9%)

為替市況

先週の為替市場にて大きく動いた出来事は、

- 米消費者物価指数(CPI)

- 日銀レートチェック

【米消費者物価指数(CPI)】

CPIはご存知の通りインフレ指標として注目されていますが、今回のCPIも大きく動いた。

FRBがこれだけ躍起になって【インフレ撃退】を目指し、毎回FOMCにて利上げをし続けているのにも関わらず、CPIの数字が落ちきらない。

特にコアに関して強い数字が出たと言うことが、市場にとってインパクトがあったのではないでしょうか。

コアとは、変動が激しい生鮮食品(天候や市況など外的要因で左右される為)とエネルギー価格を除いたコア部分の指数になりますので、今回の数字は根本的に物価上昇を止めきれていないという判断になります。

前回のCPIでは、

- コアの数字が下がる

- いよいよインフレ加速が鈍化するのではないか?

とマーケットは判断し、大きくドル円は下落しました。

その為、今回も市場予想ではインフレが落ち着いていると判断しておりましたが、期待を裏切られマーケットが反応した結果となりました。

今回のCPIでのドル円は約3円(308pips)上昇という大相場で着地。

【日銀レートチェック】

CPIの結果を受けて、日本側の対応がありました。

複数人の要人発言にて、お決まりになってしまった「急激な為替変動は良くない」などの反応を示した他、「レートチェック」が入ったと報道。

レートチェックとは言葉の通り、府中の銀行に日銀が円買い・ドル売りの取引ができる価格を確認する行為になる。

現在の状況でお伝えしておくと、多くのトレーダーは日銀が介入すると『円買いが進みドル円は下がる』という解釈だと思います。

もちろんその通りではあるのですが、今回は介入をどのようにするのか?を知っておくことが必要となりますので少し解説いたします。

まずは「手持ちのドルで円を買うしか無い状況」だと認識して下さいませ。

そして手持ちをどこから捻出するのか?というと、外国為替資金特別会計(外為特会)からとなります。

原資は約180兆円(うち予備費30兆円)あると言われています。

しかし大半の資金は、諸々の決済に必要な資金ですので、予備費の2分1さえ使えないのではと言われている状況です。

円を買い続ける体力が日本にあるのか?という観点では、大幅な介入をし続けることは困難なことでは無いかと判断しています。

つまり、基軸通貨である米ドルに勝てる通貨は、現在の所は皆無と判断するべきだと考えています。

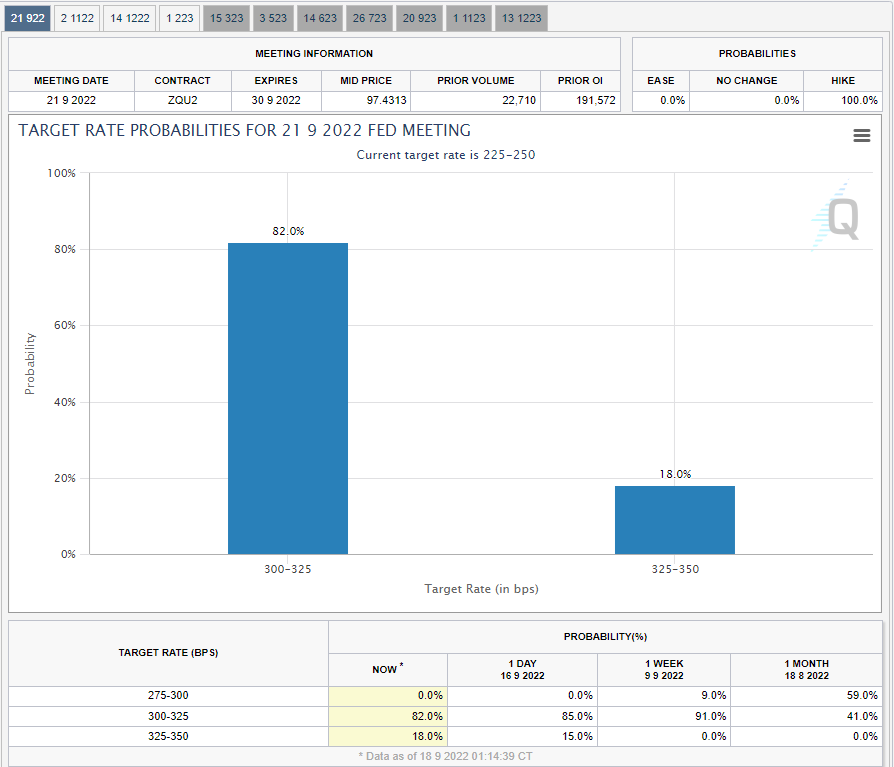

【今週のFOMC】

今週はFOMCが開催されます。

現在のFedWatchでは、

- 75bp:82%

- 100bp:18%

上記の織り込みとなっている。

いずれにせよ利上げ幅としてはかなり大きくなります。

- 75bp利上げ:合計325bp

- 100bp利上げ:合計350bp

FRB関係者の発言内容を考察すると、年内までに400bpもあり得る話だと感じます。

まずはこの400bpが一つのポイントになりそうです。

年内のFOMCは残り2回(11月12月)ありますが、今回75bpの利上げで325bpになったとしても、後2回で75bp利上げで合計400bpとなります。

大幅な利上げに関しては、今回のFOMCで一旦終了という可能性も想定しておく必要があります。

まとめ

上記の観点より、以前からお伝えしている「ドル一強」となっていくのではないか?と現時点では考えています。

ユーロは、大幅な利上げを現時点では行う予定にはしているが、経済面が悪化し続けている状況。

ポンドは、ブレグジットの影響でインフレ加速が進んでおり打破できない状況。

そして日本円は、介入するのでは?と騒がれているが上述した通りの状況。

「もしあなたが投資家だとしたらどの通貨を買いますか?」と質問されれば、間違いなく「米ドル」を選択すると思います。

それがそもそもの答えだと考えていますので、引き続き短期・中期目線で冷静に相場分析をしていきます。

今週もよろしくお願いします。

2022年9月12日

2022年9月5日~9月9日の重要局面をまとめました。

①ユーロ売り

- 欧州ガス価格が30%急騰

- 「ノルドストリーム1」の無期限停止延長

- 前週の金曜日に発表され大きく窓を開ける

②ポンド買い

- 英国首相「トラス氏」が勝利

- トラス新政権の経済政策含めて明るみになると動きが出る可能性がある

③オージー売り

- RBA政策金利発表

- 結果:50bp(合計235bp)

- 5会合連続利上げ

- 声明文の内容にて売られた(米ドルも要因)

④ドル買い

- ISM非製造業景況指数

- 予想:55.3 結果:56.9(前回56.7)

⑤ドル買い

- 鈴木財務大臣が会見によりドル円149.9円まで上昇

- 具体的な対応策についての言及を避けた

- 「継続なら必要な対応」と言い張った

- 日本は打つ手なしと市場は判断

⑥ユーロ買い

- プーチン大統領発言

- タービンがあれば明日にでも再開できる

- ロシアはエネルギーを武器として使用していない

⑦ユーロ売り

- ECB政策金利発表

- 結果:75bp(合計125bp)

- ECBの歴史の中では大幅利上げ

- ラガルドECB総裁の発言が弱気

※ECBによるユーロ圏の金融政策運営が始まった1999年以降で最大

⑧ドル揉み合い

- 財務相・日銀・金融庁の三者会合&パウエル氏発言

- 神田財務官の円安けん制発言

- ジャクソンホール会議でのパウエル氏発言とほぼ一緒

⑨ドル売り

- 黒田日銀総裁が岸田首相と会談

- 円安について強い懸念を表明

- 何らかの円安抑制対応の可能性を懸念

為替市況

先週の為替市場は、ドル円が約5円(500pips)という大幅上昇を記録。

週明けより3日間で149.990円に到達した為、日銀の口先介入が入るほどの急上昇でした。

おもな要因は以下の4点です。

- ISM非製造業景況指数が良好な数字

- サマーバケーション明けの海外ヘッジファンド勢の大量資金

- 一般投資家のストップロス

- ドル円の保有ポジションが少ない状況

①【ISM非製造業景況指数が良好な数字】

- 予想:55.3

- 結果:56.9(前回56.7)

50以上は景気が良いとの判断になるが、予想も前回の数字も超えた。

かなり良い数字と言えるだろう。

②【サマーバケーション明けの海外ヘッジファンド勢の大量資金】

海外勢のサマーバケーションが9月初旬まで続いていた。

そして米国は見解でもお伝えしていましたが、3連休明け。

ヘッジファンドの下半期スタートのタイミングも重なり、大量の資金が一気に流れ込んだ。

③【一般投資家のストップロス】

ショート勢などのストップ(損切り)を巻き込むような動き。

おそらく大量に切らされている可能性がある。

ショートの損切り=ロングポジションに変わる為、一気に上昇。

④【ドル円の保有ポジションが少ない状況】

140円の大台に乗った時点で、節目としてポジションをスクエアにしている方も多かったはず。

そもそもポジションが少ない時に大量の資金が流れ込むと相場はそのままスーっと動くことが多い。

7日(火曜)がそのタイミングだったと推測している。

そして日本では慌てて日銀や財務省が動き、水曜日には鈴木財務大臣が発言しました。

ただ発言内容にて「過度な円安が継続なら必要な対応」と言い、記者が「どのような対応?」の問いには、具体的な対応策についての言及を避けたような回答だった。

これにマーケットが反応し、【日本は打つ手なし】と判断し、大きくドル円が上昇しました。

木曜日には、

日本の「財務相・日銀・金融庁」の三者会合が行われたが、パウエル氏の発言などもありましたのでドル円は方向感がない展開に。

金曜日に、

ようやく黒田総裁が発言し、円安抑制対応の可能性があると市場が判断しドル円は大幅下落した状況。

この一週間は、RBA政策金利・ECB政策金利などかなり重要な指標がありましたが大きく動いたのはドル円でした。

特にインパクト無く終わった政策金利ですが、現在の状況をおさらいします。

RBA政策金利|9/6

※5会合連続利上げ

声明文の内容を見る限りはやはり弱気発言でした。

上値は限定的に終わり、オージーは大きく下落する展開に。

現在5会合連続利上げですが、今後の利上げに関してもデータ次第になりますので、世界の景気に左右される形となります。

まずは中国経済が良くなればオージーは買われる通貨になりますので、そこに期待したい所です。

ECB政策金利|9/8

75bpの利上げは、ECBによるユーロ圏の金融政策運営が始まった1999年以降で最大となる利上げをしたにも関わらず上値は限定的。

ラガルドECB総裁の発言では、

- 今回を含めて2回以上5回以下だろう。

- 今後の利上げ幅は「75bp幅での利上げが基準にはならない」と発言

この発言により大幅に売られてしまいました。

そもそも欧州の経済が良くない事は皆さんご存知だと思いますが、今までお伝えしてきた「金利を上げても天然ガスは生み出せない」ということですね。

もちろんマーケットも理解しているので、良いニュースが出たとしても大きく買われず、上値は限定的な動きになります。

BOE政策金利

本来9月15日の予定でしたが、エリザベス女王が死去されて喪に服すということで22日に変更となりました。

今週の警戒しないといけない指標

米国の「消費者物価指数(CPI)」です。

この指標の結果次第ではさらに大きくドル円が動く可能性がある。

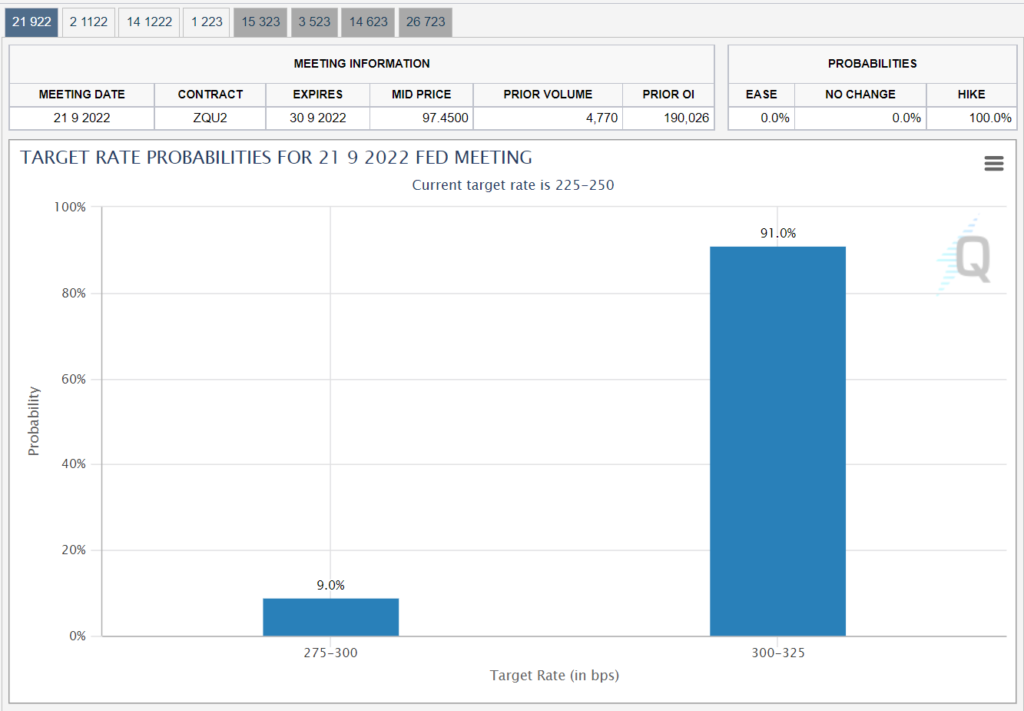

2022/9/21FOMCにて、FedWatchでは90%程が75bpに傾いている。

もし事前のCPIの数字が良ければ、先週のドル円144.90円の高値を更新する可能性があります。

逆にCPIの数字が悪ければ、インフレ加速が鈍化したと認識され、大きな押し目になるほどにドル円は下落する可能性もあります。

いずれにせよ大きく動く可能性があるので、警戒しながら相場状況を注視していきます。

今週もよろしくお願いします。

2022年9月5日

2022年8月29日~9月2日の重要局面をまとめました。

含み損2~3%推移の状況

以下のURLをご参考下さいませ。

https://ideal-fxsys.com/2209-eurgbp/

ドル円(1時間足表示)

①ドル買い

- FRBの引締め路線継続が確認

前週のジャクソンホール会議にてパウエル氏発言内容による。

高官が口を揃えてこのスタンスを貫いていることがドル高の大きな要因にもなっています。

②ユーロ買い

- ECB高官の75bp利上げ議論

- 次回ECB政策金利:少なくとも50bp~75bpを視野

- フォンデアライエン欧州委員長:電力価格の高騰への対応として「電力市場への緊急介入」

- レーン理事:大幅利上げ(タカ派発言)

③ドル買い

- 米消費者信頼感指数

- 予想:97.6 結果:103.2(前回95.3)

- 前回をも凌ぐ数字だった為、米長期金利が上昇しドルが買われた

④米株価下落

- 米経済指標の数字が良好

FRBの引締め継続が意識された為。

⑤ユーロ買い

- 月末リバランス

- ユーロドル:パリティ割れになるほど売られたので買い戻し

- ドル:大きく買われた月ではあったがリバランスにはほぼ関係が無い動き

⑥ドル買い

- 米新規失業保険申請&米ISM製造業景況指数

- 米新規失業保険申請→予想:24.8万件 結果:23.2万件(前回23.7万件)

- 米ISM製造業景況指数→予想:52.0 結果:52.8(前回52.8)

- 米指標の数字が良好=まだまだ米経済的に引き締めても問題なしだとマーケットは判断

- 24年ぶりにドル円は140円台達成

⑦ドル買い→ドル売り

- 米雇用統計

- 非農業部門雇用者数→予想:30.0万人 結果:31.5万人(前回52.6万人)

- 失業率→予想:3.5% 結果:3.7%(前回3.5%)

- 平均時給(前月比)→予想:+0.4% 結果:+0.3%(前回+0.5%)

- 平均時給(前年比)→予想:+5.3% 結果:+5.2%(前回+5.2%)

- 雇用者数が上回り一時上昇したが、失業率・平均時給が下回り売られる展開

ドル円は140円台をキープしたまま引けました。

⑧ユーロ売り

- ノルドストリームは稼働停止継続

- 「タービンでオイル漏れを検出。修理が行われるまで閉鎖されたままになる」と発表

- 「テクニカル的な問題の後も継続する」と発表

- 意図的かどうかはわからないが、修復の期間に関しては触れていない

- 欧州のエネルギー供給不安が再燃

為替市況

先週の為替市場は、前週のジャクソンホールでのパウエル氏のタカ派発言の影響で「FRBの引締め路線継続が確認」でき、24年ぶりの140円台をつけた。

米国

1週目の米指標は重要な指標が多いですが、ある程度良好な数字だった為、米経済はまだまだ引き締めても問題ないとマーケットは判断しドルが大きく買われた。

米株価に関してはFRBの引締め継続が意識され、1週間続落している状況です。

欧州

ユーロドルは1週間終わってみれば、パリティのラインを往来する揉み合いが続いた相場状況だった。

ただECBのメンバーに関しては、口を揃えてタカ派発言が増えている。

少なくても50bp、または最大75bpの利上げも視野に入っているとの事ですが米国を意識した数字になってきました。

欧州は各国の集合体になりますので、経済状況は各国バラバラです。

その為、インフレ加速を抑える為の無理な利上げなどは簡単にできる状況ではありません。

南欧(イタリアやスペインなど)の多額の債務を抱える国がEUに加盟しておりますので、そのような情勢の国が利上げをされるとかなり厳しい状態に追い込まれてしまいます。

そこで7月のECB政策金利では11年ぶりの50bp利上げに踏み切ったが、ラガルドECB総裁のTPI導入発言により大きくユーロは売られました。

金利が上昇することによる域内格差を是正する為に、新たな債券買い入れ措置である(TPI)の導入が決定。

これに対してマーケットは「結局、債権を買い入れすると言うことは金融緩和策だ」と判断し、ユーロが大きく売られたと言う背景がありました。

9/8にECB政策金利がありますが、当然上記のようなエリアによっては緩和策の幅を増やす可能性があるります。

もしそのような債権買い入れ措置の幅が広がるようであれば、「FOMCの75bpとECBの75bp」は同一の考えでは無いということを頭にいれておく必要があります。

数字だけを見れば同一なので多少のユーロ買い戻しがあるかも知れませんが、欧州経済が回復する目処は現在のところ皆無だとトレーディングチーム的には考えています。

今週から主要5カ国の政策金利の発表開始

各国の政策金利スケジュールは以下。

- 9/6:豪州(AUD):RBA政策金利

- 9/8:欧州(EUR):ECB政策金利

- 9/15:英国(GBP):BOE政策金利

- 9/22:日本(JPY):BOJ政策金利

- 9/22:米国(USD):FOMC

まず今週は豪州と欧州になります。

いずれも現在の予想は50bpの利上げです。

豪州は現在のところ予想通りと推測しておりますが、欧州は75bpというサプライズがあるかもしれません。

もちろん数字は発表されないと分からないですが、先週のECBメンバーの発言内容通りであればあり得る話です。

しかし上記でも説明した通り、一時的なユーロ買い戻しがあるかもしれないが限定的になる可能性が高いです。

豪州は9/5のOPECプラスの会合に注意が必要です。

現在原油価格は86ドルを推移しておりますが、報道ではこの会合で「減産を協議する」と言われている。

もし減産するとなると、原油価格は大きく上昇する可能性があり、原油価格に左右される原産国通貨(豪・加)へ買い戻しの可能性がある。

現在の原油の状況ですが、(先週金曜日)G7財務相は、

- ロシア産原油の上限価格を設定

- 上限を超過する価格のロシア産原油の輸入を禁止

上記を行うことで、ロシア側からすると市場価格より下回る価格での輸出をしないといけない状態になってしまった。

現在米国が原油の備蓄を放出している状態なので原油価格は抑え込まれているが、上記のロシアの件を考えると原油価格は下がるということで、中東勢にとっては面白く無い話。

その為、大きく原油価格を上昇させる為に、「減産」というワードが出ているといった感じです。

いずれにせよ政策金利が始まるので、ボラティリティが広がる相場状況になる可能性があります。

政策金利以外でも米国の重要指標などもありますので、しっかり数字が出てから対応していくようなスタンスで相場と向き合いしっかり分析していきます。

今週もよろしくお願いします。

“2022年9月|為替市況” への1件のフィードバック