本記事では、2023年8月の為替市況について解説いたします。

FXで良くあるテクニカル的な分析ではなく、ファンダメンタルズ(経済/金融の流れ)中心の見解となります。

8月は「夏枯れ相場」とも言われ、トレーダー・投資家の夏季休暇により市場の流動性が低下し、値動きが安定せず上下の激しい動きに警戒が必要です。

2023年8月28日~9月1日

上記日程の重要局面をまとめます。

①(月)全体的にレンジ相場

- 一旦小休憩を挟んだ相場状況

- ジャクソンホール会議通過

- 英国バンクホリデー

- 様子見相場

②(火)ドル高

- 最高値更新(147.356円付近)

- 米金利が上昇

- ストップロスを巻き込むような形で上昇

③(火)ドル安

- 経済指標

- JOLTS求人:予想9465千件 結果8827千件(前回9582千件→9165千件)

- 消費者信頼感指数:予想116.0 結果106.1(前回117.0→114.0)

- パウエル氏が望む労働市場の減速が数字として反映

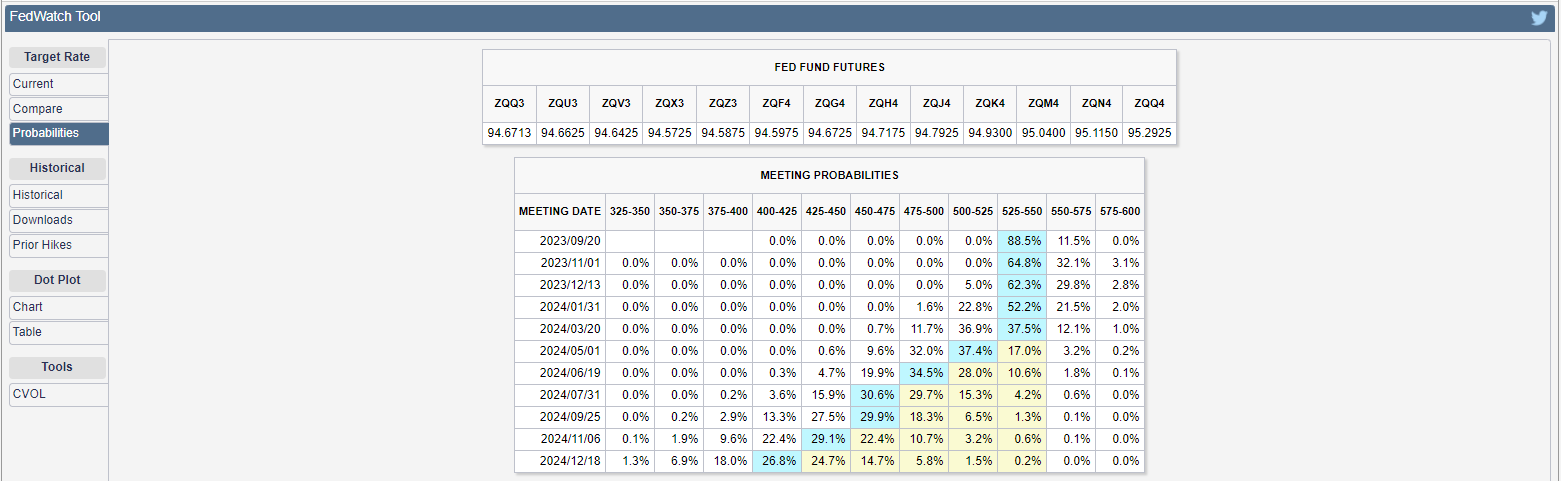

>>FedWatchの予測は年内利上げ無し

④(水)欧州通貨高

- 経済指標

- 独CPI・前月比:予想+0.3% 結果+0.3%(前回+0.3%)

- 独CPI・前年比:予想+6.0% 結果+6.1%(前回+6.2%)

>>予想よりかは鈍化していないことが原因

⑤(水)ドル安

- 経済指標

- ADP全米雇用報告:予想+19.5万人 結果+17.7万人

- 第2四半期GDP【改定値】:予想+2.4% 結果+2.1%(前回+2.4%)

- 個人消費【改定値】:予想+1.8% 結果+1.7%(前回+1.6%)

- 前月の速報値結果(2.4%)からの昨日の改定値結果(2.1%)が下方修正

⑥(木)欧州通貨安

- 経済指標

- 独失業率:予想5.7% 結果5.7%

- 独失業者数:予想+1.00万人 結果+1.80万人

- 欧州HICP前年比:予想+5.1% 結果+5.3%(前回+5.3%)

- 欧州HICPコア・前年比:予想+5.3% 結果+5.3%(前回+5.5%)

>>ドイツ経済の落ち込み

⑦(木)ドル高

- 経済指標

- PCE前月比:予想0.3% 結果0.2%(前回0.2%)

- PCE前年比:予想3.3% 結果3.3%(前回3.0%)

- PCEコア・前月比:予想0.2% 結果0.2%(前回0.2%)

- PCEコア・前月比:予想4.2% 結果4.2%(前回4.1%)

- 米新規失業保険申請件数:予想23.5万件 結果22.8万件(前回23.2万件)

- 経済指標の強い数字が影響

⑧(木)円高

- 月末リバランス

- 円が買われる

- ドル円145.500まで下落

- クロス円が揃って下落

⑨(金)ドル安

- 経済指標

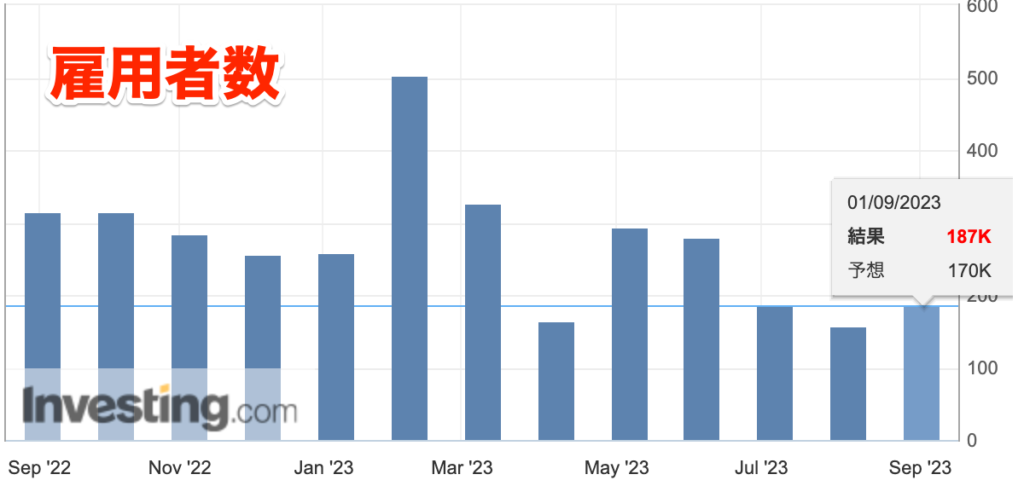

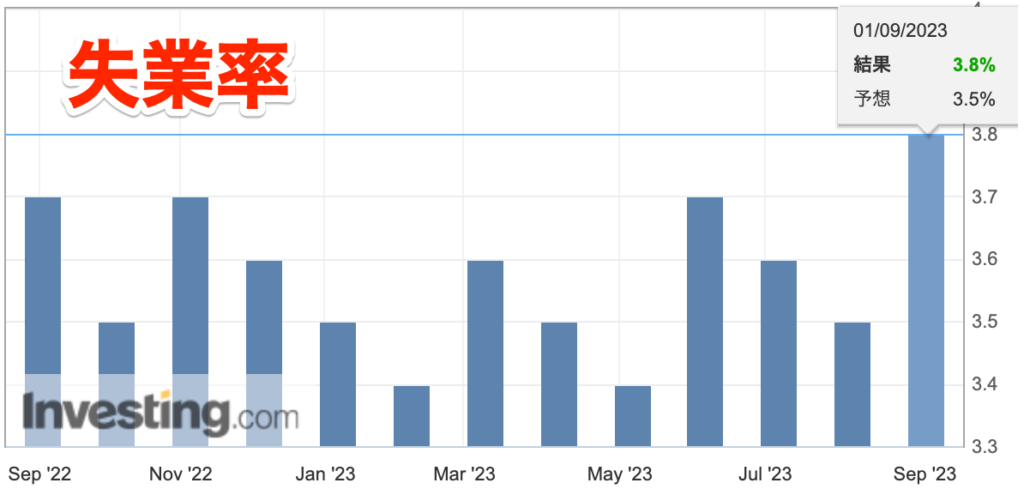

- 非農業部門雇用者数:予想16.5万人 結果18.7万人(前回18.7万人→+15.7万人)

- 失業率:予想3.6% 結果3.8%(前回3.5%)

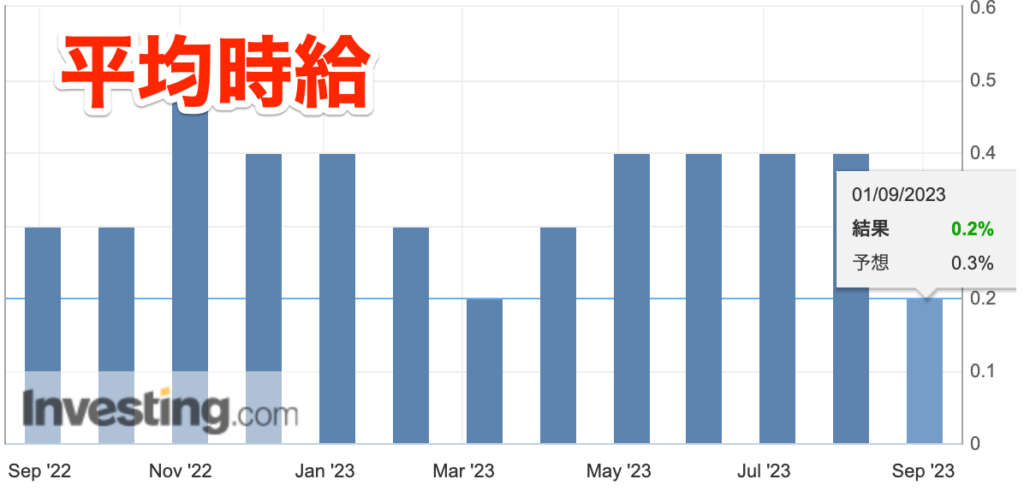

- 平均時給(前月比):予想0.3% 結果0.2%(前回0.4%)

- 平均時給(前年比):予想4.3% 結果4.3%(前回4.4%)

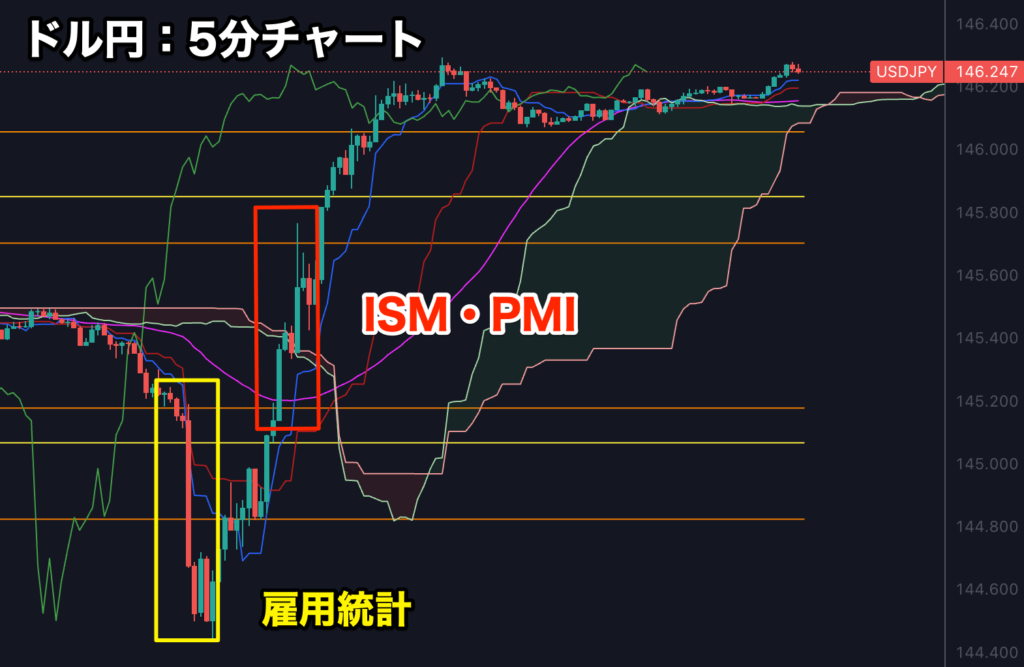

>>ドルは一時144.437円まで下落

⑩(金)ドル高

- 経済指標&週末フロー

- 米PMI:予想47.0 結果47.9(前回47.0)

- ISM製造業景況指数:予想47.1 結果47.6(前回46.4)

- 3連休の為の週末フロー

>>ドルは一時146.292円まで上昇

為替市況

先週の為替市場は、米国の重要な経済指標の発表がありました。

ドル円は2.9円(292pips)程の値幅が動き、年初来高値を更新中(147.363円)です。

ではメイントピックスは「米国JOLTS求人労働異動調査」「米雇用統計」についてまとめます。

米国JOLTS求人労働異動調査 |※以下「JOLTS」

「JOLTS」という経済指標は馴染みのない方も多いですが、「労働市場」に関わる指標として昨年から注目されています。

※JOLTS:求人数、採用数、離職数に関する統計ニーズに応えるために開発された経済指標

このJOLTSがなぜ注目されているのか?というと、求人数の増減で現在の労働市場の景気を計ることができるからです。

- 求人数が多い:人材が必要=景気が良いと判断(ドル高要因)

- 求人数が少ない:人材が不必要=景気が悪くなっていると判断(ドル安要因)

現在のFRBは、「インフレを撃退するために利上げをしながら、経済をソフトランディング(軟着陸)させる」事を目標にしております。

しかし米国の労働市場を見る限りはかなり景気が良い状態で、パウエル氏がジャクソンホール会議にて言っていたように「インフレを目標の2%に持っていくには労働市場の減速」が必要といわれています。

ではなぜ一定の減速が必要かというと、「景気が減速=給料が下がる=モノを買う意欲を無くす=物価安」に繋がります。

その為にFRBは政策金利を引き上げ、利上げによる引き締めを行い、個人や会社の財布の紐を締めさせる事で、物が売れにくくなり物価高(インフレ)を抑える方法を取っています。

そして今回のJOLTS求人の結果が以下になります。

【JOLTS求人】

- 予想9465千件 結果8827千件(前回9582千件→9165千件)

<JOLTS求人ピーク時>

JOLTSの弱い数字を受けて、ドル円は1.7円ほど下落する事になります。

ここまで動いた理由としては、ジャクソンホールでのパウエル氏の発言もあったことで、「労働に関する経済指標は注目されていた」という所がキーかなと。

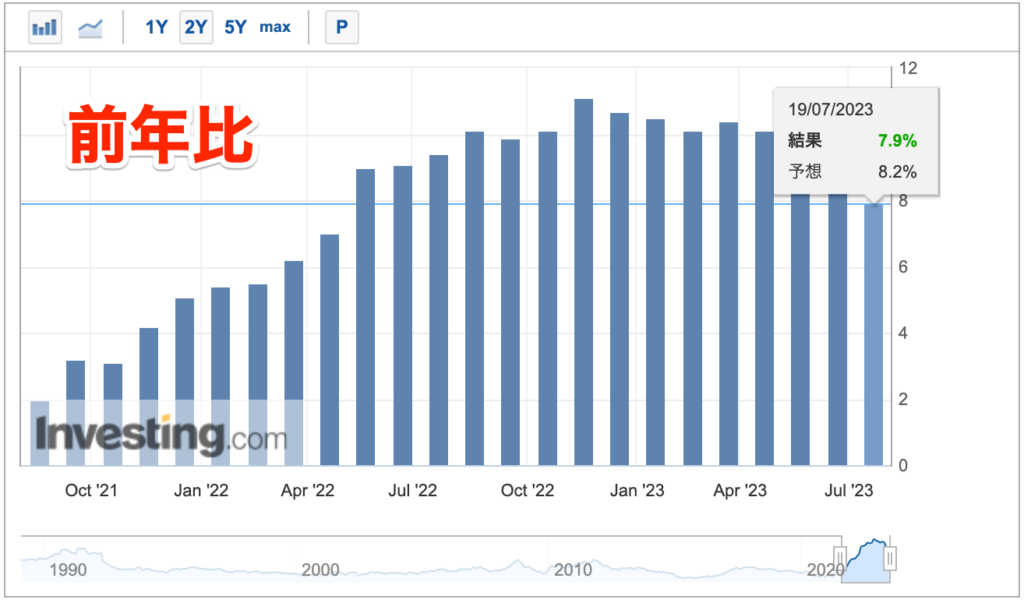

このグラフを見る限りでは、昨年5月のピーク時(11855千件)から徐々に求人数が落ちてきていることがわかります。

FRBは経済をうまくゆっくりと減速させていっていることが分かります。

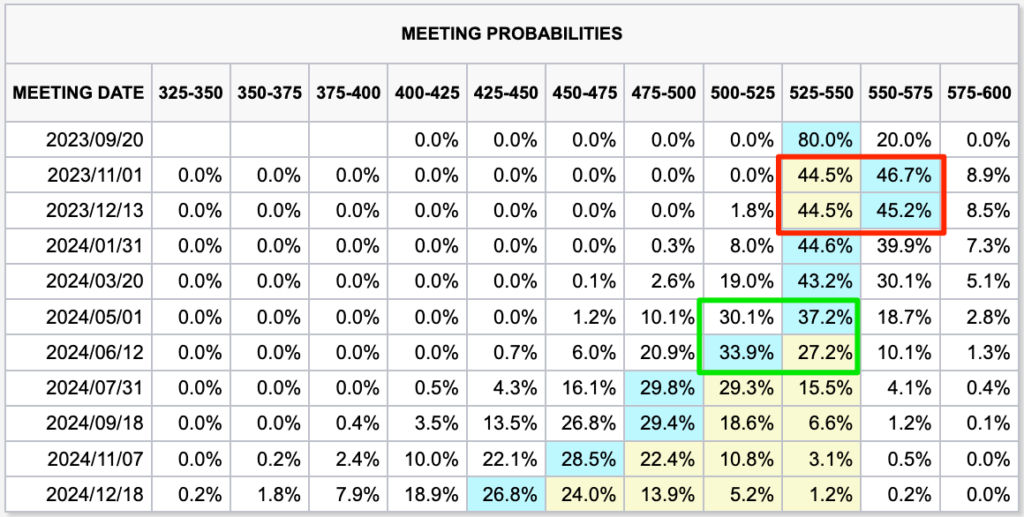

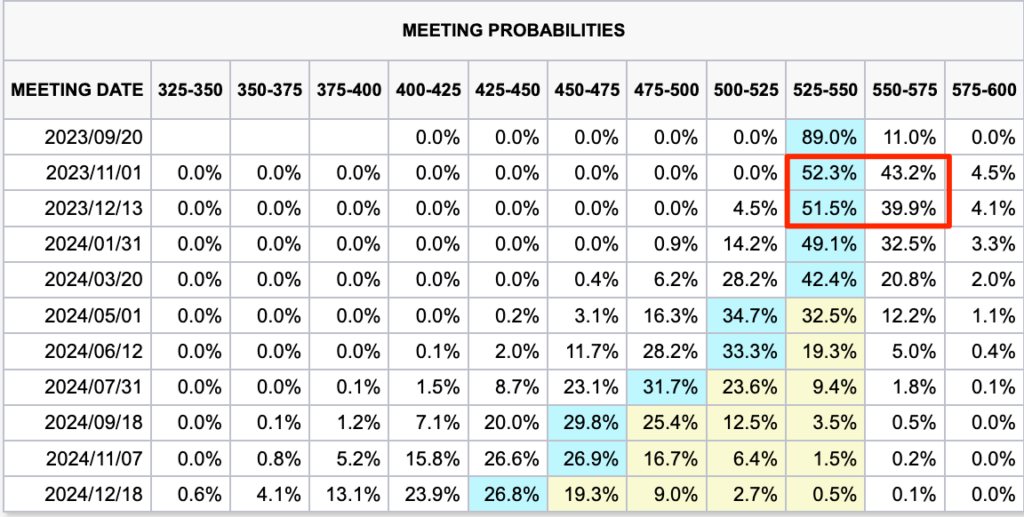

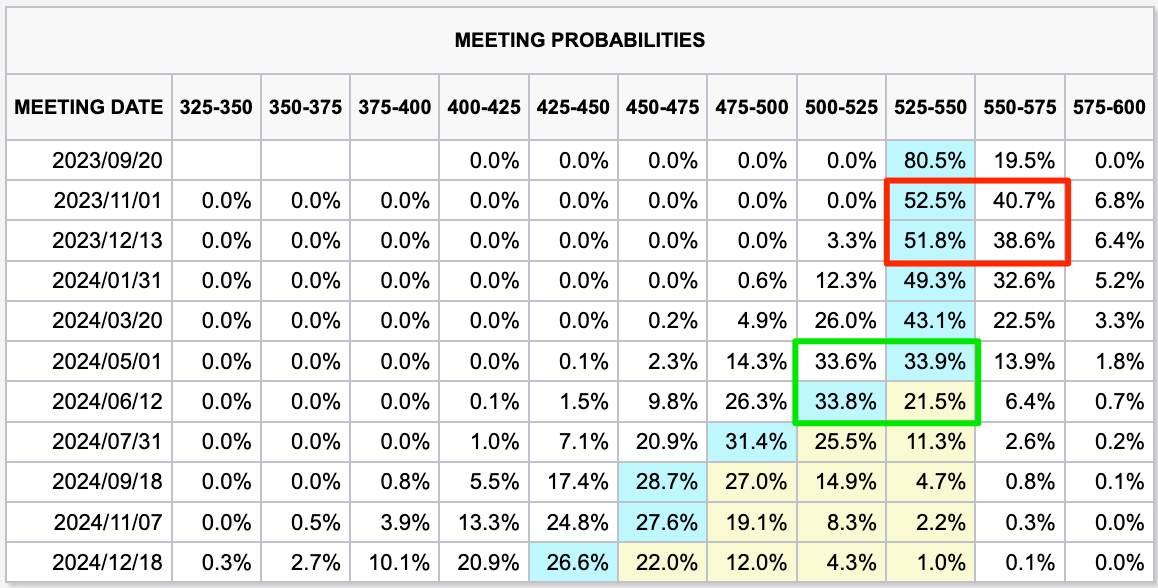

この結果を受けて、FedWatchでの年内後1回の利上げ予想が無くなりました。

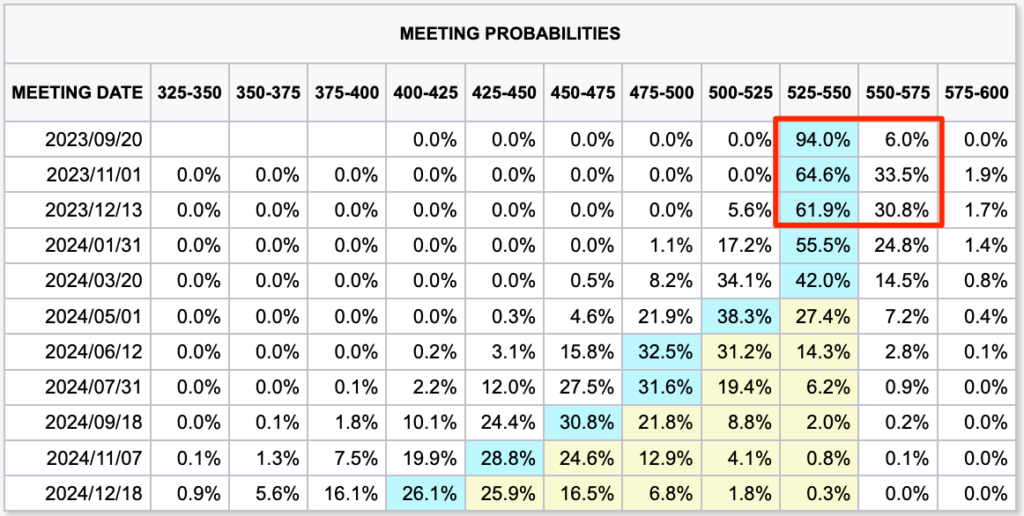

以下がFedWatchのデータになります。

雇用統計

- 非農業部門雇用者数:予想16.5万人 結果18.7万人(前回18.7万人→+15.7万人)

- 失業率:予想3.6% 結果3.8%(前回3.5%)

- 平均時給(前月比):予想0.3% 結果0.2%(前回0.4%)

- 平均時給(前年比):予想4.3% 結果4.3%(前回4.4%)

結果的には、

- 雇用者数→ドル高要因

- 失業率→ドル安要因

- 平均時給→ドル安要因

上記となります。

ただ雇用者数は、前回の発表から修正が入りました。

18.7万人から15.7万人に減少していると言うことは、結果的にはドル安要因だと認識しています。

この影響もあり、ドル円は大きく下落する事になります。

しかしドル円はその後上昇していきます。

まずはドル円の5分チャートと出来事になります。

ドル円が上昇した要因は以下3つだと考察しております。

- ISM・PMIの数字が良かった

- レイバーデイ後に予想される米大手企業の大量の社債発行・原油価格の上昇

- 3連休(本日月曜日がレイバーデイにて米国祝日)の週末フロー

「2」の社債発行の意味がなぜドル円上昇に繋がるのか少し説明を加えると、

- 社債:破綻リスクが低い

- 利率は米国債より高い

- 米国債の需要が減少する恐れ

そして米国債が売られると米長短金利が上昇するので、ドル円は上昇するという仕組みです。

今回の雇用統計の発表によって失業率が上がっていることはインパクトはありましたが、織り込みの推移に動きが出ております。

年内の利上げ据え置き予想が、60%台に突入しました。

この労働に関わる経済指標が弱い数字になっている事は、FRB目線では目標として掲げるインフレ抑制に対しての「安心」できる材料になります。

市場からすると、利上げをしなくても高い利上げ水準を維持するだけでインフレが抑え込めるのではないか?という流れになってきていると言う事ですね。

ただ油断をしてはいけない事をFRBも理解しているので、タカ派意見を貫いて市場をコントロールしてくる可能性もあるので引き続き注目です。

まとめ

労働市場の悪さが目立った1週間でしたが、引き続き次回のFOMCまでのスケジュールを確認する必要があります。

以下になります。

8/4:雇用統計(終了)8/10:CPI(終了)8/24-26:ジャクソンホール会議(終了)9/1:雇用統計(終了)- 9/13:CPI

- 9/20:FOMC

次会合のFOMCまでは、残り「CPI」となりました。

そのデータもしっかり分析していく必要があります。

引き続きFEDの動きに注目していきます。

今週もよろしくお願いします。

2023年8月21日~8月25日

上記日程の重要局面をまとめます。

①(月)ドル高

- 米長期金利の高値更新

- 4.3518%

- 2007年11月の水準

- 高い金利が維持される予想

- ドル円146.380円付近まで上昇

>>ジャクソンホール待ち相場

②(火)円高

- 岸田総理と植田日銀総理が対談

- 円高に振れる

- 「特に為替に関しての議論はない」

>>146.020円前後へ反発

③(水)欧州通貨安

- 経済指標

- 仏PMI製造業:予想45.2 結果46.4(前回45.1)

- 仏PMIサービス業:予想47.6 結果46.7(前回47.1)

- 独PMI製造業:予想38.5 結果39.1(前回38.8)

- 独PMIサービス業:予想51.3 結果47.3(前回52.3)

- 欧PMI製造業:予想42.5 結果43.7(前回42.7)

- 欧PMIサービス業:予想50.4 結果48.3(前回50.9)

- 英PMI製造業:予想45.1 結果42.5(前回45.3)

- 英PMIサービス業:予想50.7 結果48.7(前回51.5)

④(水)ドル安

- 経済指標

- 米PMI製造業:予想48.9 結果47.0(前回49.0)

- 米PMIサービス業:予想51.9 結果51.0(前回52.3)

- コンポジットPMI:予想51.7 結果50.4(前回52.0)

- 米長短金利が低下

>>債券のポジション調整が入ったと想定

⑤(水)米株価高

- エヌビディアの決算が好調

- 前年同期の67億ドルから135億1000万ドルに増加

>>米3指数株高へ

⑥(木)ドル高

- 債権の買い戻し

- 金利上昇の影響が強い

>>米株価は3指数揃って下落

⑦(木)ドル高

- 要人発言

- 金利はピークに近づいている

- 高い金利をしばらくキープする

>>ジャクソンホールのパウエル氏の発言待ち

⑧(金)若干ドル安

- 経済指標

- ミシガン大消費者信頼感指数:予想71.2 結果69.5(前回71.2)

- 1年先:予想3.3 結果3.5(前回3.4)

- 5年先:予想2.9 結果3.0(前回3.0)

>>瞬間だけ若干ドル安だが、発言が控えていることからあまり影響せず

⑨(金)ドル高

- パウエル氏発言(ジャクソンホール会合)

- ややタカ派発言が続く

- 強い経済成長があることで高い金利継続

- 発表直後:株価やや下落

- 発表直後:米長期金利上昇

為替市況

為替市場は、おもにはジャクソンホール会議でのパウエル議長の発言待ちの1週間となりました。

ドル円は2円(200pips)程のレンジとなり、年初来高値を更新中(146.620円)です。

週初めから半ばは、パウエルFRB議長の発言待ちによる影響で大きなレンジとなり、乱高下とはなりませんでした。

また発言の内容は「従来通り=ややタカ派」の予想通りという事で大きな上昇には至らずといった結果となりました。

ではメイントピックスである「パウエルFRB議長の発言内容」についてまとめます。

パウエルFRB議長の発言内容(ジャクソンホール)

パウエルFRB議長の発言内容は以下。

- インフレがピークから低下してきたことは歓迎すべきだが依然として高すぎる

- 適切なら、さらに利上げする用意がある

- インフレ率が目標に向かって持続的に低下していると確信できるまで引き締め的な金利水準を政策を維持する

- 今後の会合では、入ってくるデータ、進展する見通しとリスクを見極めながら、慎重に政策を進める

- PCE総合が鈍化したのはよいニュースだが、食料品やエネルギーの影響が大きく、基調的な方向性を示すシグナルとして誤解を招きかねない

- 6-7月のコアインフレの低下は、持続的な低下の確信度を高める始まりにすぎない

- コア財インフレはコロナ前を大きく上回る

- 住宅サービスインフレは低下し始めている

- 住宅以外のサービスは低下してきた

- 経済見通し見通し通りに冷え込んでいないかもしれない兆しに注意を払っている

- インフレ率を持続的に2%にまで低下させるには、トレンド以下の経済成長と労働市場の軟化が必要

- トレンド以上の成長が続くなら、インフレが強まるリスクがあり、金融引き締めはさらなる引き締めが正当化される

- インフレ目標が2%であることは今後も変わらない

- 実質金利は現在プラスで、中立的な政策金利を大きく上回っている。しかし中立金利を正確に特定することはできず、適切な政策金利のレベルには常に不確実性がある

- 金融引き締めが経済に与える時間差や、インフレと労働市場の関係にも不確実性がある

- 私たちは曇り空のもとで、星を頼りに航海している

- 今後の会合で、データの全体像と進展する見通しとリスクに基づいて、状況を評価する。その評価に基づいて、さらに引き締めるか、政策金利を一定に保って、今後のデータを待つか、慎重に検討する(利下げは言及せず)

上記の発言内容を受け、マーケットからは「ややタカ派」と結果的に捉えられ、ドル高という流れになっております。

要約すると、Fed(FRB)目線ではインフレが鈍化していることを認識しているが、まだインフレは高い状況だとした上で「適切ならさらに利上げする用意がある」と発言しております。

現在の米経済は好調で、この成長が続くようであればインフレが再燃してもおかしくないという認識なので、利下げに対しての言及をすることなく、とりあえずはまだインフレに対しての警戒感を見せている状況なので、ほぼほぼマーケットの想定内といった所でしょうか。

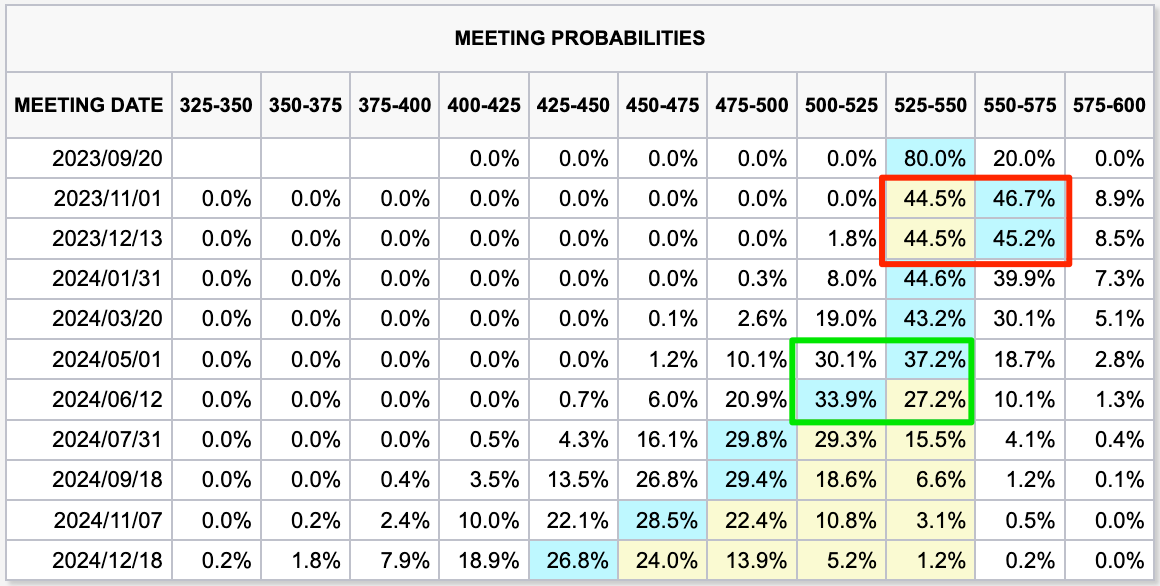

マーケットの反応としては、【利上げが残り1回あるかないか?】という事に注目しておりますが、「利上げの可能性がある」という方向にシフトしております。

マーケット予想を示す『FedWatch』より引用します。

- 赤枠:「利上げ予想比率」

- 緑枠:「利下げ予想比率」

ジャクソンホール会議のFRB議長の発言により、

- 利上げ予想が増加(11月または12月の利上げ予想増加)

- 利下げ時期が後退(来年5月から6月に後退)

という予想結果になりました。

※この予想比率は、次回9月のFOMCまでの「雇用統計」や「CPI」の指標結果により、動く可能性がまだ十分にあります。

ただしマーケット的には「期待していた程の動きには至らなかった」という印象だと推測されます。

ジャクソンホールというイベントを波乱なく通過しましたが、現在の所は「インフレ率が目標に向かって持続的に低下していると確信できるまで、引き締め的な金利水準や政策を維持する」とのスタンスに変更はないといった発言内容となります。

まとめ

次回(9月)FOMCまでのスケジュールは以下になります。

8/4:雇用統計(終了)8/10:CPI(終了)8/24-26:ジャクソンホール会議(終了)- 9/1:雇用統計

- 9/13:CPI

- 9/20:FOMC

8月発表の「雇用統計」と「CPI」と「ジャクソンホールでの発言」では、年内残り1回の利上げの可能性は高まっています。

まだ次回9月のFOMCまでに「雇用統計」「CPI」が続きますので、そのデータもしっかり分析していく必要があります。

引き続きFEDの動きに注目していきます。

今週もよろしくお願いします。

2023年8月14日~8月18日

上記日程の重要局面をまとめます。

①(月)豪ドル安&株安

- 碧桂園が国内債償還の3年延期を要請&失業率公表停止

- 中国不動産市場が揺らぐ

- 30日間の猶予期間に償還義務を果たせなければデフォルト

- 中国経済不安

- 若年層失業率の公表を一時停止

>>上記による豪ドル売り・リスクオフのドル買い

②(月)ドル高

- 長短期金利が上昇

- 小売売上好調予想で金利上昇

- 2年債4.89→4.97%

- 10年債4.16→4.2%

>>ドル円145.575で年初来高値更新

③(火)ポンド高

- 経済指標

- 失業率:予想—- 結果4.0%(前回3.9%)

- 失業保険申請件数:予想—- 結果+2.90万件(前回+1.62万件)

- ボーナス引いた平均収益:予想7.4% 結果7.8%(前回7.5%)

- 平均賃金(含ボーナス):予想7.3% 結果8.2%(前回7.2%)

>>利上げ観測も高まり25bpもしくは50bpの利上げも見込まれる

④(火)ドル高→ドル安

- 経済指標

- 小売売上高・前月比:予想+0.4% 結果+0.7%(前回+0.3%)

- 小売売上高・前年比:予想+0.4% 結果+1.0%(前回+0.2%)

- 輸入物価指数・前月比:予想+0.2% 結果+0.4%(前回-0.1%)

- 輸入物価指数・前年比:予想-4.5% 結果-4.4%(前回-6.1%)

- NY連銀製造業景気指数:予想-1.0 結果-19.0(前回+1.1)

>>強い数字でドル高になるが、NY連銀景気指数にてドル安

⑤(水)ポンド高

- 経済指標

- 英CPI前月比:予想-0.5% 結果-0.4%(前回+0.1%)

- 英CPI前年比:予想+6.8% 結果+6.8%(前回+7.9%)

- 英CPIコア・前年比:予想+6.8% 結果+6.9%(前回+6.9%)

- コアが落ち切らず高止まり

>>利上げ観測が高まる

⑥(水)ドル高

- FOMC議事要旨&中国経済悪化

- 大半が金融引き締めが必要

- 一部は過度の利上げに対する経済へのリスクを指摘

- 中国経済悪化からのリスクオフのドル買い

>>ドル円146円台を突破

⑦(木)豪ドル安

- 経済指標

- 失業率:予想3.6% 結果3.7%(前回+3.5%)

- 新規雇用者数:予想+1.50万人 結果-1.46万人(前回+3.16万人)

>>労働市場が悪化

⑧(木)ドル安

- 中国の介入強化指示

- 人民元買いドル売り

- 米株価が下落(中国が米国債売りで金利上昇)

>>米国が影響してのリスクオフの為、ドル売り

⑨(金)ドル安

- 中国経済の先行き不透明感

- 世界的に株価が弱含み

- 米長期金利が低下

>>一時ドル円が144.900円付近まで下落

為替市況

該当週の為替市場は、ドル高に振れた1週間となりました。

ドル円は1.9円(190pips)程の上昇となり、年初来高値を更新中(146.554円)です。

重要な経済指標があった訳ではないですが、リスクオフによるドル高が目立った1週間でした。

リスクオフの要因の一部は「中国経済」が挙げられます。

「碧桂園の債務問題」や「恒大集団破産申請」など、中国不動産バブルが崩壊するのではないかと危惧されています。

ではメイントピックスである「中国経済の現状」についてまとめます。

中国経済の現状

中国が世界に与える影響についてですが、まずGDPでは第2位の経済大国です。

GDPの内訳ですが、関連産業を含めると不動産業が25〜30%占めています。

そしてその不動産業の経済活動が20%落ち込むだけで、中国のGDPは5〜10%減少する可能性があるとされています。

世界2位の経済大国で、さらに25%の割合を占める不動産業が失墜すると、必然的に世界の関連企業などにも影響が及びます。

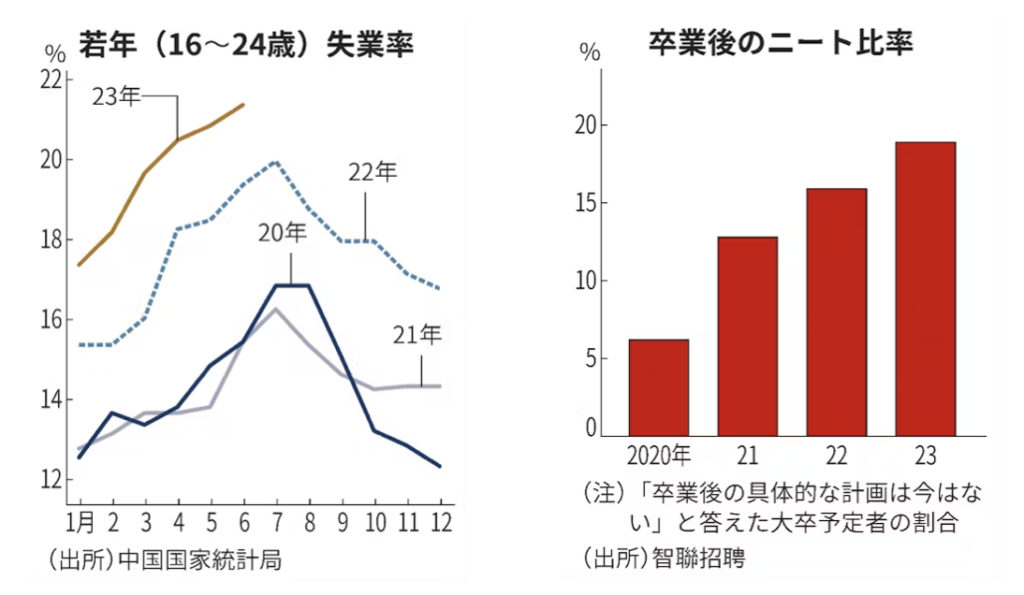

そして若年層の酷い失業率。

失業率が酷い数字となり、遂に【失業率公表を一時停止する】などの措置もあり市場はリスクオフ。

では現在、中国経済でどのような問題が起きているのかをまとめます。

不動産企業の危機

中国恒大集団(evergrande)が米国へ破産申請を行いました。

23/8/18の午前中に以下の報道がありました。

https://www.bloomberg.co.jp/news/articles/2023-08-17/RZJZGQDWX2PS01

2021年に債務不履行(デフォルト)に陥ってしまい、世界の金融市場に衝撃を与えましたが、負債額は49兆円とされています。

以前から度々報道されていたことで、この影響により相場が大きく動いた訳ではありませんが、先々週には中国の不動産大手である『碧桂園(country garden)』が、今年上半期の最終損益が76億ドル(約1兆1000億円)の赤字になる可能性があると報道がありました。

では、なぜこのような問題に発展しているのか?という事についてですが、以下の記事にて要因を分かりやすく掲載されていましたので共有いたします。

<参考URL>https://www.provej.jp/column/china/china-real-estate/

若年層の失業率

23年7月17日に発表された失業率の結果。

- 都市部失業率(若年層):16-24歳の失業率は21.3%

(参考URL)https://jp.reuters.com/article/china-economy-unemployment-idJPKBN2ZQ06F

21.3%は過去最高の水準となり、過去最悪の状態を更新し続けています。

若者者が長期間失業した場合、

- 技術蓄積に遅れ

- 労働生産性の伸びが鈍る

など、経済成長を阻みかねない状況という事です。

(中国)若年層の失業率は先進国内で比較しても高く、この水準は異常だと言われています。

ちなみに(日本)若年層の失業率は以下になります。

- 15-19歳の失業率:3.8%

- 20-24歳の失業率:4.8%

中国は若年層の酷い失業率と(現在)中国経済の悪化がプラスされているので、政府が景気刺激策を発表した所で相場にはポジティブに反映しない状況が続いています。

そもそもこの若年層の失業率が悪化している要因としては、コロナ禍による厳しいロックダウンがキッカケと言われています。

今年初めにゼロコロナ政策がようやく終了しましたが、時すでに遅く、現状に至っています。

(2000年頃から中国経済は急成長をしますが、その流れから失業率が多い理由を挙げるとキリがありませんので割愛致します。)

(現在)若年層の失業率の多さが目立ち、中国政府は若年失業率の公表を一時停止したので、投資家の信認が低下=リスクオフに傾いています。

まとめ(世界への影響は?)

この中国経済の問題による相場へ影響は、

- リスクオフ傾向

- 世界的に株価が続落

など、2000年以降は中国が急成長しているだけに、アジア周辺国(日本・香港・シンガポールなど)以外にも欧米への影響が出てくる可能性があります。

2008年のリーマンショック発生後、中国(チャイナマネー)が世界経済を救ったとも言われますが、リーマンショックから復調する過程で中国経済は巨大な市場規模(GDP第2位)へと成長を遂げました。

また中国経済不安の原因は、ほとんどが「中国政府の規制」からスタートしております。

社会主義国家なので仕方ない所もありますが、原因はある程度明確になっている為、まずは急場を凌ぎその処理に関しては後に行う。といった(現在)世界が発信している流れに乗って「大きな策」は打たざる得ない状況になると想定しています。

もちろんいつになるか?というタイミングは不明ですが、遅かれ早かれ対策を打つ必要性が高まっています。

8月はアノマリー的に『夏枯れ相場』と言われる通り、株価は下落しておりますので、引き続き日々の分析を継続します。

今週もよろしくお願いします。

2023年8月7日~8月11日

上記日程の重要局面をまとめます。

①(月)ドル高

- 債券市場で1030億ドル(約14兆7400億円)相当を発行

- 3年債420億ドル(8日)

- 10年債380億ドル(9日)

- 30年債230億ドル(10日)

- 短期金利(2年)下落

- 長期金利(10年)上昇

②(火)豪ドル安

- 中国貿易収支

- 中国輸出 (前年比) :予想-12.5% 結果-14.5%(前回-12.4%)

- 中国輸入 (前年比) :予想-5.0% 結果-12.4%(前回-6.8%)

- 貿易収支:予想+706.0億 結果+806.0億(前回+706.2億)

>>景気的には悪化

③(火)ユーロ安

- ECB 消費者期待調査結果&イタリア超過利潤課税

- 1年先のインフレ予想:結果3.9% 前回3.4%

- 銀行に対して40%の超過利潤課税

- イタリアの銀行株や欧州株が下落

>>ユーロ下落

④(火)米株安

- ムーディーズが米中堅地銀や中小行10行の信用格付けを引き下げ発表

- 米株価が下落

- ゴールドマン・サックス:-2%

- JPモルガン・チェース:-0.6%

- バンク・オブ・アメリカ:-1.9%

>>相場全体がリスクオフ

⑤(水)ユーロ高

- 超過利潤課税について一部撤回

- 総資産の0.1%を超えることはない

- 銀行・欧州株が買い戻し

⑥(水)ドル高

- 23時NYオプションカットにて大きいOP解消

- 一時143.753円を突破

- 前日高値を上抜ける

⑦(木)ドル安→ドル高

- 経済指標

- CPI前月比:予想+0.2% 結果+0.2%(前回+0.2%)

- CPI前年比:予想+3.3% 結果+3.2%(前回+3.0%)

- CPI前月比・コア:予想+0.2% 結果+0.2%(前回+0.2%)

- CPI前年比・コア:予想+4.8% 結果+4.7% (前回+4.8%)

- 新規:予想23.0万件 結果24.8万件(前回22.7万件)

- 継続:予想170.2万件 結果168.4万件(前回169.2万件)

- 予想を下回ったことで瞬間ドル安

>>ソフトランディング期待にてドル高へシフト

⑧(木)米株高→米株安

- 経済指標&要人発言

- 上記CPIの結果を受け、瞬間上昇

- デイリー米サンフランシスコ連銀総裁の発言の影響

>>まだFRBはやることがあるとのタカ派発言によりリスク選好後退

⑨(金)ドル安→ドル高

- 経済指標

- PPI前月比:予想0.2% 結果0.3%(前回0.1%)

- PPI前年比:予想0.7% 結果0.8%(前回0.1%)

- PPI前月比・コア:予想0.1% 結果0.3%(前回-0.1%)

- PPI前年比・コア:予想2.3% 結果2.4% (前回2.4%)

- ミシガン大学消費者信頼感指数:予想71.4 結果71.2(前回71.6)

- 1年期待インフレ:予想3.5% 結果3.3%(前回3.4%)

- 5年期待インフレ:予想3.0% 結果2.9%(前回3.0%)

為替市況

為替市場はドル高に触れた1週間となりました。

ドル円は3.5円(350pips)程の上昇となり、引けは年初来高値(145.067円)を更新しそうな勢いで引けています。

(8/14 9:00時点に年初来の高値を更新)

少し複雑な動きが多かったですが、ドルの底強さが目立ちました。

米株価は【夏枯れ相場】と言われる8月ですが、現在のところは急激な下落にならずに「ソフトランディング」が現実的になってきている状態だと想定されています。

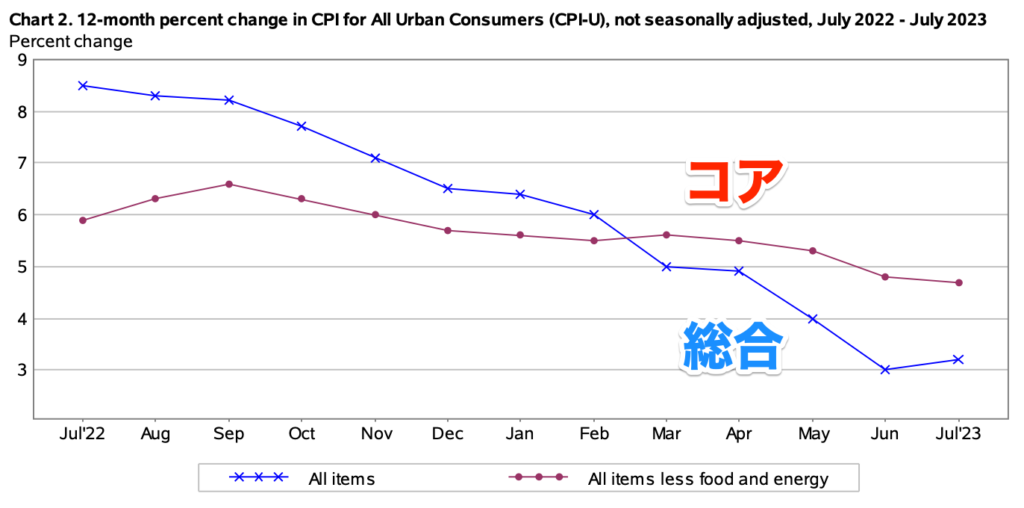

ではメイントピックスである「米CPI(消費者物価指数)からの現状」を解説します。

米CPI(消費者物価指数)から見た現状

※ドル円 2023/8/10(木)15分足チャート

アメリカの「米CPI」「新規失業保険申請件数」が発表された時間帯になります。

■今回のCPI結果

<米CPI>

- 前月比:予想+0.2% 結果+0.2%(前回+0.2%)

- 前年比:予想+3.3% 結果+3.2%(前回+3.0%)

- 前月比・コア:予想+0.2% 結果+0.2%(前回+0.2%)

- 前年比・コア:予想+4.8% 結果+4.7% (前回+4.8%)

予想を全て下回った結果で、発表直後は瞬間ドル安方向に動きました。

しかし同時刻発表の「新規失業保険申請件数」の数字、CPI総合の数字は下げ止まり感が出ている状態となり、再びドルの買い戻しが入る事になりドル円は上昇することになります。

CPI総合は2022年7月にピークとなってから、連続して数値は下落していました。

そして今回の米CPIにて、久しぶりに数値が上がりました。

「インフレ撃退」を目標に掲げているFRBからすると嫌な発表です。

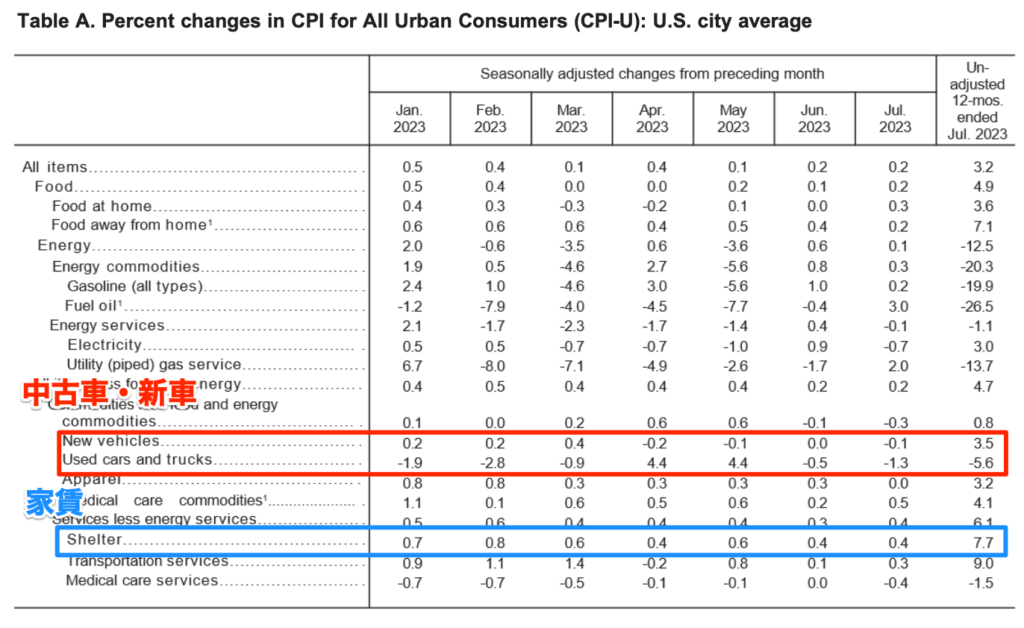

しかしコアCPIの「エネルギー・生鮮食品」を除いた数字は下落しています。

このコアの数字の1/3は家賃とされており、数字が反映するまでに期間を要するので落ちにくい数字とされています。

しかし今回は半導体不足が解消したことで、中古車や新車の価格が下がった事が影響していると想定されます。

■CPIの内訳

ドル高要因は以下で考察しております。

- 雇用統計の数字

- 米経済がソフトランディング

また前週(23/8/4)は雇用統計の発表がありましたので結果を掲載しておきます。

- 非農業部門雇用者数:予想+20.0万人 結果18.7万人(前回+20.9万人)

- 失業率:予想3.6% 結果3.5%(前回3.6%)

- 平均時給(前月比):予想+0.3% 結果+0.4%(前回0.4%)

- 平均時給(前年比):予想4.2% 結果+4.4%(前回4.4%)

上記の結果より以下となります。

- 雇用:ドル安要因

- 失業率:ドル高要因

- 時給:ドル高要因

結果はマチマチな数字となりましたが、現在は『雇用者数』より【失業率や平均時給】がインフレに対する注目度が高いため、発表直後はドル安となりましたが、週をあけた頭からドル高方面に進んでいる印象があります。

米経済がソフトランディング

FRBは米経済のソフトランディングを目標としています。

ソフトランディングとは、日本語で軟着陸を意味し、本来飛行機が緩やかに地面に降下する意味を表します。

経済用語では、過熱した景気を大きなショックを与えることなく、実体経済への悪影響が最小限に抑えられる形で、穏やかに減速させることをさします。

要するに2022年以降の急激な「利上げ」は、経済を不景気にする事とイコールになるので、経済状況は確実に悪化します。

ただし経済の減速や悪化を激しくせず、穏便な手段によって問題の解決を目指しています。

現在の株価(S&P500)は、減速するどころか、むしろ上昇トレンドなり史上最高値更新が射程圏内に入っている状況です。

2023年の相場は、2022年の急速な利上げに影響により米地銀が潰れる問題などが多発しましたが、結局は過去の失敗などから学び、FRBはしっかりコントロールしている状況です。

米経済のソフトランディングへの期待が高まり、ドルが買われているのも事実あると考察しております。

まとめ

9月のFOMCにて利上げするか否かについてですが、現状はまだわかりません。

しかし先々週の週報でもお伝えしているように、次回のFOMCまでのスケジュールは以下になります。

- 8/4:雇用統計(終了)

- 8/10:CPI(終了)

- 8/24-26:ジャクソンホール会議

- 9/1:雇用統計

- 9/13:CPI

- 9/20:FOMC

今月の雇用統計とCPIの結果では、もしかしたら利上げはありえるかも知れません。

その要因は「原油価格」「天然ガス価格」が上昇してきている事が背景にあります。

この価格が上がることはインフレ上昇に繋がる要因になりますので、そのため現時点で米国の要人達の発言内容が若干タカ派よりの理由にもなっているのではないかと想定しています。

現在は【インフレ鈍化のヘッドライン】がよく出てきていますが、そろそろ【9月FOMCの利上げ必須】を漂わせるヘッドラインが出てくる可能性もあります。

しっかり日々の分析を怠らないようにしていきます。

今週もよろしくお願いします。

2023年7月31日~8月4日

上記日程の重要局面をまとめます。

①(月)円安

- 国債買い入れオペを通知

- 対象5~10年の国債で買い入れ額は3000億円

- 臨時オペの通知は2月22日以来

- 買い入れは緩和策なのでドル円が上昇

>>ドル円一時142.700円まで上昇

②(火)豪ドル安

- RBA政策金利

- 結果:据え置き(410bp)

- 利上げ予想だったがCPIは鈍化

- 様子を見て更に利上げをするか検討

③(火)ドル安

- 経済指標

- ISM製造業景況指数:予想46.8 結果46.4(前回46.0)

- JOLTS求人:予想9610千件 結果9582千件(前回9824千件→9616千件)

>>ファーストリアクションはドル売り

④(水)ドル安

- フィッチが米国の格下げを発表

- 最上位の「トリプルA」から1段階低い「ダブルAプラス」に引き下げ

- イエレン財務長官:格付けは恣意的で、古いデータに基づいている

- 米株価は3指数揃って下落

- 2年債利回り低下・10年債利回り上昇

>>底堅い動きとなり、すぐにドルは買い戻し

⑤(水)ドル高

- 経済指標

- ADP全米雇用報告:予想+18.9万人 結果+32.4万人(前回+49.7万人→+45.5万人)

>>ドル円が143円台をキープ

⑥(木)円安

- 日銀臨時オペ

- 再度日銀の臨時オペが通知

- 対象3~5年の国債で買い入れ額は1000億円

- 対象5~10年の国債で買い入れ額は3000億円

>>ドル円一時143.900付近まで上昇

⑦(木)ポンド安→高

- BOE政策金利

- 結果:25bp利上げ(525bp)

- 6人が25bp、2人が50bp、1人が据え置き

- インフレ率を落としきれていないのでまだ対策は必要

- 議事要旨&総裁発言は依然タカ派

- 発表直後は下落するが、NY時間から上昇

⑧(木)ドル安

- 経済指標

- 新規失業保険申請件数:予想22.5万件 結果22.7万件(前回22.1万件)

- 非農業部門労働生産性:予想+2.3% 結果+3.7%(前回-2.1%→-1.2%)

- 単位労働費用:予想+2.5% 結果+1.6%(前回+4.2%→-3.3%)

- ISM非製造業景況指数:予想53.0 結果52.7(前回53.9)

>>米株価が下落しドルも売られる

⑨(金)ドル安

- 経済指標&金利

- 非農業部門雇用者数:予想+20.0万人 結果18.7万人(前回+20.9万人)

- 失業率:予想3.6% 結果3.5%(前回3.6%)

- 平均時給(前月比):予想+0.3% 結果+0.4%(前回0.4%)

- 平均時給(前年比):予想4.2% 結果+4.4%(前回4.4%)

- 雇用はドル安、失業率はドル高、時給はドル高とマチマチな動き

>>金利低下によるドル売りが目立つ

為替市況

対象期間の為替市場は、(前週金曜)日銀政策金利発表が終わった(翌週月曜)に意表をつく「日銀の国債買い入れオペ」が通知され、ドル円やクロス円は大きく上昇する相場となります。

ドル円は、約3.2円(320pips)の上昇相場となり、週後半はレンジ相場となります。

今回のメイントピックスである「各国の金融政策(続き)」を解説します。

RBA政策金利

【まとめ】

- 据え置き(410bp)

- 事前に一部ではCPIが鈍化していたこともあり、「据え置き」予想も出ていた

- 利上げ幅での影響と経済見通しを見極めるための時間をさらに確保することが目的

- データ次第では利上げをするか検討

結果としては、マーケット予想は外れ「据え置き」となりました。

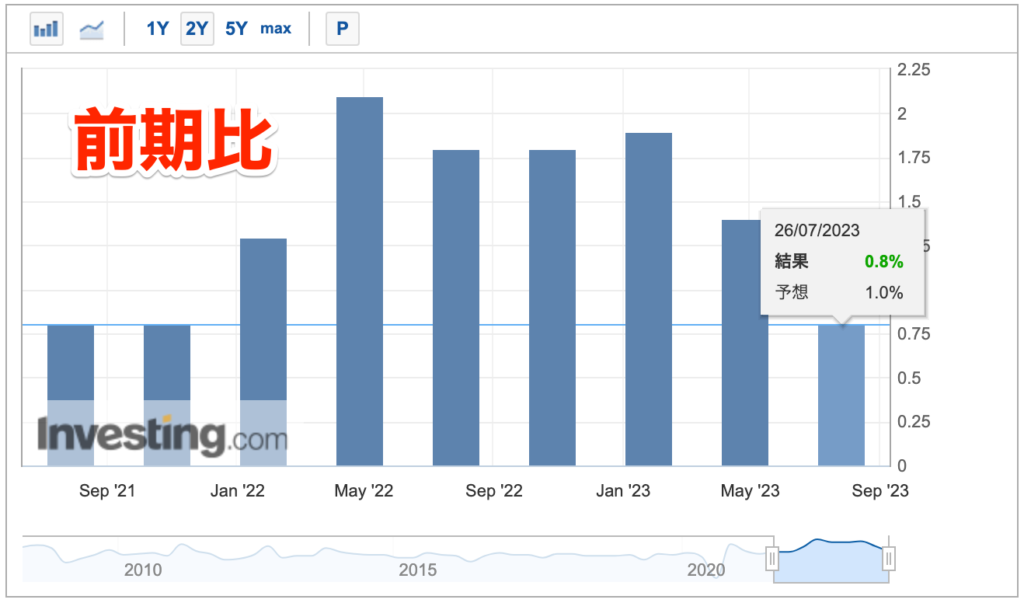

23/7/26発表のCPIにて予想以上の鈍化をしていたことが要因としてあげれます。

CPIの結果は以下になります。

【第2四半期消費者物価指数】

- 前期比:予想+1.0% 結果+0.8%(前回+1.4%)

- 前年比:予想+6.2% 結果+6.0%(前回+7.0%)

いまだインフレ率は高い状態で利上げをしていかないといけない水準ですが、利上げをしすぎるリスクは経済が後退してしまうことです。

また利上げをしたからと言ってすぐに効果は出ないので、今までの利上げをしてきた分で経済にどれぐらいの影響を及ぼしているのかを見ながら慎重にバランスをとって、経済面ではソフトランディングで終わらせ、インフレを撃退したいところです。

この考えはどこの中銀も同じくです。

今回のRBAは一旦据え置きをして、経済見通しを見極めるための時間をさらに確保し、今後のデータを見ながら必要であれば「利上げを検討」するといった内容で着地しました。

BOE政策金利

【まとめ】

- 25bp利上げ(525bp)で予想通り

- 6人が25bp、2人が50bp、1人が据え置き

- インフレ率を落としきれていないので対策は必要

- 金利を現状維持すると宣言する時期ではまだない

- 政策金利575bpがピークになる予想

結果としては、マーケットの予想通り「25bp利上げ」となりました。

内訳は、6人が25bp、2人が50bp、1人が据え置きになります。

ということは「利上げ」と「据え置き」で見た場合、8対1で利上げを支持していることになります。

それほどインフレ率が高い英国ですが、引き続きインフレ圧力が強まるようなら、更なる利上げをしていくといった内容でした。

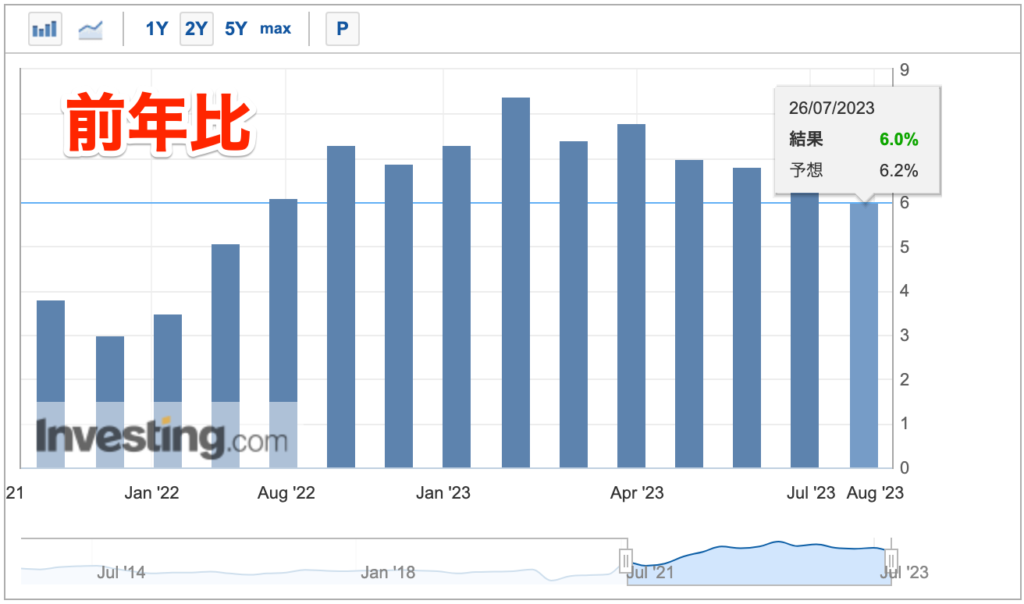

まずは現在のCPIは以下になります。

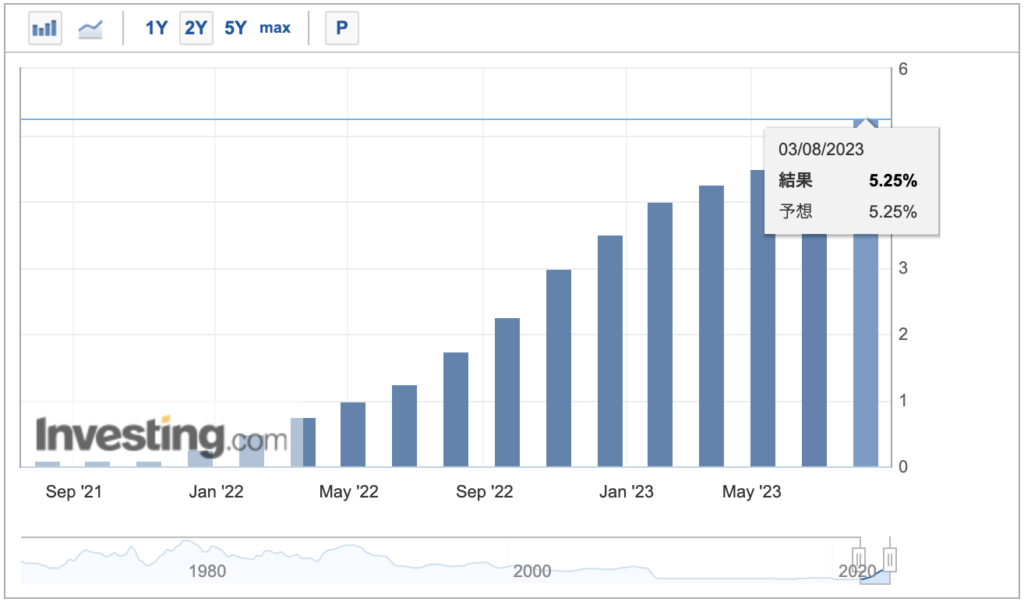

525bpの政策金利は、主要国の中でも高い金利度合になります。

ただしCPIが一時期より鈍化していますが、そこまで鈍化しきっていない状況となります。

英国は、

- 食料品価格の高騰

- 雇用の逼迫

- 発電と家庭用暖房における天然ガスへの依存度の高さ

などが要因とされており、他国より強いインフレ圧力に晒されている状況です。

議事要旨&総裁発言は依然タカ派が続いていますが、各国の中銀と同様に利上げをしすぎても経済にダメージがあります。

英国に対してマーケットは経済ダメージを不安視しており、利上げをするとなっても瞬間的には買われますが、結局ポンド安になります。

今回の議事要旨で発表されたインフレ予測は以下になります。

- 1年後のインフレ予測は+2.82%(5月予測は3.38%)

- 2年後のインフレ予測は+1.65%(前回は1.09%)

- 3年後のインフレ予測は+1.46%(前回は1.16%)

インフレリスクは依然上方に傾いているが、5月よりも減少している状況です。

あくまで世界的な目標基準は「インフレ率2%」になりますので、英国ももちろんそこを目指しています。

(現在)マーケットでは利上げピークが575bp(残り50bp)で打ち止めではないか?と噂されています。

まとめ

これで主要5カ国の金融政策発表が終わりましたが、タカ派度合いは以下です。

- BOE(英国)

- ECB(欧州)=RBA(豪州)

- FRB(米国)

- BOJ(日本)

政策金利以外でインパクトがあったトピックは、

- 「フィッチが米国債の格下げ」を発表

- 日銀の臨時オペ

など、債券や株価市場に振らされることもありました。

8月は「夏枯れ相場」とも呼ばれ、夏季休暇を取得することから金融市場では取引量が減少し閑散相場になる傾向がありますので、上下の値動きが激しくなる可能性があります。

月初の動きをしっかり観察し、引き続き分析しトレードしていきます。

今週もよろしくお願いします。