本記事では、2024年1月の為替市況について解説いたします。

テクニカル分析も重要ですが、FXは外貨と外貨の両替による取引で損益が発生します。

そのため週間レポートは、通貨の売買を促すきっかけとなるファンダメンタルズ(経済/金融の流れ)中心の見解となります。

各週の相場状況・重要トピックスについて解説します。

▼年始の稼働予定

2024年1月17日より稼働致しました。

本年度も宜しくお願い致します。

2024年1月29日~2月2日

①(月)ユーロ安

- 要人発言(デギンドスECB副総裁)

- インフレと成長率の下振れリスクに直面

- ラガルドECB総裁も同じ事を発言

>>信憑性が高まった

②(月)ドル安

- 米政府借入予定額が下方修正

- 1-3月(第1四半期)の連邦政府の借り入れ必要額7600億ドルの見通し

- 長期国債の発行も減少=国債価格が上昇

>>金利低下のドル下落

③(火)ドル高

- 経済指標

- JOLTS求人:予想8750千件 結果9026千件(前回8790千件→8925千件)

- S&P/ケース・シラー住宅価格指数・前月比:予想+0.45% 結果+0.15%

- S&P/ケース・シラー住宅価格指数・前年比:予想+5.65% 結果+5.40%

>>米国の強い経済指標

④(水)豪ドル安

- 経済指標

- 豪第4四半期消費者物価指数・前期比:予想+0.8% 結果+0.6%(前回+1.2%)

- 豪第4四半期消費者物価指数・前年比:予想+4.3% 結果+4.1%(前回+5.4%)

>>弱い経済指標を受けて

⑤(水)ドル安

- 経済指標&国債&月末ロンドンフィックス

- ADP全米雇用報告:予想+14.5万人 結果+10.7万人(前回+16.4万人→+15.8万人)

- 米第4四半期雇用コスト指数:予想+1.0% 結果+0.9%(前回+1.1%)

- シカゴ購買部協会景気指数:予想48.0 結果46.0(前回46.9→47.2)

- 国債発行額が今後数四半期は増額見込んでいない(国債買い→金利低下)

>>月末ロンドンフィックス:1月は8円上昇のリバランス

⑥(水)ドル安

- FOMC

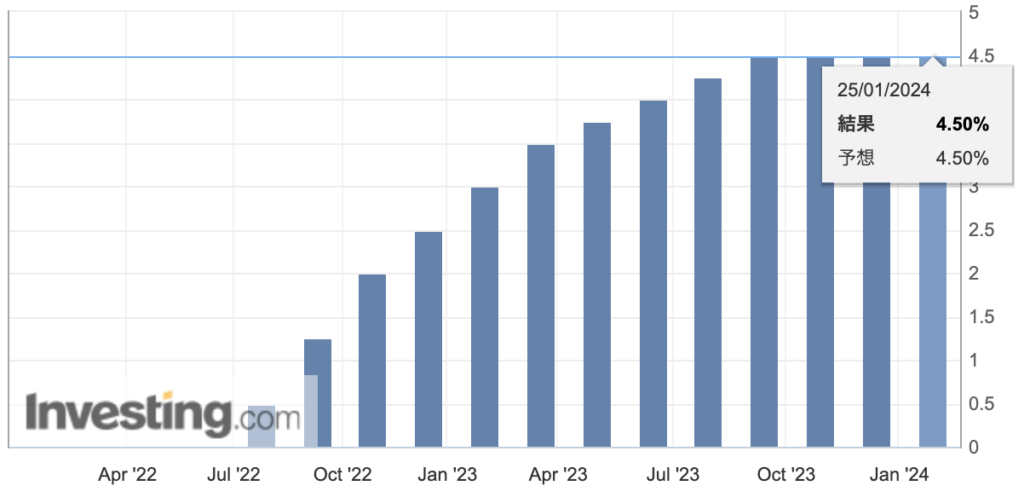

- 結果:据え置き(550bp)

- 声明文変更(中立的に)

- 3月の利下げの可能性は低い

- 5月の利下げの可能性は95%以上の予想

- QT縮小のペースを遅くする議論は次回から(現状据え置き)

⑦(木)ポンド高

- BOE政策金利発表

- 結果:据え置き(525bp)

- ガイダンス変更(「追加利上げが必要」の文言を削除)

- MPCは6対3で5.25%の据え置きを決定

- 2人が0.25%の利上げ、1人が0.25%の利下げを主張

- 金利の変更はデータ次第

- CPIは今後数カ月で低下すると予想

- 金利の水準は依然として適切

⑧(木)ドル安

- 経済指標&米地銀株価下落

- 新規失業保険申請件数:予想21.2万件 結果22.4万件(前回21.4万件→21.5万件)

- 単位労働費用【速報値】:予想+1.6% 結果+0.5%(前回-1.2%→-1.1%)

- ISM製造業景況指数:予想47.0 結果49.1(前回47.4→47.1)

- 米地銀NYCB(ニューヨーク・コミュニティ・バンコープ)の株価大幅低下(2日連続)

>>ISMは強く瞬間的に上昇したものの他要因で下落

⑨(金)ドル高

- 経済指標

- 非農業部門雇用者数:予想18.0万人 結果35.3万人(前回21.6万人→33.3万人)

- 失業率:予想3.8% 結果3.7%(前回3.7%)

- 平均時給・前月比・前月比:予想0.4% 結果0.6%(前回0.4%)

- 平均時給・前年比:予想4.2% 結果4.5%(前回4.1%→4.3%)

- ミシガン大:予想78.8 結果79.0(前回78.8)

>>全てドル高要因(サプライズ)となり、3月利下げがほぼ無しと言える結果となる

⑩(金)米株価高

- 米主要3指数は揃って史上最高値を更新

- 米経済が堅調だという観測

- メタ・プラットホームやアマゾンの決算が好感され続伸

>>米経済が強すぎる

為替市況

FOMC・月末フロー・米重要経済指標が続く、重要な1週間となりました。

米経済は依然と強く、【3月の利下げはほぼ無し】になるのではないか?との観測が入り、ドル高の株安に陥るかと思いきや(金曜日)米株価3指数は揃って史上最高値を更新するなど、米大手企業の決算は予想を上回る強さを見せて引けています。

米経済・ドルが強い状態となり、(ドル円)は270pips(2.7円)の乱高下となりました。

では今回のメイントピックスである、

- FOMC

- 米雇用統計

- BOE政策金利

についてまとめていきます。

FOMC

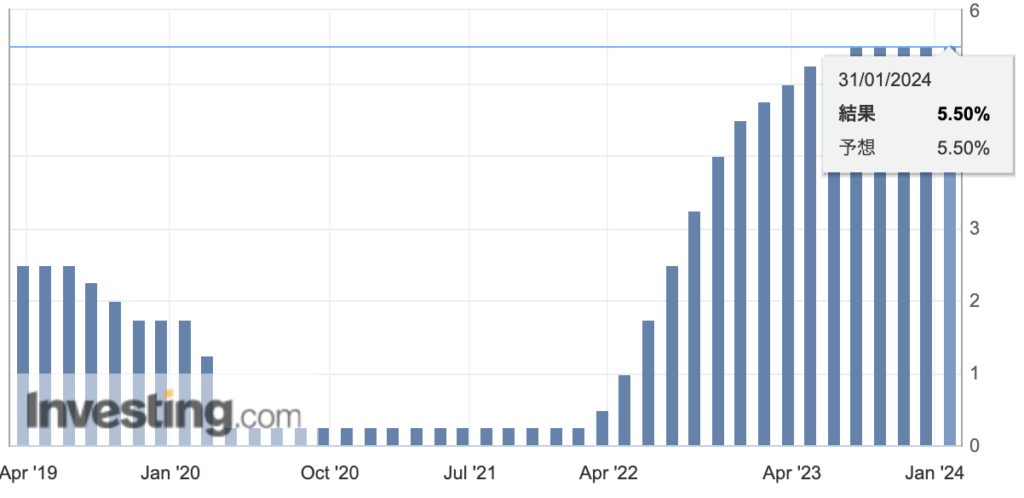

- 結果:据え置き(550bp)

- 声明文変更(いつでも引き締め可能→FF金利の目標レンジの調整を検討する)

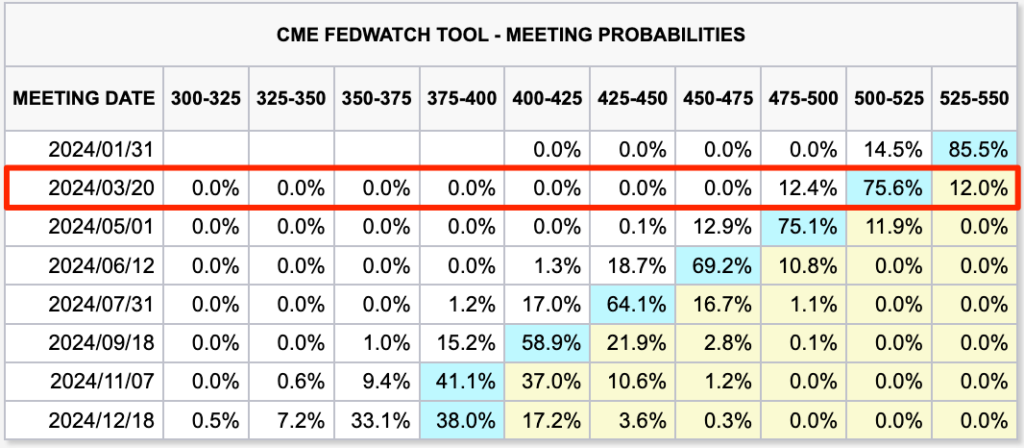

- パウエル氏:3月の利下げの可能性は低い

- FedWatch:5月の利下げの可能性は95%以上の予想

- QT縮小のペースを遅くする議論は次回から(現状据え置き)

<声明文変更内容>

- (前回)徐々にインフレ率を2%に戻すために適切とみられる追加的な金融政策の引き締めの程度を決めるに当たり・・・

- (今回)FF金利の目標レンジの調整を検討する際、委員会は今後のデータ、今後の見通し、リスクのバランスを慎重に評価する・・・

前回はいつでも「引き締め」ができる準備があるとのことで、どちらかというとインフレ再燃を警戒した「利上げ」を重視した声明文になっておりました。

今回は「FF金利の目標レンジの調整を検討する」という【結果次第では(利上げ・利下げ)どちらにでも転びますよ。】というような中立的な声明文に変更してきました。

そして、「インフレ率が2%に向けて持続的に推移しているという確信がさらに高まるまでは、目標レンジを引き下げるのは適切ではないと考えている」といったように、「利下げ」のワードを一部声明文に記載していることが重要であり、「利下げ」に関しても考え始めているという内容になります。

ただしトータル的には、「利上げフェーズは終了した。利下げ時期も当然考えているが、すぐに利下げをできるかは、まだわからない」といった内容の声明文です。

マーケットの反応は、3月利下げに半数ぐらいは期待していた事もあり、「声明文的には次会合の利下げは期待できなさそう」という反応で、若干ドルの買い戻しが入り、発表間近のレート付近に戻ります。

パウエル議長の発言

そしてパウエル議長の発言にて、

- 「労働市場が予想外に弱まってこれば利下げの可能性は高い」

- 「多くのディスインフレは商品セクターからもたらされている」

などの発言内容を受けてドル売りで反応するも、「3月利下げの可能性が高いとは考えていない」・「中央値で今年3回の利下げを予想している」発言などで、「3月利下げに関して現状では確率が低い」とされたことでドル円は再び上昇することになります。

(参考URL)ブルームバーグ

FOMC、金利据え置き-3月利下げの可能性低いとパウエル議長

https://www.bloomberg.co.jp/news/articles/2024-01-31/S853GLT1UM0W00

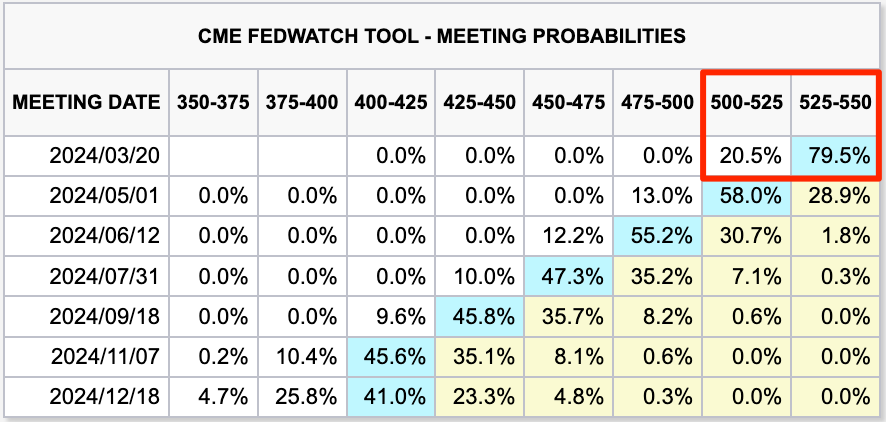

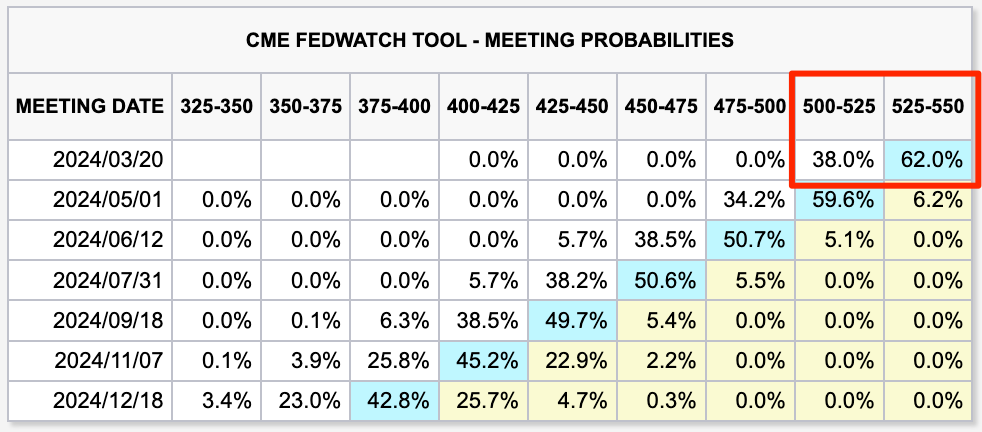

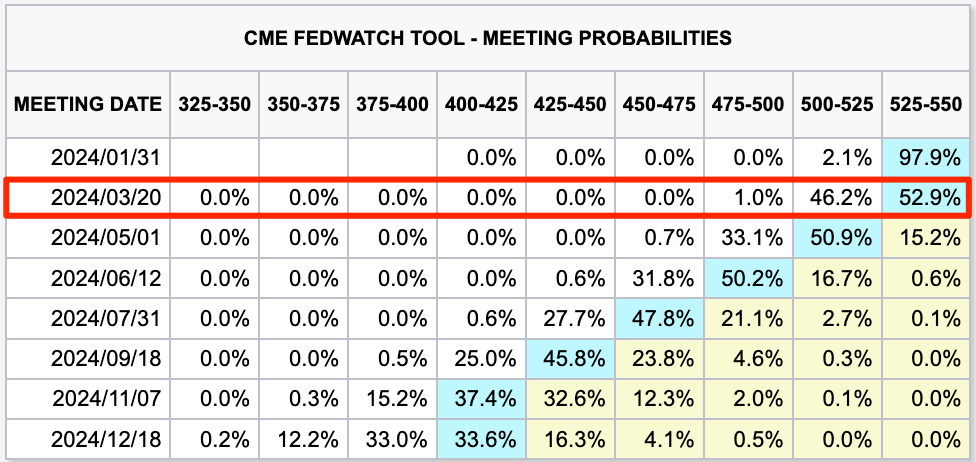

このパウエル氏の発言を受けて、発表直後のFedWatchでは3月利下げは30%台となりましたが、マーケットはまだ3月利下げの期待値が一定数あります。

▼FedWatch(FOMC翌日の午前時点)

「3月利下げの可能性」が半数に戻っている状態で、マーケットも迷っていることがわかります。

しかし、今回の発表で「5月会合|利下げの可能性」は95.0%となっており、マーケットの基本シナリオが5月利下げと考えていることがわかります。

そして金曜日の雇用統計がかなり強い数字となりました。

<米雇用統計>

- 非農業部門雇用者数:予想18.0万人 結果35.3万人(前回21.6万人→33.3万人)

- 失業率:予想3.8% 結果3.7%(前回3.7%)

- 平均時給・前月比・前月比:予想0.4% 結果0.6%(前回0.4%)

- 平均時給・前年比:予想4.2% 結果4.5%(前回4.1%→4.3%)

数字はすべて悪化する予想でしたが、全て強い数字になるという完全にサプライズな内容となりました。

週半ばには【米地銀の株価大幅下落】などがあり、マーケットは「やはり利下げは必要か?」と考えていたと推測されますが、雇用統計は強い結果=米経済が強いのであれば、3月利下げは時期尚早であり引き続きインフレ撃退を優先して利下げ時期は5月会合以降となります。

(参考URL)ブルームバーグ

米雇用統計「ショッキング」、3月利下げに別れ-市場関係者の見方

https://www.bloomberg.co.jp/news/articles/2024-02-02/S88FOJT1UM0W00?srnd=cojp-v2

賃金の上昇が観測されていますので、続いて「インフレの再燃」が警戒されます。

(参考URL)ロイター通信

米1月雇用35.3万人増と予想大幅に上回る、賃金の伸び約2年ぶりの高さ

https://jp.reuters.com/markets/japan/funds/O7BRVRPWVVLATAJY6JYXDXY3TY-2024-02-02/

次回3月20日のFOMCまでに、雇用統計1回、CPI2回残っています。

データ次第では、3月利下げ予想比率に変化もありますので引き続き米経済指標には注目ですね。

ちなみに問題視されている、バランスシートの縮小ペースに関しては3月に開始する予定のようです。

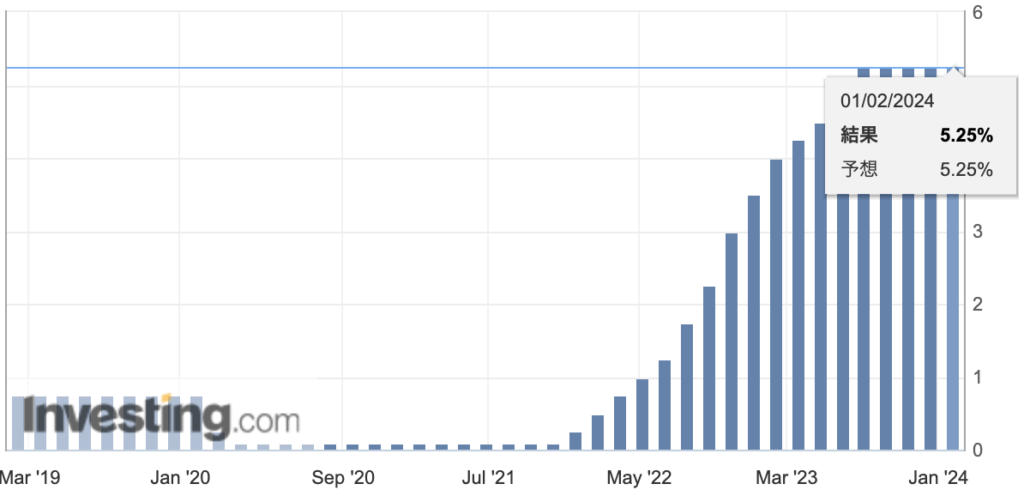

BOE政策金利

- 結果:据え置き(525bp)

- ガイダンス変更(「追加利上げが必要」の文言を削除)

- MPCは6対3で5.25%の据え置きを決定

- 2人が0.25%の利上げ、1人が0.25%の利下げを主張

- 金利の変更はデータ次第

- CPIは今後数カ月で低下すると予想

- 金利の水準は依然として適切

上記の結果により、対ドルではポンド買いの方向となりました。

議事要旨にて、

- 「MPCは6対3で525bpの据え置きを決定」

- 「2人が25bpの利上げ、1人が25bpの利下げを主張」

と表記されましたので、まだ25bpの利上げを考えているMPCメンバーがいることから、まだ追加利上げの姿勢は完全に崩していないとマーケットは判断したようです。

しかし、今年のインフレ見通しは引き下げており、かつガイダンスの内容では【追加利上げが必要の文言を削除】している状態で、年内利下げの可能性があると道を開けました。

またベイリー総裁もこの金利水準が適切とし、現状維持により目標の2%を顕著に下回るだろうと認めています。

※ただあくまではデータ次第となりますので、今後の経済指標に注目です。

ちなみにマーケットでの(今年)英中銀利下げ見通しは変わらず、25bpの利下げが年内に少なくとも4回と見込まれています。

(織り込む)初回の利下げ時期は6月で、5月の確率は約50%とされています。

まとめ

今回のメイントピックスである、

- FOMC

- 米雇用統計

- BOE政策金利

についてまとめました。

(現在)米株価3指数は揃って史上最高値を更新している状態で、引き続き米経済が強い事には変わりありません。

そしてFRBの動きについては、日々の重要な米経済指標のデータに委ねられている状態。

3月の夏時間切り替え時期までは慎重なトレーディングや分析が必要となりますので、引き続き慎重に進めていきます。

今週もよろしくお願いします。

2024年1月22日~1月26日

①(月)ドルレンジ

- 日銀会合を控え

- 全体的に動きはなし

- 海外投資家の為替ヘッジによる「円売りドル買い」

>>ドル円上昇で145.947円付近

②(月)ポンド高

- ECBの利下げ見通しが加速

- 上記観測の為ユーロが売られる

- ポジションが英国ポンドに多少寄る

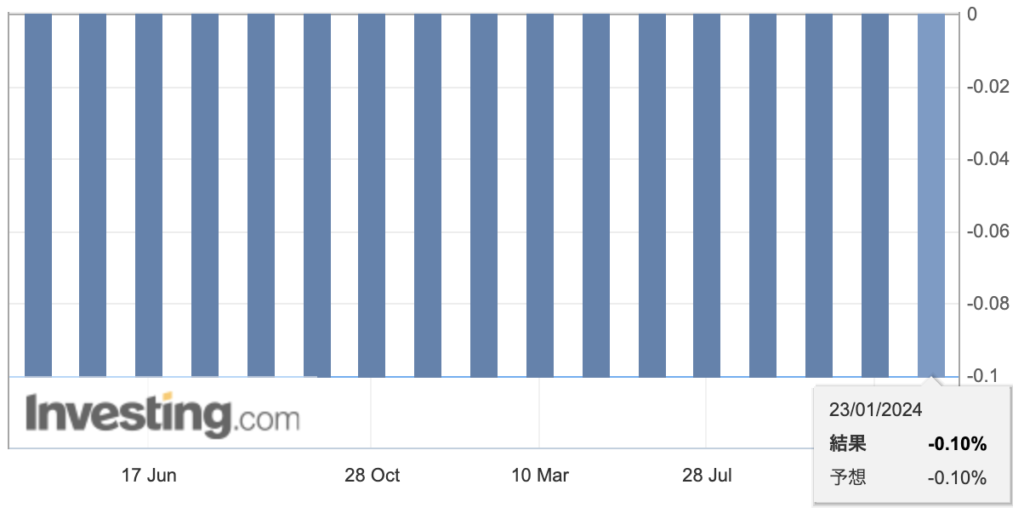

③(火)円高

- 日銀会合

- 結果:据え置き(-0.1%)

- 展望リポートにて2024年物価見通しに関しては下方修正

- マイナス金利解除の時期が近くなってきているとマーケットは判断

- マイナス金利解除:4月?

④(火)ドル高

- 日銀関係

- 植田総裁「マイナス金利解除しても極めて緩和的な環境が続く」と発言

- 日銀:年内の金融引き締め観測が強まり、世界的に債券が軟調

>>米長期金利が上昇しドルの買い戻しが入る

⑤(水)円高

- JGBの金利が10bp上昇

- 日米の金利差が縮小

- 物価高を超す賃上げ表明が相次ぐ(日経にて報道)

⑥(水)ドル・ポンド高

- 経済指標&5年債不調

- 英製造業:予想46.7 結果47.3(前回46.2)

- 英サービス業:予想53.2 結果53.8(前回53.4)

- 米製造業:予想47.9 結果50.3(前回47.9)

- 米サービス業:予想51.0 結果52.9(前回51.4)

- 米5年債が不調

>>経済指標&金利上昇によるドルの買い戻し

⑦(木)ユーロ安

- ECB政策金利発表

- 結果:据え置き(450bp)

- 夏以降に利下げがあり得る

- エネルギー関連のベース上昇効果とは別に、基調インフレの低下傾向は続いている

- 全体的にハト派発言

- 利下げ観測が織り込む

⑧(木)ドル安

- 経済指標&7年債入札

- 新規失業保険申請件数:予想20.0万件 結果21.4万件

- 耐久財受注・前月比:予想+0.2% 結果+0.6%(前回+0.5%)

- 耐久財受注・前月比コア:予想+1.1% 結果±0.0%(前回+5.4%→+5.5%)

- 7年債入札は好調

⑨(金)ドル安

- 経済指標

- PCEデフレータ・前月比:予想0.3% 結果0.2%(前回-0.1%)

- PCEデフレータ・前年比:予想2.6% 結果2.6%(前回2.6%)

- PCEコアデフレータ・前月比:予想0.3% 結果0.2%(前回0.1%)

- PCEコアデフレータ・前年比:予想3.0% 結果2.9%(前回3.2%)

- 好調な消費にもかかわらずコア消費が鈍化

⑩(金)ドル高

- 経済指標

- 個人所得:予想0.3% 結果0.3%(前回0.4%)

- 個人支出:予想0.5% 結果0.7%(前回0.2%→0.4%)

- 中古住宅販売保留・前月比:予想2.0% 結果8.3%(前回0.0%→-0.3%)

- 中古住宅販売保留・前年比:予想-4.2% 結果-1.0%(前回-5.1%→-5.5%)

為替市況

各国の政策金利発表があり、方向感・マーケットの思惑が出始めます。

注目は今週のFOMCになりますので現状把握をしていきます。

また先週はNYダウが史上最高値を更新しました。

ドル円の値幅は2.0円(200pips)のレンジ幅を推移しております。

では今回のメイントピックスである、

- 「BOJ政策金利」

- 「ECB政策金利」

についてまとめます。

日銀(BOJ)政策金利

【まとめ】

- 据え置き(-0.1%)

- 必要であれば躊躇なく追加的な金融緩和措置を講じる

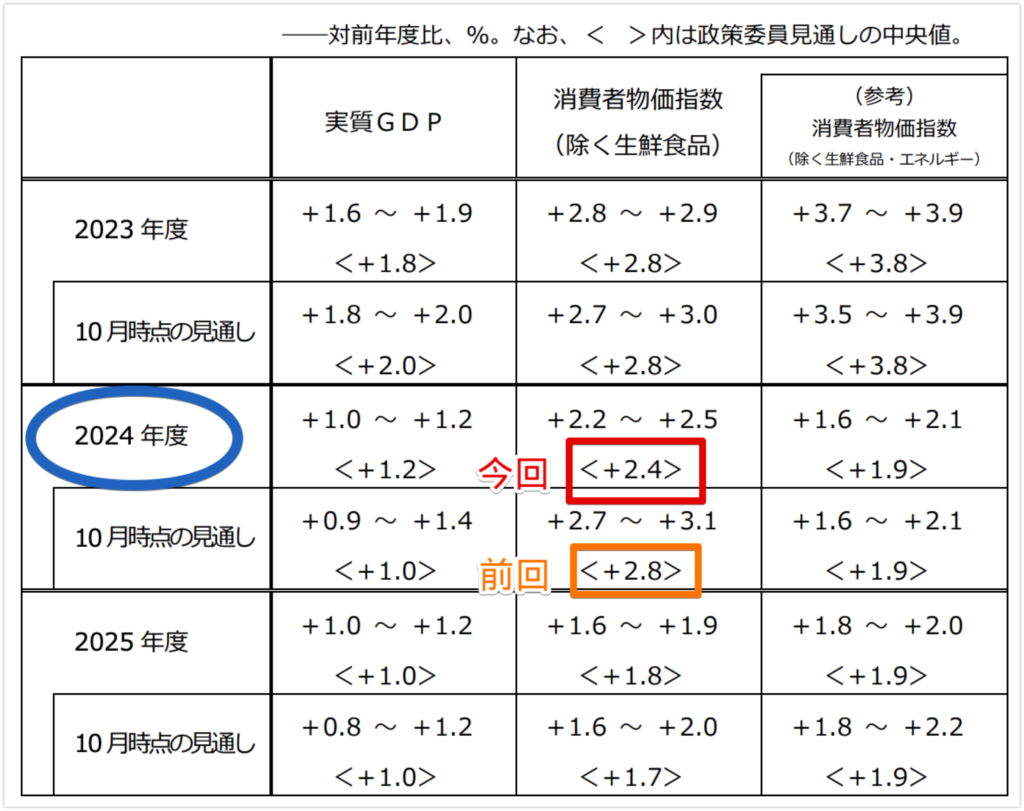

- 展望リポートにて24年CPI見通しが下方修正

- 先行きの不確実性はあるが、見通しが実現する確度は少しずつ高まっている

- 春闘明けの4月会合にてマイナス金利解除か?

- 引き続き「第2の力」の傾向が見られるかに注目

- 発言にてマイナス金利を解消した後も「極めて緩和的な金融政策を継続」と発言

当面の金融政策運営について

https://www.boj.or.jp/mopo/mpmdeci/mpr_2024/k240123a.pdf

経済・物価情勢の展望(日銀展望リポート)

<2024年物価見通しに関しては下方修正>

※主に原油安

上記の影響を受け、「マイナス金利解除」の時期が近くなってきているとマーケットは判断し、植田日銀総裁の会見中は円買いになります。

展望リポートに記載されていましたが、物価見通しに対して「先行きの不確実性はなお高いものの、こうした見通しが実現する確度は、引き続き、少しずつ高まっている。」という内容について記者から集中的に質問を受けていました。

記者はとにかく「マイナス金利解除が4月になるのか?」という問いに対して、植田総裁より明確な回答を得ようと誘導するような様々な質問を投げかけていました。

(今回の会見)植田総裁の回答を聞いていると、「以前より言葉を濁さなくなってきたな」という印象です。

ただし、安定したインフレ率2%の目標達成は高まっているが、物価目標に対して不確定要素がある為、それはデータ次第とのこと。

そして「賃金=春闘」の結果がどうなるか?というところもあります。

引き続き「第2の力」がデータとして揃ってきた時に「マイナス金利解除」を行う予定というスタンスに変わりはありませんでした。

ECB政策金利

- 据え置き(450bp)

- 声明文などの変更はほぼ前回と一緒

- ラガルドECB総裁「夏以降に利下げがあり得る」とダボス会議での自身の発言を維持

- インフレは2024年にさらに緩和すると予測

- 4、6月の利下げ観測が高まる

発表直後の相場はほぼ動きませんでした。

声明文は前回と内容に大きな変更もなく、為替市場は無風で通過するのかな?と感じさせるような反応でした。

その後、ラガルドECB総裁の会見(発言)にて先週のダボス会議でも述べていた「夏以降に利下げがあり得る」との考えをあらためて発言。

引き続き高水準の金利を維持しながらにはなりますが、エネルギー関連のベース上昇効果とは別に、基調インフレの低下傾向は続いているとのこと。

【成長に対するリスクも引き続き下振れ方向に傾き、インフレはさらに緩和する】と予想している「ハト派発言」により、ユーロが大きく下落していくことになります。

上記を受けてマーケットは、

- 3月ECB政策金利にて声明文修正

- 4月会合にて▲25bpの利下げ

- 6月会合にて▲25bpの利下げ

という織り込みが入ることになります。

(参考URL)ブルームバーグ

ラガルド総裁、夏の利下げ「可能性高い」維持-市場は4月見込む

https://www.bloomberg.co.jp/news/articles/2024-01-25/S7TM8YDWX2PS00

まとめ

今回は「BOJ政策金利」「ECB政策金利」についてまとめました。

(先週)全体的にややレンジ相場となり、方向感レスな展開となりました。

(今週)世界の経済をリードする米中央銀行(FOMC)とパウエル議長の記者会見が予定されています。

(現在)米株価は連日史上最高値を更新する状況であり、経済は強い状態を示しています。

この状況下で、今後のインフレ対策をどのように遂行していくのか?に注目しています。

今週もよろしくお願いします。

2024年1月15日~1月19日

①(月)ドル高

- 日経平均株価36,000円台突破

- 米国祝日で1円上昇

- 海外投資家の為替ヘッジによる「円売りドル買い」

>>ドル円上昇で145.947円付近

②(月)ユーロ高

- 要人発言

- ナーゲル独連銀総裁:利下げの議論は時期尚早

- ホルツマン中銀総裁:今年の利下げを見込むべきではない

>>利下げ予想が後退

③(火)ドル高

- 要人発言(ウォラーFRB議長)

- 以前ほど迅速に利下げをしたり急ぐ理由はない

- 利下げを開始した場合でも秩序だって慎重であるべき

- インフレが再燃しなければ今年利下げが可能

- 持続可能な2%インフレの達成が射程圏内にあると確信

- 目標は近づいているが、確実にするためには今後数カ月以内にさらに詳しい情報が必要

- 利下げ時期と回数は今後のデータ次第

④(水)ポンド高

- 経済指標

- 英CPI前月比:予想+0.2% 結果+0.4%(前回-0.2%)

- 英CPI前年比:予想+3.8% 結果+4.0%(前回+3.9%)

- 英CPI前年比・コア:予想+4.9% 結果+5.2%(前回+5.1%)

- 一旦CPIの下落は下げ止まった

>>ポンド円:225pips(2.2円)上昇

⑤(水)ユーロ高

- 要人発言(ラガルドECB総裁)

- 市場についてはコメントしない

- インフレはECBが望む水準にない

- 過度に楽観的な市場はECBのインフレとの闘いを支援しない

- まだインフレに勝利していない

- 夏までに利下げする可能性

>>ユーロ円:132pips(1.3円)上昇

⑥(水)ドル高

- 経済指標

- 前月比:予想+0.4% 結果+0.6%(前回+0.3%)

- 前月比・コア:予想+0.2% 結果+0.4%(前回+0.2%)

- 利下げ観測が後退(利下げの割合が50%)

⑦(木)ドル安

- 経済指標

- 新規失業保険申請件数:予想20.7万件 結果18.7万件(前回20.2万件→20.3万件)

- 継続受給者数:予想184.4万件 結果180.6万件(前回183.4万件→183.2万件)

- 住宅着工件数:予想142.5万件 結果146.0万件(前回156.0万件→152.5万件)

- 建設許可件数:予想147.6万件 結果149.5万件(前回146.0万件→146.7万件)

- 軒並み強い数字

- 株価は堅調

⑧(木)株価堅調

- 人工知能(AI)ブーム

- 金利上昇だったが、株価が上昇

- ナスダック100:終値で過去最高値を更新

⑨(金)ポンド安

- 経済指標

- 小売売上高・前月比:予想-0.4% 結果-3.2%(前回1.3%→1.4%)

- 小売売上高・前月比:予想1.0% 結果-2.4%(前回0.1%→0.2%)

- 小売売上高・コア前月比:予想-0.8% 結果-3.3%(前回1.3%→1.5%)

- 小売売上高・コア前年比:予想1.3% 結果-2.1%(前回0.3%→0.5%)

⑩(金)ドルマチマチ

- 経済指標

- ミシガン大学消費者信頼感指数:予想70.1 結果78.8(前回69.7)

- 1年期待インフレ:予想3.1% 結果2.9%(前回3.1%)

- 5-10年期待インフレ:予想3.0% 結果2.8%(前回2.9%)

>>S&P500・NYダウ:史上最高値更新

為替市況

先週の為替市場にて、ドル円の値幅は3.8円(387pips)となり大幅な上昇となりました。

日経平均(バブル後最高値)・米株価(最高値更新)をしたことで話題になっておりますが、クロス円は日経平均株価の上昇・新NISAの米株需要がキッカケではないか?と言われています。

今回のメイントピックスは、「年始からドル円8円(800pips)上昇の背景」についてまとめます。

年始より|ドル円8円上昇の背景

日米の金利差は従来より乖離していないが、短期間でドル円が8円上昇した背景は以下3点だと考察しています。

- FRB、日銀の金融政策

- 日経平均株価の上昇

- 新NISAの米株需要

①FRB・日銀の金融政策の違い

まずは、FRBと日銀の金融政策(方針)とタイミングになります。

(昨年12月時点)FRBの利下げ時期は「3月」と予想されていました。

そして金利低下と共に、ドル円相場が一気に下落する(市場の織り込み)が発生しておりました。

しかし2024年の相場がOPENしてから前回の週報でも掲載した通り、重要な経済指標(雇用統計、小売、CPI)など軒並み強い数字が続きました。

マーケットの75%以上が3月利下げすると予想していた中で、現在は46.2%(3月に利下げ予想)という状況です。

FRB目線では、経済が悪化する可能性があるので利下げを実施するという考えもありますが、(経済指標の結果より)経済が順調であるならばインフレ率が完全に元の水準にまで戻ってきているがとは言えない状況の為、早期の利下げをする必要は無い。という事になります。

そして日銀に関して、マーケットは24年1月の日銀会合で「マイナス金利解除があるのではないか?」と予想されていましたが、元旦に発生した能登半島地震により金利解除時期を遅らせる必要がある。とマーケットは見立てています。

そしてマイナス金利解除が実施される有力な時期としては、「春闘」が終わってからの4月会合ではないか?と見込まれている状況です。

上記より、「日米の金利差」は若干ではありますが、「乖離した」ということで今回のドル円上昇の背景に繋がっています。

日経平均株価とドル円の相関

(現在)日経平均株価の上昇(36259円)により、ドル円が連れ高となり上昇している状態です。

ではどの層が日経平均株価(インデックスファンド)を買っているのか?というと主には「海外投資家」になります。

海外投資家は、1月第2週に現物で9557億円の買い越しをしている状況です。

(参考URL)Kabutan

【市況】来週の株式相場に向けて=海外投資家の「日本株大量買い」は継続するのか

ではなぜ海外投資家が日経平均株価(インデックスファンド)を買うと、ドル円が上昇しやすいのか?というと、海外投資家の「為替ヘッジ」が関係してきます。

(外貨→円)一般的に海外投資家は、日本株に投資をする際に手持ちの外貨を円に換えて投資をします。

(円→外貨)それと同時に(将来)円を売って外貨を買い戻すための「為替予約」を同時に契約するケースがあります。

※為替ヘッジ

為替取引等を利用し、円高・円安といった為替変動による損益を回避(ヘッジ)すること

※為替予約

将来において外国通貨を購入するあるいは売却する価格(予約レート)、数量を現時点で契約する(予約する)取引をいいます。

この取引を使うと、将来時点における外国為替相場の状況によらず、予約した条件で外国通貨の受け渡しが履行されますので、その後の外国為替相場の変動の影響を受けなくてすむようになります。

低金利通貨の円を対ドルで売却する為替予約を行うと、日米金利差に相当する収益を「市場リスクほぼなし」で受け取ることができる為です。

為替をフルヘッジした日本株買いは、海外投資家目線では「2度おいしい取引」というわけです。

このような「日本株買い」と「円売りドル買い」を組み合わせた取引を、(現在)海外投資家は実施している状況なので今回のドル円が連れ高になっているという訳です。

ちなみにこれだけ、海外投資家が日経平均株価(インデックスファンド)を買い越している理由は日本円の割安感ですが、「新NISA」への日本株流入を見越しての影響もあるようです。

ただ、日本の個人投資家は「S&P500と全世界株式(オルカン)」が8割を占めている状態で、どちらかというと日本株を売り越しているようです。

(参考URL)日本経済新聞

株、個人の売越額が10年ぶり高水準 1兆695億円・1月第2週

https://www.nikkei.com/article/DGXZQOFL182V7TY4A110C2000000/

*東京証券取引所が18日に発表した1月第2週(9〜12日)の売買動向によると、5週連続で売り越ししており、現在売越額は1兆695億円となります。

要するに先週時点では、

- 海外投資家:日経平均を「買い越し」

- 個人投資家:日本株を「売り越し」

という構図になります。

新NISAの米株需要とドル円の関係

新NISAでの資金流入が80%を超えている2つの投資信託は以下になります。

- eMAXIS Slim 全世界株(オルカン)

- eMAXIS Slim S&P500

(1月18日時点)5449億円の資金が流入しております。

この米国株需要がドル円の上昇を促しているとも考えられます。

要するに【日本人投資家の米株買い】は、「円売りドル買い」後に【米株を買う】という構図になります。

つまり、ドル円は上昇につながるという背景になります。

まとめ

今回のメイントピックスは、「年始からドル円8円(800pips)上昇の背景」についてまとめます。

この「ドル高・株高」がいつまで続くか?注目されていますが、NYダウ・S&P500は史上最高値を更新している状況です。

現在の株式市場は、かなり一方的な相場状況になってるので「一部警戒感」は必要です。

今週から来週にかけて、各国の政策金利発表が続きます。

引き続き慎重に分析していきます。今週もよろしくお願いします。

2024年1月8日~1月12日

①(月)ドル安

- NY連銀期待インフレ調査

- 1年先期待インフレ:前回3.4% 結果3.0%

- 3年先期待インフレ:前回3.0% 結果2.6%

- 5年先期待インフレ:前回2.7% 結果2.5%

>>金利低下のドル安

②(火)ドル高

- 米CPI前

- 材料がなくそこまで動かない状態

- 前日の流れを受けたが、CPI前ということで方向感が出ない

③(水)円安

- 勤労統計(速報値)

- 現金給与総額:予想+1.5% 結果+0.2%(前回+1.5%)

- 実質賃金:予想-2.0% 結果-3.0%(前回-2.3%)

- 上記の結果により、1月会合でのマイナス金利解除期待が後退

>>「春闘」後の4月会合が濃厚か

④(水)ユーロ高

- シュナーベルECB専務理事発言

- 利下げの勝利宣言は時期尚早

>>ユーロクロス全般的に買われる

⑤(木)ドル高

- 経済指標

- CPI前月比:予想+0.2% 結果+0.3% (前回+0.1%)

- CPI前年比:予想+3.2% 結果+3.4% (前回+3.1%)

- CPI前月比・コア:予想+0.3% 結果+0.3% (前回+0.3%)

- CPI前年比・コア:予想+3.8% 結果+3.9% (前回+4.0%)

- CPI前月比・スーパーコア(食品・エネルギー・住宅価格を除外):結果+0.41%

- CPI前年比・スーパーコア(食品・エネルギー・住宅価格を除外):結果+4.09%

- 米新規失業保険申請件数:予想21.0万件 結果20.2万件(前回20.2万件→20.3万件)

- 継続受給者数:予想186.9万件 結果183.4万件(前回185.5万件→186.8万件)

>>結果が全てドル高要因

⑥(木)ドル安

- 債券の入札が好調

- 1月のFOMCでの利下げは織り込まれていた事

- 3月のFOMC時点での利下げ織り込みが拡大

>>米長期金利が低下

⑦(金)ドル安

- 経済指標

- PPI前月比:予想+0.1% 結果-0.1% (前回±0.0%)

- PPI前年比:予想+1.3% 結果+1.0% (前回+0.9%)

- PPI前月比・コア:予想+0.2% 結果+0.0% (前回±0.0%)

- PPI前年比・コア:予想+1.9% 結果+1.8% (前回+2.0%)

- 全てドル安要因

>>利下げ観測が更に強まる

⑧(金)米株価マチマチ

- 米大手銀行決算

- 米銀の決算がやや不調

- 米国が3連休前で持ち高調整の売りと利益確定の売り

- 米PPIでの上昇を消化して引ける

為替市況

新年明けましておめでとうございます。

2024年もよろしくお願いします。

年始よりドル円の値幅は5.5円(550pips)の上昇となります。

昨年末の米金利低下が一服し、巻き戻しが入ったような相場が続いておりますが、週後半は反落となりました。

今回は世界経済をリードする米経済の重要指標について解説します。

- 5日「雇用統計」

- 11日「米CPI(消費者物価指数)」

24/1/5 雇用統計

- 非農業部門雇用者数:予想+17.0万人 結果+21.6万人 (前回+19.9万人→+17.3万人)

- 失業率:予想3.8% 結果3.7% (前回3.7%)

- 平均時給(前月比):予想0.3% 結果0.4% (前回0.4%)

- 平均時給(前年比):予想3.9% 結果4.1% (前回4.0%)

- 労働参加率:予想62.8% 結果62.5% (前回62.8%)

上記の強い数字を受け、発表直後は大きくドルは買われます。

その理由は、労働参加率以外の12月結果全てがドル高要素となる為です。

- 雇用者数:予想を上回る(ドル高要因)

- 失業率:予想を下回る(ドル高要因)

- 時給:予想を上回る(ドル高要因)

そして発表直後のドル円5分足チャートが以下になります。

この値幅だけでも90pipsは動いたのではないでしょうか。

発表後より5分程度で下落していくことになります。

理由は以下2点だと考察しております。

- 2ヶ月(10、11月分)連続で雇用統計(過去分)の下方修正と労働参加率の低下

- 上記の修正がトリガーとなったか?(国債ショートポジションの利益確定)

①2ヶ月(10、11月分)連続で雇用統計の過去分の下方修正と労働参加率の低下

今回10月分と11月分の雇用者数が結構大幅に下方修正されました。

- 10月分:前回+15.0万人→+10.5万人

- 11月分:前回+19.9万人→+17.3万人

今回発表分(12月)は強い数字だったので直後は大きく買われましたが、2ヶ月連続で大きな下方修正があり、マーケット目線では「今回の数字もまた下方修正されるか?」などの解釈が入ったのかもしれません。

そして意外と知られていない「労働参加率が低下」したことも要因としてはありそうです。

これまで「62.8%」付近で推移しておりましたが、今回は【0.3%低下】となりました。

労働参加率とは、「働いている人+働きたいと思って求職活動している人」の合計。

(参考URL)ブルームバーグ

米雇用者の伸び加速、賃金は予想上回る上昇-労働市場の堅調持続

https://www.bloomberg.co.jp/news/articles/2024-01-05/S6SIWPDWLU6800

②上記の修正がトリガーとなったか?国債ショートポジションの利益確定

*米10年国債利回り|5分足

国債ショートポジションの利益確定により、金利が大きく低下したのではないか?と推測しています。

チャートはドル円と少し似ていますが、

- 雇用統計の結果:「4.101%」まで上昇

- 雇用統計の内容に対しての憶測

- (米国債ショートポジション)利益確定

ショートポジションの利益確定によるドル円下落要因の一つにしか過ぎませんが、、、

- ヘッジファンド:先物で最大限米国債をショート

- ファンドマネージャーである債券トレーダー:米国債のロング(金利が上がると見込んでショート目線に切り替え)

このショートポジションを雇用統計の結果をキッカケに利益確定を行い、金利が低下・ドル円が反落したという解釈ということです。

1/11 米CPI(消費者物価指数)

- 前月比:予想+0.2% 結果+0.3% (前回+0.1%)

- 前年比:予想+3.2% 結果+3.4% (前回+3.1%)

- 前月比・コア:予想+0.3% 結果+0.3% (前回+0.3%)

- 前年比・コア:予想+3.8% 結果+3.9% (前回+4.0%)

- 前月比・スーパーコア(食品・エネルギー・住宅価格を除外):結果+0.41%

- 前年比・スーパーコア(食品・エネルギー・住宅価格を除外):結果+4.09%

上記の結果を受け、ドル買いが入りドル円は一時146.416円まで上昇します。

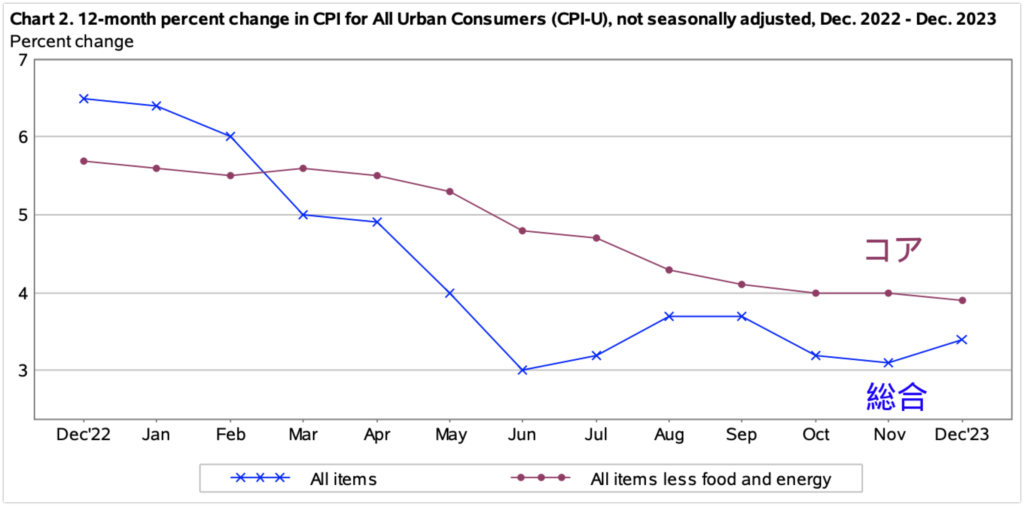

- CPI総合:前回より上昇

- コア:鈍化

総合は市場予想を大きく上回る結果となり、コアは鈍化しているものの市場予想以上の鈍化は無しといった結果内容です。

そして上記のグラフには無いですが、パウエルFRB議長が物価見通しの判断に最も重要であると注視しているスーパーコア(食品・エネルギー・住宅価格を除外)は、前年比+4.09%でした。

米国CPI総合はすべての品目を含むので下落しやすいですが、コアは食品とエネルギーと価格変動がおきやすい品目を除外した本来のサービス部分になりますので、なかなか落ちにくいのが現状です。

米国経済は製造業が15〜20%で、サービス業が80%ぐらいを占めていることが要因です。

上記の結果を見る限りは、総合的に今回のCPIに関しては強い結果だったと判断できます。

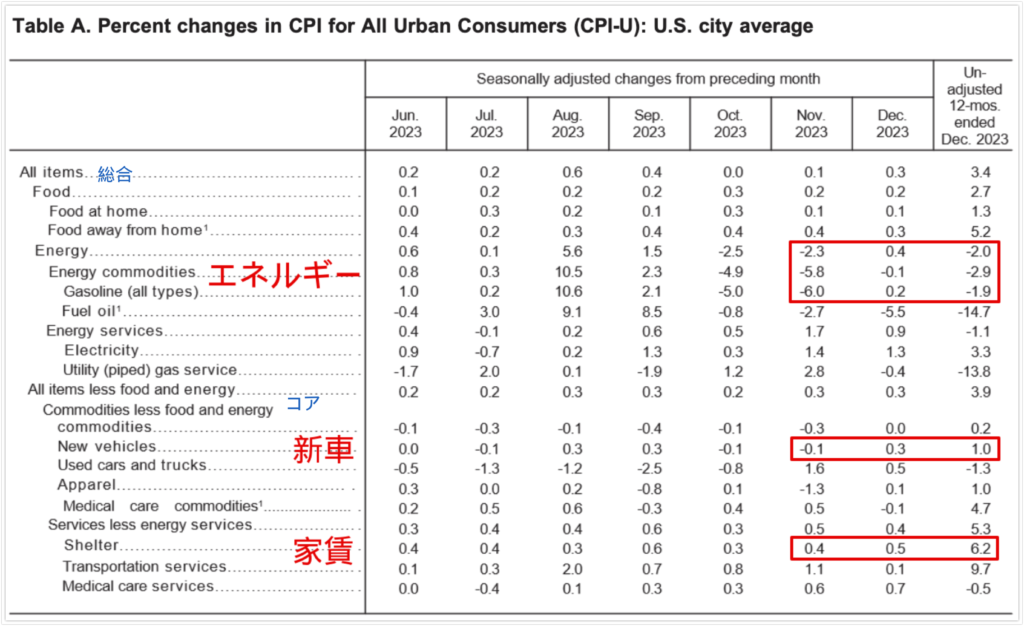

CPI内訳

総合の内訳は、エネルギーがやや上昇しているという所が大きいです。

エネルギーは、年率にて前回発表が-5.4から今回の発表では-2.0になっているので落ちてはいますが、直近では上昇していることもあり、総合のCPIに影響が出ました。

【エネルギー上昇=インフレ率を総合的に上げる】キッカケになります。

そしてコアの内訳は、影響が大きかったのはやはり「家賃」ではないでしょうか?

この家賃に関して、コアの30%を占めているのでここの変動はかなり影響が出ます。

年率では前回6.5から今回6.2になっているので、下落していることは数字で表れているのですが、(今回)前月比では0.4から0.5に上がっている事が確認できます。

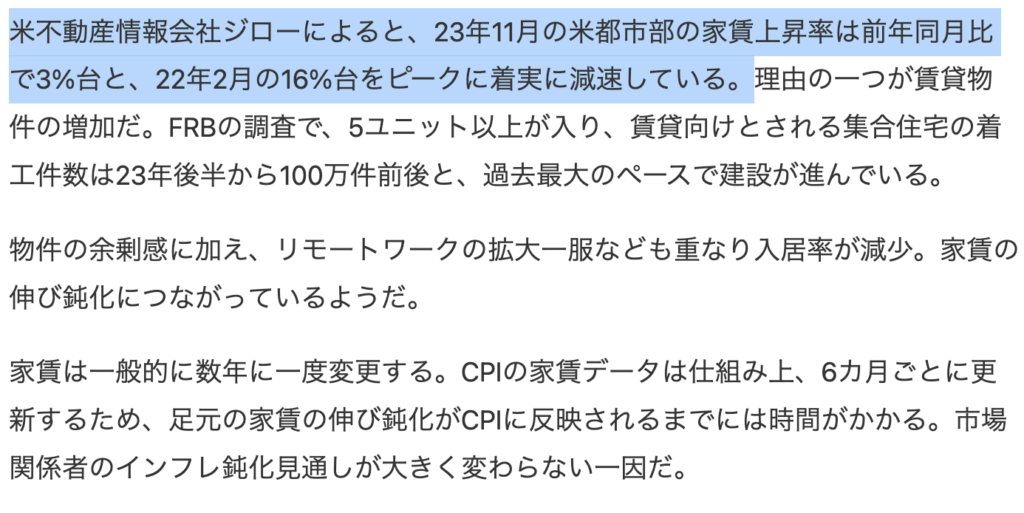

家賃の数字は、約半年から1年前ほどの数字が反映されています。

その理由は、家を借りる再の契約は半年先~1年先までの契約になるので契約当時の数字が反映される為です。

(現在)米国内の家賃が下落している状況なので、半年~1年先の家賃の数字は鈍化する可能性も考えられますが、時間は要すると言われています。

<米不動産情報会社ジローの家賃減速している事に関する有料記事を一部抜粋>

まとめ

2024年は米大統領選挙を筆頭に「各国で選挙イヤー」と言われている年になり、相場が大きく動く可能性がありますので、引き続き情報収集を行っていきます。

今回は5日の「雇用統計」11日の「米CPI(消費者物価指数)」についてまとめました。

相場へ大きな問題が発生しない限り、今週より稼働を予定にしております。

本年も皆様よろしくお願いします。